Spis treści

Ten samouczek wyjaśnia składnię funkcji IRR programu Excel i pokazuje, jak używać formuły IRR do obliczania wewnętrznej stopy zwrotu dla serii rocznych lub miesięcznych przepływów pieniężnych.

IRR w Excelu jest jedną z funkcji finansowych służących do obliczania wewnętrznej stopy zwrotu, która jest często stosowana w budżetowaniu kapitałowym do oceny przewidywanych zwrotów z inwestycji.

Funkcja IRR w programie Excel

Funkcja IRR programu Excel zwraca wewnętrzną stopę zwrotu dla serii okresowych przepływów pieniężnych reprezentowanych przez liczby dodatnie i ujemne.

We wszystkich obliczeniach domyślnie zakłada się, że:

- Istnieją równe odstępy czasu pomiędzy wszystkimi przepływami pieniężnymi.

- Wszystkie przepływy pieniężne występują w koniec okresu .

- Zyski generowane przez projekt to. reinwestowany przy wewnętrznej stopie zwrotu.

Funkcja jest dostępna we wszystkich wersjach Excela dla Office 365, Excel 2019, Excel 2016, Excel 2013, Excel 2010 i Excel 2007.

Składnia funkcji IRR w Excelu jest następująca:

IRR(values, [guess])Gdzie:

- Wartości (wymagane) - tablica lub odwołanie do zakresu komórek reprezentujących serię przepływów pieniężnych, dla których chcemy znaleźć wewnętrzną stopę zwrotu.

- Guess (opcjonalnie) - Twoje przypuszczenie, jaka może być wewnętrzna stopa zwrotu. Powinna być podana jako procent lub odpowiednia liczba dziesiętna. Jeżeli nie zostanie podana, to zostanie zastosowana domyślna wartość 0,1 (10%).

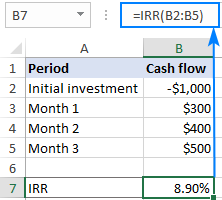

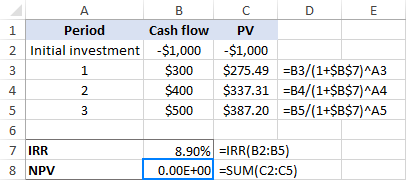

Na przykład, aby obliczyć IRR dla przepływów pieniężnych w B2:B5, użyłbyś tego wzoru:

=IRR(B2:B5)

Aby wynik był wyświetlany prawidłowo, należy upewnić się, że Procent format jest ustawiony dla komórki z formułą (zwykle Excel robi to automatycznie).

Jak widać na powyższym zrzucie ekranu, nasza formuła IRR w Excelu zwraca 8,9%. Czy ta stopa jest dobra czy zła? Cóż, zależy to od kilku czynników.

Ogólnie rzecz biorąc, obliczona wewnętrzna stopa zwrotu jest porównywana z wartością firmy średni ważony koszt kapitału lub podstawowa stopa procentowa Jeżeli IRR jest wyższa niż wymagana stopa zwrotu, projekt jest uważany za dobrą inwestycję; jeżeli jest niższa, projekt należy odrzucić.

W naszym przykładzie, jeśli pożyczenie pieniędzy kosztuje Cię 7%, to IRR na poziomie około 9% jest dość dobry. Ale jeśli koszt funduszy wynosi, powiedzmy, 12%, to IRR na poziomie 9% nie jest wystarczająco dobry.

W rzeczywistości istnieje wiele innych czynników, które wpływają na decyzję inwestycyjną, takich jak wartość bieżąca netto, bezwzględna wartość zwrotu itp. Więcej informacji można znaleźć w części IRR basics.

5 rzeczy, które powinieneś wiedzieć o funkcji IRR w Excelu

Aby mieć pewność, że Twoje obliczenia IRR w Excelu są wykonane poprawnie, pamiętaj o tych prostych faktach:

- Na stronie wartości argument musi zawierać co najmniej jeden pozytywny wartość (reprezentująca dochód) i jedna negatywny wartość (stanowiącą nakłady).

- Tylko numery w wartości są przetwarzane; tekst, wartości logiczne lub puste komórki są ignorowane.

- Przepływy pieniężne nie muszą być równe, ale muszą wystąpić w regularne odstępy , np. miesięcznie, kwartalnie lub rocznie.

- Ponieważ IRR w Excelu interpretuje kolejność przepływów pieniężnych na podstawie kolejności wartości, wartości powinny być w porządek chronologiczny .

- W większości sytuacji przypuszczenie argument nie jest tak naprawdę potrzebny. Jeśli jednak równanie IRR ma więcej niż jedno rozwiązanie, zwracana jest stopa najbliższa zgadywaniu. Tak więc, jeśli twoja formuła daje nieoczekiwany wynik lub błąd #NUM!, spróbuj innego zgadywania.

Zrozumienie formuły IRR w programie Excel

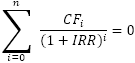

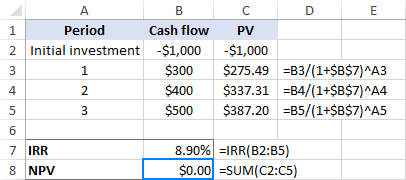

Ponieważ. wewnętrzna stopa zwrotu (IRR) to stopa dyskontowa, która sprawia, że wartość bieżąca netto (NPV) danej serii przepływów pieniężnych jest równa zeru, obliczenie IRR opiera się na tradycyjnym wzorze NPV:

Gdzie:

- CF - przepływ środków pieniężnych

- i - numer okresu

- n - okresy ogółem

- IRR - wewnętrzna stopa zwrotu

Ze względu na specyfikę tej formuły, nie ma innego sposobu na obliczenie IRR niż metoda prób i błędów. Microsoft Excel również opiera się na tej technice, ale wykonuje wiele iteracji niezwykle szybko. Rozpoczynając od zgadnięcia (jeśli zostało podane) lub domyślnych 10%, funkcja IRR w Excelu wykonuje obliczenia tak długo, aż znajdzie wynik z dokładnością do 0,00001%.dokładny wynik nie został znaleziony, zwracany jest błąd #NUM!

Aby zobaczyć, jak to działa w praktyce, przeprowadźmy obliczenia IRR na przykładowym zestawie danych. Na początek spróbujemy zgadnąć, jaka może być wewnętrzna stopa zwrotu (powiedzmy 7%), a następnie opracujemy wartość bieżącą netto.

Zakładając, że B3 jest przepływem pieniężnym, a A3 jest numerem okresu, poniższy wzór daje nam wartość bieżącą (PV) przyszłego przepływu pieniężnego:

=B3/(1+7%)^A3

Następnie kopiujemy powyższy wzór do innych komórek i sumujemy wszystkie wartości teraźniejsze, łącznie z inwestycją początkową:

=SUM(C2:C5)

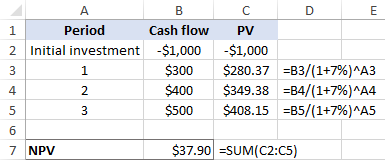

I przekonaj się, że przy 7% otrzymujemy NPV w wysokości 37,90$:

Oczywiście nasze przypuszczenie jest błędne. Teraz wykonajmy to samo obliczenie na podstawie stopy obliczonej przez funkcję IRR (około 8,9%). Tak, prowadzi to do zerowej wartości NPV:

Wskazówka. Aby wyświetlić dokładną wartość NPV, wybierz opcję pokazania większej liczby miejsc po przecinku lub zastosuj format naukowy. W tym przykładzie NPV wynosi dokładnie zero, co jest bardzo rzadkim przypadkiem!

Wykorzystanie funkcji IRR w Excelu - przykłady formuł

Teraz, gdy znasz teoretyczne podstawy obliczania IRR w Excelu, zróbmy kilka formuł, aby zobaczyć, jak to działa w praktyce.

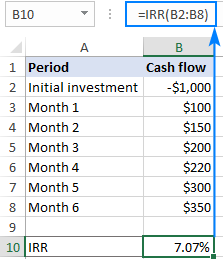

Przykład 1. Obliczanie IRR dla miesięcznych przepływów pieniężnych

Zakładając, że prowadzisz biznes od sześciu miesięcy, a teraz chcesz określić stopę zwrotu z przepływów pieniężnych.

Znalezienie IRR w Excelu jest bardzo proste:

- Wpisz inwestycja początkowa do jakiejś komórki (w naszym przypadku B2). Ponieważ jest to płatność wychodząca, musi to być negatywny numer.

- Wpisz kolejne przepływy pieniężne do komórek pod lub na prawo od inwestycji początkowej (B2:B8 w tym przykładzie). Pieniądze te napływały poprzez sprzedaż, więc wpisujemy je jako pozytywny numery.

Teraz jesteś gotowy do obliczenia IRR dla projektu:

=IRR(B2:B8)

Uwaga: W przypadku miesięcznych przepływów pieniężnych, funkcja IRR daje miesięcznie stopa zwrotu. Aby uzyskać roczną stopę zwrotu dla miesięcznych przepływów pieniężnych, można użyć funkcji XIRR.

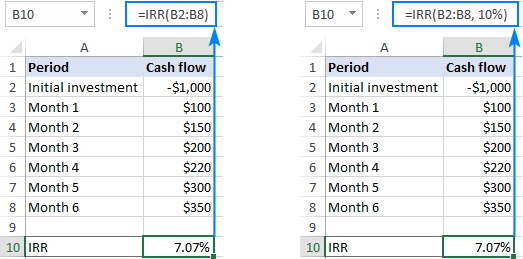

Przykład 2: Wykorzystanie domysłu we wzorze IRR w Excelu

Opcjonalnie można umieścić oczekiwaną wewnętrzną stopę zwrotu, powiedzmy 10 procent, w przypuszczenie argument:

=IRR(B2:B8, 10%)

Jak widać na poniższym zrzucie ekranu, nasza zgadywanka nie ma żadnego wpływu na wynik. Jednak w niektórych przypadkach zmiana wartości zgadywanki może spowodować, że formuła IRR zwróci inną stopę. Więcej informacji na ten temat można znaleźć w części Wielokrotne IRR.

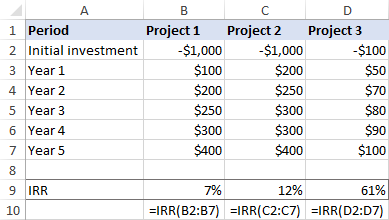

Przykład 3. Znajdź IRR, aby porównać inwestycje

W budżetowaniu kapitałowym wartości IRR są często wykorzystywane do porównywania inwestycji i szeregowania projektów pod względem ich potencjalnej opłacalności. Ten przykład demonstruje tę technikę w jej najprostszej formie.

Załóżmy, że masz trzy opcje inwestycyjne i decydujesz, którą z nich wybrać. Rozsądnie prognozowane zwroty z inwestycji mogą pomóc Ci podjąć świadomą decyzję. W tym celu wprowadź przepływy pieniężne dla każdego projektu w osobnej kolumnie, a następnie oblicz wewnętrzną stopę zwrotu dla każdego projektu z osobna:

Formuła projektu 1:

=IRR(B2:B7)

Formuła projektu 2:

=IRR(C2:C7)

Wzór na projekt 3:

=IRR(D2:D7)

Biorąc pod uwagę, że wymagana przez firmę stopa zwrotu wynosi, powiedzmy, 9%, projekt 1 powinien zostać odrzucony, ponieważ jego IRR wynosi tylko 7%.

Dwie pozostałe inwestycje są do przyjęcia, ponieważ obie mogą wygenerować IRR wyższą niż wymagana przez firmę stopa zwrotu. Którą z nich byś wybrał?

Na pierwszy rzut oka projekt 3 wygląda na bardziej korzystny, ponieważ ma najwyższą wewnętrzną stopę zwrotu. Jednak jego roczne przepływy pieniężne są znacznie niższe niż w przypadku projektu 2. W sytuacji, gdy niewielka inwestycja ma bardzo wysoką stopę zwrotu, przedsiębiorstwa często wybierają inwestycję o niższej procentowej stopie zwrotu, ale wyższej bezwzględnej (dolarowej) wartości zwrotu, czyli projekt 2.

Wniosek jest taki: zazwyczaj preferowana jest inwestycja o najwyższej wewnętrznej stopie zwrotu, ale aby jak najlepiej wykorzystać swoje środki, powinieneś ocenić także inne wskaźniki.

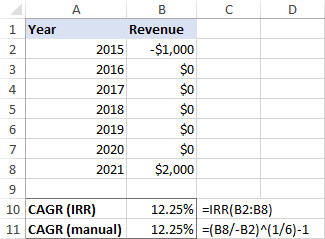

Przykład 4. Obliczanie złożonej rocznej stopy wzrostu (CAGR)

Chociaż funkcja IRR w Excelu jest przeznaczona do obliczania wewnętrznej stopy zwrotu, można ją również wykorzystać do obliczania złożonej stopy wzrostu. Będziesz musiał tylko przeorganizować swoje oryginalne dane w ten sposób:

- Zachowaj pierwszą wartość inwestycji początkowej jako liczbę ujemną, a wartość końcową jako liczbę dodatnią.

- Zastąpić zerami wartości przejściowych przepływów pieniężnych.

Po wykonaniu napisz zwykłą formułę IRR, a ona zwróci CAGR:

=IRR(B2:B8)

Aby upewnić się, że wynik jest prawidłowy, można go zweryfikować z powszechnie stosowanym wzorem na obliczanie CAGR:

(wartość końcowa/wartość początkowa)^(1/liczba okresów) -

Jak widać na poniższym zrzucie ekranu, obie formuły dają ten sam wynik:

Więcej informacji znajdziesz w dziale Jak obliczyć CAGR w Excelu.

IRR i NPV w programie Excel

Wewnętrzna stopa zwrotu i wartość bieżąca netto to dwa ściśle powiązane ze sobą pojęcia, a pełne zrozumienie IRR nie jest możliwe bez zrozumienia NPV. Wynik IRR to nic innego jak stopa dyskontowa odpowiadająca zerowej wartości bieżącej netto.

Zasadnicza różnica polega na tym, że NPV jest miarą bezwzględną, która odzwierciedla wartość w dolarach, jaką można zyskać lub stracić, podejmując dany projekt, natomiast IRR to procentowa stopa zwrotu oczekiwana z inwestycji.

Ze względu na ich odmienny charakter, IRR i NPV mogą być ze sobą "sprzeczne" - jeden projekt może mieć wyższą NPV, a drugi wyższą IRR. W przypadku wystąpienia takiego konfliktu, eksperci finansowi zalecają faworyzowanie projektu o wyższej wartości bieżącej netto.

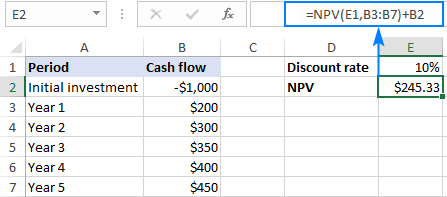

Aby lepiej zrozumieć związek między IRR i NPV, proszę rozważyć następujący przykład. Powiedzmy, że masz projekt, który wymaga początkowej inwestycji w wysokości 1000 USD (komórka B2) i stopy dyskontowej 10% (komórka E1). Czas trwania projektu wynosi pięć lat, a oczekiwane wpływy pieniężne dla każdego roku są wymienione w komórkach B3:B7.

Aby dowiedzieć się, ile warte są teraz przyszłe przepływy pieniężne, musimy obliczyć wartość bieżącą netto projektu. W tym celu należy skorzystać z funkcji NPV i odjąć od niej inwestycję początkową (ponieważ inwestycja początkowa jest liczbą ujemną, stosuje się operację dodawania):

=NPV(E1,B3:B7)+B2

Dodatnia wartość bieżąca netto wskazuje, że nasz projekt będzie opłacalny:

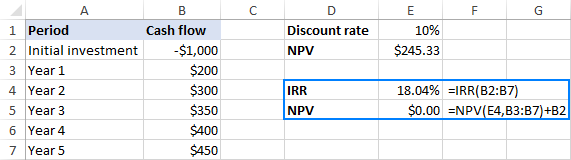

Jaka stopa dyskontowa sprawi, że NPV będzie równe zeru? Odpowiedź daje poniższy wzór IRR:

=IRR(B2:B7)

Aby to sprawdzić, weź powyższy wzór NPV i zastąp stopę dyskontową (E1) stopą IRR (E4):

=NPV(E4,B3:B7)+B2

Można też osadzić funkcję IRR bezpośrednio w stawka argument NPV:

=NPV(IRR(B2:B7),B3:B7)+B2

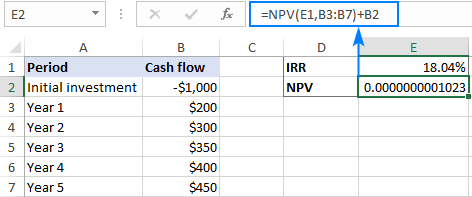

Powyższy zrzut ekranu pokazuje, że wartość NPV zaokrąglona do 2 miejsc po przecinku rzeczywiście jest równa zeru. Jeśli jesteś ciekaw dokładnej liczby, ustaw format naukowy dla komórki NPV lub wybierz opcję pokazania większej liczby miejsc po przecinku:

Jak widać, wynik mieści się w deklarowanej dokładności 0,00001 procenta i możemy powiedzieć, że NPV wynosi efektywnie 0.

Wskazówka. Jeśli nie do końca ufasz wynikowi obliczeń IRR w Excelu, zawsze możesz go sprawdzić, używając funkcji NPV, jak pokazano powyżej.

Funkcja IRR w programie Excel nie działa

Jeśli napotkałeś jakiś problem z IRR w Excelu, poniższe wskazówki mogą dać ci wskazówkę, jak go naprawić.

Formuła IRR zwraca błąd #NUM!

Z tych powodów może zostać zwrócony błąd #NUM!

- Funkcja IRR nie znajduje wyniku z dokładnością do 0,000001% przy 20. próbie.

- Dostarczony wartości zakres nie zawiera co najmniej jednego ujemnego i co najmniej jednego dodatniego przepływu pieniężnego.

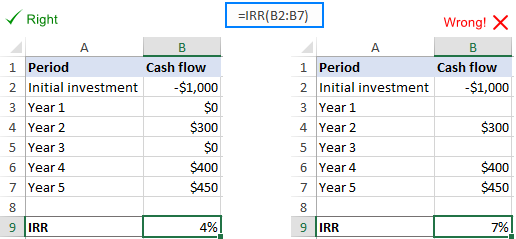

Puste komórki w tablicy wartości

W przypadku braku przepływu środków pieniężnych w jednym lub kilku okresach, może dojść do pustych komórek w wartości zakres. I jest źródłem problemów, ponieważ wiersze z pustymi komórkami są pomijane w obliczeniach IRR w Excelu. Aby to naprawić, wystarczy wpisać wartości zerowe we wszystkich pustych komórkach. Excel będzie teraz widział prawidłowe przedziały czasowe i poprawnie obliczy wewnętrzną stopę zwrotu.

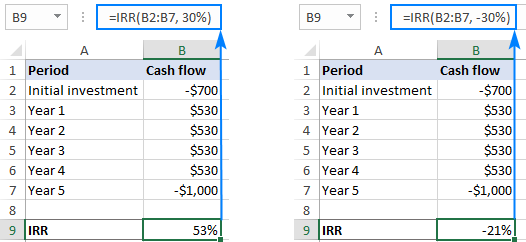

Wielokrotne IRR

W sytuacji, gdy szereg przepływów pieniężnych zmienia się z ujemnego na dodatni lub odwrotnie więcej niż raz, można znaleźć wiele IRR.

Jeśli wynik Twojego wzoru jest daleki od tego, czego się spodziewałeś, sprawdź wartość zgadywaną - w przypadku, gdy równanie IRR można rozwiązać przy kilku wartościach stopy, zwracana jest stopa najbardziej zbliżona do zgadywanej.

Możliwe rozwiązania:

- Zakładając, że wiesz, jakiego zwrotu oczekujesz od danej inwestycji, użyj swojego oczekiwania jako przypuszczenia.

- Gdy otrzymujemy więcej niż jedną stopę IRR dla tego samego przepływu pieniężnego, należy wybrać tę, która jest najbliższa kosztowi kapitału firmy jako "prawdziwa" stopa IRR.

- Użyj funkcji MIRR, aby uniknąć problemu wielokrotnych IRR.

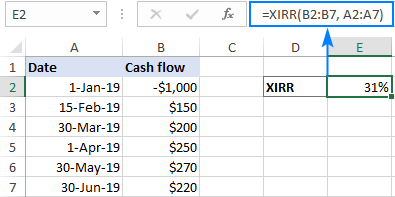

Nieregularne okresy przepływu środków pieniężnych

Funkcja IRR w programie Excel została zaprojektowana do pracy z regularnymi okresami przepływów pieniężnych, takimi jak tygodniowe, miesięczne, kwartalne lub roczne. Jeśli twoje wpływy i wypływy występują w nierównych odstępach czasu, IRR nadal uzna, że odstępy czasu są równe i zwróci błędny wynik. W takim przypadku należy użyć funkcji XIRR zamiast IRR.

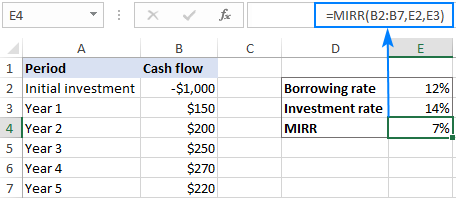

Różne stopy zaciągania i reinwestowania pożyczek

Funkcja IRR zakłada, że zyski z projektu (dodatnie przepływy pieniężne) są stale reinwestowane po wewnętrznej stopie zwrotu. Ale w prawdziwym słowie, stopa, po której pożyczasz pieniądze i stopa, po której reinwestujesz zyski, są często różne. Na szczęście dla nas, Microsoft Excel ma specjalną funkcję, która zajmuje się takim scenariuszem - funkcję MIRR.

Oto jak zrobić IRR w Excelu. Aby przyjrzeć się bliżej przykładom omawianym w tym tutorialu, zapraszamy do pobrania naszego przykładowego skoroszytu do Użycie funkcji IRR w Excelu. Dziękuję za przeczytanie i mam nadzieję, że zobaczymy się na naszym blogu w przyszłym tygodniu!