İçindekiler

Bu eğitimde Excel IRR fonksiyonunun söz dizimi açıklanmakta ve bir dizi yıllık veya aylık nakit akışı için iç getiri oranını hesaplamak üzere bir IRR formülünün nasıl kullanılacağı gösterilmektedir.

Excel'deki IRR, yatırımların öngörülen getirilerini değerlendirmek için sermaye bütçelemesinde sıklıkla kullanılan iç getiri oranını hesaplamaya yönelik finansal işlevlerden biridir.

Excel'de IRR işlevi

Excel IRR işlevi, pozitif ve negatif sayılarla temsil edilen bir dizi periyodik nakit akışı için iç getiri oranını döndürür.

Tüm hesaplamalarda, dolaylı olarak şu varsayılır:

- Şunlar var eşit zaman aralıkları tüm nakit akışları arasında.

- Tüm nakit akışları, aşağıdaki durumlarda gerçekleşir dönem sonu .

- Proje tarafından elde edilen karlar yeniden yatırıldı iç getiri oranında.

İşlev, Office 365, Excel 2019, Excel 2016, Excel 2013, Excel 2010 ve Excel 2007 için Excel'in tüm sürümlerinde kullanılabilir.

Excel IRR işlevinin sözdizimi aşağıdaki gibidir:

IRR(değerler, [tahmin])Nerede?

- Değerler (gerekli) - iç getiri oranını bulmak istediğiniz nakit akışları serisini temsil eden bir dizi veya hücre aralığına referans.

- Tahmin et (isteğe bağlı) - iç getiri oranının ne olabileceğine dair tahmininiz. Yüzde veya karşılık gelen ondalık sayı olarak verilmelidir. Atlanırsa, varsayılan değer olan 0,1 (%10) kullanılır.

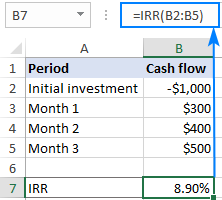

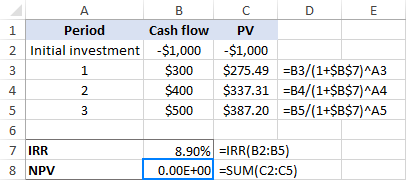

Örneğin, B2:B5'teki nakit akışları için IRR'yi hesaplamak için bu formülü kullanırsınız:

=IRR(B2:B5)

Sonucun doğru görüntülenmesi için lütfen Yüzde formatı formül hücresi için ayarlanır (genellikle Excel bunu otomatik olarak yapar).

Yukarıdaki ekran görüntüsünde gösterildiği gibi, Excel IRR formülümüz %8,9 getiri sağlamaktadır. Bu oran iyi mi yoksa kötü mü? Pekala, bu birkaç faktöre bağlıdır.

Genel olarak, hesaplanan bir iç getiri oranı, bir şirketin ağırlıklı ortalama sermaye maliyeti veya engel oranı IRR, engel oranından yüksekse, proje iyi bir yatırım olarak kabul edilir; daha düşükse, proje reddedilmelidir.

Örneğimizde, borç para almanın maliyeti %7 ise, yaklaşık %9'luk bir IRR oldukça iyidir. Ancak fon maliyeti örneğin %12 ise, o zaman %9'luk IRR yeterince iyi değildir.

Gerçekte, bir yatırım kararını etkileyen net bugünkü değer, mutlak getiri değeri gibi birçok başka faktör vardır. Daha fazla bilgi için lütfen IRR temelleri bölümüne bakınız.

Excel IRR işlevi hakkında bilmeniz gereken 5 şey

Excel'deki IRR hesaplamanızın doğru yapıldığından emin olmak için lütfen şu basit gerçekleri unutmayın:

- Bu değerler argümanının en az bir pozitif değeri (geliri temsil eder) ve bir negatif değeri (harcamayı temsil eder).

- Sadece sayılar içinde değerler bağımsız değişkeni işlenir; metin, mantıksal değerler veya boş hücreler yok sayılır.

- Nakit akışlarının mutlaka eşit olması gerekmez, ancak düzenli aralıklarla Örneğin aylık, üç aylık veya yıllık.

- Excel'deki IRR, nakit akışlarının sırasını değerlerin sırasına göre yorumladığından, değerler şu şekilde olmalıdır kronoloji̇k sira .

- Çoğu durumda tahmin et argümanı gerçekten gerekli değildir. Ancak, IRR denkleminin birden fazla çözümü varsa, tahmine en yakın oran döndürülür. Bu nedenle, formülünüz beklenmedik bir sonuç veya #NUM! hatası üretirse, farklı bir tahmin deneyin.

Excel'de IRR formülünü anlama

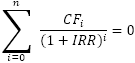

Bu yana iç getiri oranı (IRR), belirli bir nakit akışı serisinin net bugünkü değerini (NPV) sıfıra eşitleyen bir iskonto oranıdır, IRR hesaplaması geleneksel NPV formülüne dayanır:

Nerede?

- CF - nakit akışı

- i - dönem numarası

- n - dönemler toplamı

- IRR - iç getiri oranı

Bu formülün kendine özgü yapısı nedeniyle, IRR'yi deneme yanılma yoluyla hesaplamaktan başka bir yol yoktur. Microsoft Excel de bu tekniğe dayanır, ancak çok sayıda yinelemeyi son derece hızlı bir şekilde yapar. Tahminle (sağlanmışsa) veya varsayılan %10 ile başlayan Excel IRR işlevi, sonucu %0,00001 içinde doğru bulana kadar hesaplama boyunca döngüye girer. 20 yinelemeden sonradoğru sonuç bulunamazsa #NUM! hatası döndürülür.

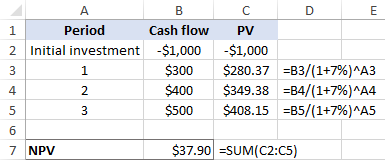

Pratikte nasıl çalıştığını görmek için, bu IRR hesaplamasını örnek bir veri seti üzerinde gerçekleştirelim. Başlangıç olarak, iç getiri oranının ne olabileceğini tahmin etmeye çalışacağız (örneğin %7) ve ardından net bugünkü değeri hesaplayacağız.

B3'ün nakit akışı ve A3'ün dönem sayısı olduğunu varsayarsak, aşağıdaki formül bize gelecekteki nakit akışının bugünkü değerini (PV) verir:

=B3/(%1+7)^A3

Daha sonra yukarıdaki formülü diğer hücrelere kopyalarız ve ilk yatırım da dahil olmak üzere tüm mevcut değerleri toplarız:

=TOPLA(C2:C5)

Ve %7'de 37,90 $ NPV elde ettiğimizi öğreniyoruz:

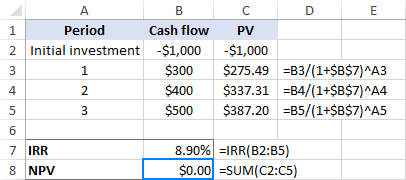

Açıkçası, tahminimiz yanlış. Şimdi, aynı hesaplamayı IRR fonksiyonu tarafından hesaplanan orana göre yapalım (yaklaşık %8,9). Evet, sıfır NPV'ye yol açar:

İpucu: Tam NPV değerini görüntülemek için, daha fazla ondalık basamak göstermeyi seçin veya Bilimsel formatı uygulayın. Bu örnekte, NPV tam olarak sıfırdır, ki bu çok nadir bir durumdur!

Excel'de IRR işlevini kullanma - formül örnekleri

Artık Excel'de IRR hesaplamasının teorik temelini bildiğinize göre, pratikte nasıl çalıştığını görmek için birkaç formül yapalım.

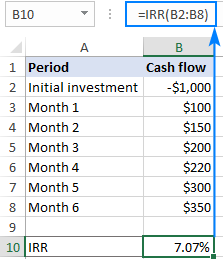

Örnek 1. Aylık nakit akışları için IRR hesaplayın

Altı aydır iş yaptığınızı ve şimdi nakit akışınızın getiri oranını hesaplamak istediğinizi varsayalım.

Excel'de IRR'yi bulmak çok basittir:

- Yazın ilk yatırım Giden bir ödeme olduğu için, bir hücreye (bizim durumumuzda B2) negatif Numara.

- Sonraki nakit akışlarını ilk yatırımın altındaki veya sağındaki hücrelere yazın (bu örnekte B2:B8). Bu para satışlar yoluyla geliyor, bu yüzden bunları şu şekilde giriyoruz pozitif Numaralar.

Şimdi, proje için IRR hesaplamaya hazırsınız:

=IRR(B2:B8)

Not: Aylık nakit akışları olması durumunda, IRR fonksiyonu bir aylık Aylık nakit akışı için yıllık getiri oranı elde etmek için XIRR işlevini kullanabilirsiniz.

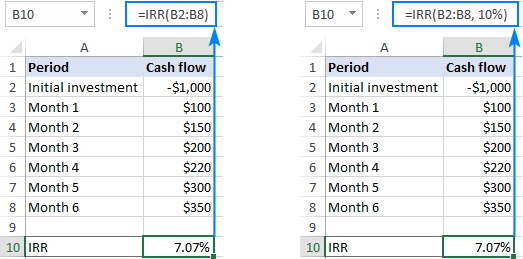

Örnek 2: Excel IRR formülünde tahmin kullanın

İsteğe bağlı olarak, beklenen bir iç getiri oranını, örneğin yüzde 10'u tahmin et Tartışma:

=IRR(B2:B8, 10%)

Aşağıdaki ekran görüntüsünde gösterildiği gibi, tahminimizin sonuç üzerinde herhangi bir etkisi yoktur. Ancak bazı durumlarda, tahmin değerini değiştirmek bir IRR formülünün farklı bir oran döndürmesine neden olabilir. Daha fazla bilgi için lütfen Birden Çok IRR bölümüne bakın.

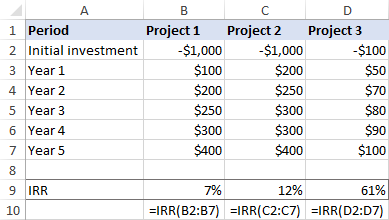

Örnek 3. Yatırımları karşılaştırmak için IRR bulun

Sermaye bütçelemesinde, IRR değerleri genellikle yatırımları karşılaştırmak ve projeleri potansiyel karlılıkları açısından sıralamak için kullanılır. Bu örnek, tekniği en basit haliyle göstermektedir.

Üç yatırım seçeneğiniz olduğunu ve hangisini seçeceğinize karar verdiğinizi varsayalım. Yatırımların makul bir şekilde öngörülen getirileri, bilinçli bir karar vermenize yardımcı olabilir. Bunun için, her projenin nakit akışını ayrı bir sütuna girin ve ardından her proje için ayrı ayrı iç getiri oranını hesaplayın:

Proje 1 için formül:

=IRR(B2:B7)

Proje 2 için formül:

=IRR(C2:C7)

Proje 3 için formül:

=IRR(D2:D7)

Şirketin gerekli getiri oranının %9 olduğu düşünüldüğünde, IRR'si yalnızca %7 olduğu için proje 1 reddedilmelidir.

Diğer iki yatırım kabul edilebilir çünkü her ikisi de şirketin engel oranından daha yüksek bir IRR üretebilir. Hangisini seçerdiniz?

İlk bakışta, proje 3 daha tercih edilebilir görünmektedir çünkü en yüksek iç getiri oranına sahiptir. Ancak, yıllık nakit akışları proje 2'den çok daha düşüktür. Küçük bir yatırımın çok yüksek bir getiri oranına sahip olduğu durumlarda, işletmeler genellikle daha düşük bir yüzde getiriye sahip ancak daha yüksek mutlak (dolar) getiri değeri olan bir yatırımı seçerler, bu da proje 2'dir.

Sonuç: En yüksek iç getiri oranına sahip yatırım genellikle tercih edilir, ancak fonlarınızı en iyi şekilde kullanmak için diğer göstergeleri de değerlendirmelisiniz.

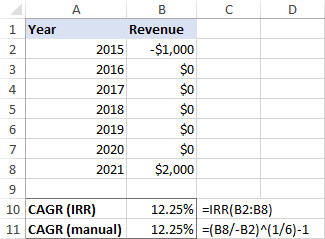

Örnek 4. Yıllık bileşik büyüme oranını (CAGR) hesaplayın

Excel'deki IRR işlevi iç getiri oranını hesaplamak için tasarlanmış olsa da, bileşik büyüme oranını hesaplamak için de kullanılabilir. Sadece orijinal verilerinizi bu şekilde yeniden düzenlemeniz gerekecektir:

- İlk yatırımın ilk değerini negatif bir sayı ve bitiş değerini pozitif bir sayı olarak tutun.

- Ara nakit akışı değerlerini sıfırlarla değiştirin.

Tamamlandığında, normal bir IRR formülü yazın ve bu formül CAGR'yi verecektir:

=IRR(B2:B8)

Sonucun doğru olduğundan emin olmak için, CAGR'yi hesaplamak için yaygın olarak kullanılan formülle doğrulayabilirsiniz:

(bitiş_değeri/başlangıç_değeri)^(1/dönem sayısı) -

Aşağıdaki ekran görüntüsünde gösterildiği gibi, her iki formül de aynı sonucu üretir:

Daha fazla bilgi için lütfen Excel'de CAGR nasıl hesaplanır bölümüne bakın.

Excel'de IRR ve NPV

İç karlılık oranı ve net bugünkü değer birbiriyle yakından ilişkili iki kavramdır ve NBD'yi anlamadan IRR'yi tam olarak anlamak mümkün değildir. IRR'nin sonucu, sıfır net bugünkü değere karşılık gelen iskonto oranından başka bir şey değildir.

Temel fark, NPV'nin bir projenin üstlenilmesiyle kazanılabilecek veya kaybedilebilecek değerin dolar miktarını yansıtan mutlak bir ölçü olması, IRR'nin ise bir yatırımdan beklenen getirinin yüzde oranı olmasıdır.

Farklı yapıları nedeniyle, IRR ve NPV birbirleriyle "çatışabilir" - bir proje daha yüksek bir NPV'ye ve diğeri daha yüksek bir IRR'ye sahip olabilir. Böyle bir çatışma ortaya çıktığında, finans uzmanları net bugünkü değeri daha yüksek olan projenin tercih edilmesini tavsiye eder.

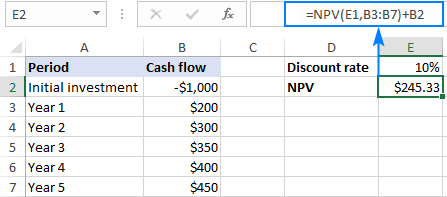

IRR ve NPV arasındaki ilişkiyi daha iyi anlamak için lütfen aşağıdaki örneği göz önünde bulundurun. Diyelim ki, 1.000 $ ilk yatırım (B2 hücresi) ve %10 iskonto oranı (E1 hücresi) gerektiren bir projeniz var. Projenin ömrü beş yıldır ve her yıl için beklenen nakit girişleri B3:B7 hücrelerinde listelenmiştir.

Gelecekteki nakit akışlarının şu anda ne kadar değerli olduğunu bulmak için projenin net bugünkü değerini hesaplamamız gerekir. Bunun için NPV fonksiyonunu kullanın ve ilk yatırımı bundan çıkarın (ilk yatırım negatif bir sayı olduğu için toplama işlemi kullanılır):

=NPV(E1,B3:B7)+B2

Net bugünkü değerin pozitif olması, projemizin kârlı olacağını gösterir:

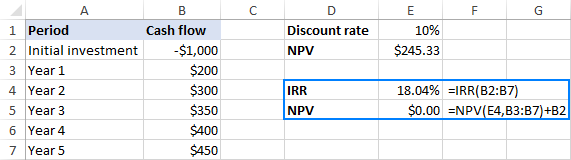

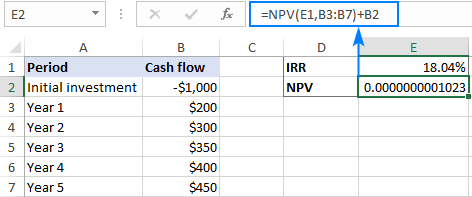

Hangi iskonto oranı NBD'yi sıfıra eşitleyecektir? Aşağıdaki IRR formülü cevabı vermektedir:

=IRR(B2:B7)

Bunu kontrol etmek için yukarıdaki NBD formülünü alın ve iskonto oranını (E1) IRR (E4) ile değiştirin:

=NPV(E4,B3:B7)+B2

Ya da IRR fonksiyonunu doğrudan oran NPV argümanı:

=NPV(IRR(B2:B7),B3:B7)+B2

Yukarıdaki ekran görüntüsü, 2 ondalık basamağa yuvarlanan NPV değerinin gerçekten de sıfıra eşit olduğunu göstermektedir. Tam sayıyı merak ediyorsanız, NPV hücresine Bilimsel biçimi ayarlayın veya daha fazla ondalık basamak göstermeyi seçin:

Gördüğünüz gibi, sonuç beyan edilen yüzde 0,00001'lik doğruluk oranı dahilindedir ve NPV'nin etkin bir şekilde 0 olduğunu söyleyebiliriz.

İpucu: Excel'de IRR hesaplamasının sonucuna tam olarak güvenmiyorsanız, yukarıda gösterildiği gibi NPV işlevini kullanarak her zaman kontrol edebilirsiniz.

Excel IRR işlevi çalışmıyor

Excel'de IRR ile ilgili bir sorunla karşılaştıysanız, aşağıdaki ipuçları size sorunu çözmeniz için bir ipucu verebilir.

IRR formülü #NUM! hatası döndürür

Bu nedenlerden dolayı bir #NUM! hatası döndürülebilir:

- IRR işlevi, 20. denemede %0,000001'e kadar doğrulukla sonucu bulamaz.

- Tedarik edilen değerler aralığı en az bir negatif ve en az bir pozitif nakit akışı içermez.

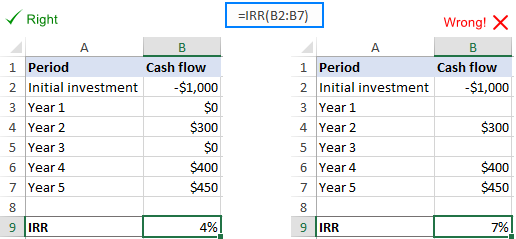

Değerler dizisindeki boş hücreler

Bir veya daha fazla dönemde nakit akışı olmaması durumunda, aşağıdaki tabloda boş hücrelerle karşılaşabilirsiniz değerler Ve bu, boş hücreli satırlar Excel IRR hesaplamasının dışında bırakıldığı için sorunların kaynağıdır. Bunu düzeltmek için, tüm boş hücrelere sıfır değerleri girin. Excel artık doğru zaman aralıklarını görecek ve iç getiri oranını doğru bir şekilde hesaplayacaktır.

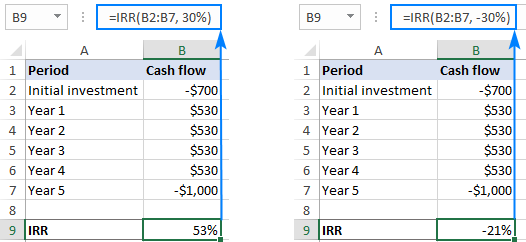

Çoklu IRR'ler

Bir nakit akışı serisinin negatiften pozitife veya tam tersine birden fazla kez değiştiği durumlarda, birden fazla IRR bulunabilir.

Formülünüzün sonucu beklediğinizden uzaksa, tahmin değerini kontrol edin - IRR denkleminin birkaç oran değeriyle çözülebilmesi durumunda, tahmine en yakın oran döndürülür.

Olası çözümler:

- Belirli bir yatırımdan ne tür bir getiri beklediğinizi bildiğinizi varsayarak, beklentinizi bir tahmin olarak kullanın.

- Aynı nakit akışı için birden fazla IRR elde ettiğinizde, şirketinizin sermaye maliyetine en yakın olanı "gerçek" IRR olarak seçin.

- Birden fazla IRR sorunundan kaçınmak için MIRR işlevini kullanın.

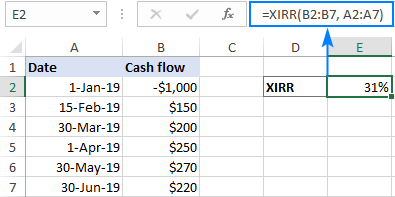

Düzensiz nakit akışı aralıkları

Excel'deki IRR işlevi haftalık, aylık, üç aylık veya yıllık gibi düzenli nakit akışı dönemleriyle çalışmak üzere tasarlanmıştır. Giriş ve çıkışlarınız eşit olmayan aralıklarla gerçekleşirse, IRR yine de aralıkları eşit olarak değerlendirecek ve yanlış bir sonuç döndürecektir. Bu durumda, IRR yerine XIRR işlevini kullanın.

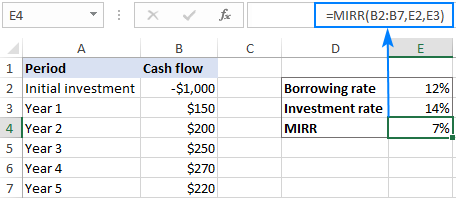

Farklı borçlanma ve yeniden yatırım oranları

IRR işlevi, proje kazançlarının (pozitif nakit akışları) sürekli olarak iç getiri oranında yeniden yatırıldığını ima eder. Ancak gerçek dünyada, borç aldığınız oran ile karı yeniden yatırdığınız oran genellikle farklıdır. Neyse ki Microsoft Excel'in bu senaryoyla ilgilenmek için özel bir işlevi var - MIRR işlevi.

Bu eğitimde tartışılan örneklere daha yakından bakmak için, Excel'de IRR işlevini kullanmak için örnek çalışma kitabımızı indirebilirsiniz. Okuduğunuz için teşekkür ederim ve gelecek hafta blogumuzda görüşmek dileğiyle!