Obsah

Tento návod vysvetľuje syntax funkcie IRR programu Excel a ukazuje, ako použiť vzorec IRR na výpočet vnútorného výnosového percenta pre sériu ročných alebo mesačných peňažných tokov.

IRR v programe Excel je jednou z finančných funkcií na výpočet vnútorného výnosového percenta, ktoré sa často používa pri zostavovaní kapitálového rozpočtu na posúdenie predpokladanej návratnosti investícií.

Funkcia IRR v programe Excel

Funkcia IRR programu Excel vracia vnútorné výnosové percento pre sériu periodických peňažných tokov reprezentovaných kladnými a zápornými číslami.

Vo všetkých výpočtoch sa implicitne predpokladá, že:

- Existujú rovnaké časové intervaly medzi všetkými peňažnými tokmi.

- Všetky peňažné toky sa vyskytujú na koniec obdobia .

- Zisky z projektu sú reinvestované pri vnútornej miere návratnosti.

Funkcia je k dispozícii vo všetkých verziách aplikácie Excel pre Office 365, Excel 2019, Excel 2016, Excel 2013, Excel 2010 a Excel 2007.

Syntax funkcie IRR programu Excel je nasledujúca:

IRR(hodnoty, [odhad])Kde:

- Hodnoty (povinné) - pole alebo odkaz na rozsah buniek predstavujúcich sériu peňažných tokov, pre ktoré chcete zistiť vnútornú mieru návratnosti.

- Hádajte (nepovinné) - váš odhad, aká by mohla byť vnútorná miera návratnosti. Mala by byť uvedená v percentách alebo ako zodpovedajúce desatinné číslo. Ak sa neuvedie, použije sa predvolená hodnota 0,1 (10 %).

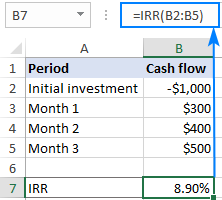

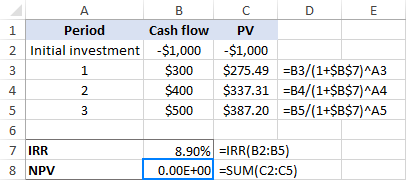

Napríklad na výpočet IRR pre peňažné toky v B2:B5 by ste použili tento vzorec:

=IRR(B2:B5)

Aby sa výsledok zobrazil správne, uistite sa, že Percento formát je nastavený pre bunku vzorca (zvyčajne to robí Excel automaticky).

Ako je znázornené na vyššie uvedenom obrázku, náš vzorec IRR v programe Excel poskytuje 8,9 %. Je táto miera dobrá alebo zlá? No, závisí to od viacerých faktorov.

Vo všeobecnosti sa vypočítané vnútorné výnosové percento porovnáva s výnosmi spoločnosti vážené priemerné náklady kapitálu alebo prekážková sadzba Ak je IRR vyššia ako hraničná miera, projekt sa považuje za dobrú investíciu; ak je nižšia, projekt by sa mal zamietnuť.

V našom príklade, ak vás požičanie peňazí stojí 7 %, potom je IRR približne 9 % pomerne dobrá. Ak sú však náklady na finančné prostriedky napríklad 12 %, potom IRR 9 % nie je dostatočne dobrá.

V skutočnosti existuje mnoho ďalších faktorov, ktoré ovplyvňujú investičné rozhodnutie, napríklad čistá súčasná hodnota, hodnota absolútneho výnosu atď. Viac informácií nájdete v časti Základy IRR.

5 vecí, ktoré by ste mali vedieť o funkcii IRR aplikácie Excel

Aby ste sa uistili, že váš výpočet IRR v programe Excel je vykonaný správne, nezabudnite na tieto jednoduché fakty:

- Stránka hodnoty musí obsahovať aspoň jeden argument pozitívne hodnota (predstavujúca príjem) a jedna negatívne hodnota (predstavujúca výdavky).

- Iba čísla v hodnoty sa spracúvajú; text, logické hodnoty alebo prázdne bunky sa ignorujú.

- Peňažné toky nemusia byť nevyhnutne rovnomerné, ale musia sa vyskytovať v pravidelné intervaly napríklad mesačne, štvrťročne alebo ročne.

- Keďže IRR v programe Excel interpretuje poradie peňažných tokov na základe poradia hodnôt, hodnoty by mali byť v chronologické poradie .

- Vo väčšine situácií hádajte Argument nie je v skutočnosti potrebný. Ak má však rovnica IRR viac ako jedno riešenie, vráti sa sadzba, ktorá je najbližšie k odhadu. Ak teda váš vzorec vyprodukuje neočakávaný výsledok alebo chybu #NUM!, skúste iný odhad.

Pochopenie vzorca IRR v programe Excel

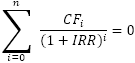

Keďže vnútorná miera návratnosti (IRR) je diskontná sadzba, vďaka ktorej sa čistá súčasná hodnota (NPV) daného radu peňažných tokov rovná nule, výpočet IRR sa opiera o tradičný vzorec NPV:

Kde:

- CF - peňažný tok

- i - číslo obdobia

- n - obdobia spolu

- IRR - vnútorná miera návratnosti

Vzhľadom na špecifickú povahu tohto vzorca neexistuje iný spôsob výpočtu IRR ako metódou pokusu a omylu. Microsoft Excel sa tiež spolieha na túto techniku, ale mimoriadne rýchlo vykoná viacero iterácií. Počnúc odhadom (ak bol zadaný) alebo predvoleným 10 %, funkcia IRR programu Excel cyklicky vykonáva výpočet, kým nenájde výsledok presný s presnosťou 0,00001 %. Ak po 20 iteráciáchpresný výsledok sa nenájde, vráti sa chyba #NUM!.

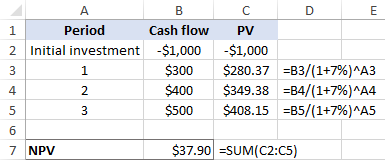

Aby sme videli, ako to funguje v praxi, vykonajme tento výpočet IRR na vzorovom súbore údajov. Na začiatok sa pokúsime odhadnúť, aká môže byť vnútorná miera návratnosti (povedzme 7 %), a potom vypočítame čistú súčasnú hodnotu.

Za predpokladu, že B3 je peňažný tok a A3 je číslo obdobia, nasledujúci vzorec nám dáva súčasnú hodnotu (PV) budúceho peňažného toku:

=B3/(1+7%)^A3

Potom skopírujeme uvedený vzorec do ďalších buniek a sčítame všetky súčasné hodnoty vrátane počiatočnej investície:

=SUM(C2:C5)

A zistíme, že pri 7 % dostaneme NPV 37,90 USD:

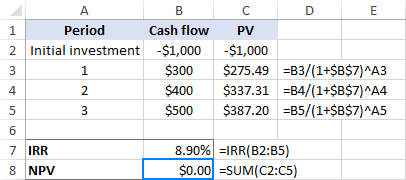

Je zrejmé, že náš odhad je nesprávny. Teraz urobme rovnaký výpočet na základe sadzby vypočítanej funkciou IRR (približne 8,9 %). Áno, vedie k nulovej NPV:

Tip. Ak chcete zobraziť presnú hodnotu NPV, vyberte zobrazenie viacerých desatinných miest alebo použite vedecký formát. V tomto príklade je NPV presne nula, čo je veľmi zriedkavý prípad!

Používanie funkcie IRR v programe Excel - príklady vzorcov

Teraz, keď už poznáte teoretický základ výpočtu IRR v programe Excel, vytvorme si niekoľko vzorcov, aby ste videli, ako to funguje v praxi.

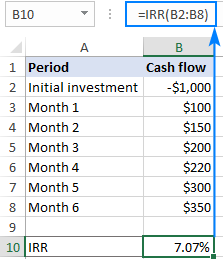

Príklad 1. Vypočítajte IRR pre mesačné peňažné toky

Predpokladajme, že podnikáte už šesť mesiacov a teraz chcete zistiť mieru návratnosti vášho peňažného toku.

Zistenie IRR v programe Excel je veľmi jednoduché:

- Zadajte počiatočná investícia do niektorej bunky (v našom prípade B2). Keďže ide o odchádzajúcu platbu, musí to byť negatívne číslo.

- Následné peňažné toky zadajte do buniek pod alebo napravo od počiatočnej investície (B2:B8 v tomto príklade). Tieto peniaze prichádzali prostredníctvom predaja, takže ich zadáme ako pozitívne čísla.

Teraz ste pripravení vypočítať IRR projektu:

=IRR(B2:B8)

Poznámka: V prípade mesačných peňažných tokov funkcia IRR vytvára mesačne Ak chcete získať ročnú mieru návratnosti pre mesačný peňažný tok, môžete použiť funkciu XIRR.

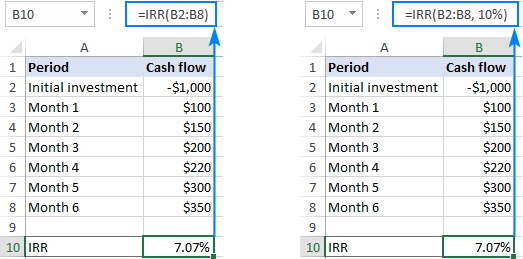

Príklad 2: Použitie odhadu vo vzorci IRR programu Excel

Voliteľne môžete do položky uviesť očakávanú vnútornú mieru návratnosti, napríklad 10 %. hádajte argument:

=IRR(B2:B8, 10%)

Ako je znázornené na snímke obrazovky nižšie, náš odhad nemá žiadny vplyv na výsledok. V niektorých prípadoch však zmena hodnoty odhadu môže spôsobiť, že vzorec IRR vráti inú mieru. Viac informácií nájdete v časti Viacnásobné IRR.

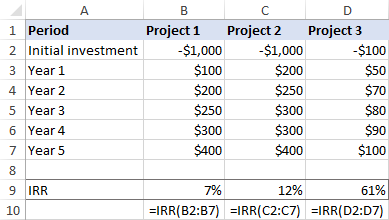

Príklad 3. Zistite IRR na porovnanie investícií

V kapitálovom rozpočtovaní sa hodnoty IRR často používajú na porovnanie investícií a zoradenie projektov z hľadiska ich potenciálnej ziskovosti. Tento príklad demonštruje túto techniku v jej najjednoduchšej podobe.

Predpokladajme, že máte tri investičné možnosti a rozhodujete sa, ktorú z nich si vyberiete. Pri rozhodovaní vám môžu pomôcť primerane predpokladané výnosy z investícií. Na tento účel zadajte peňažný tok pre každý projekt do samostatného stĺpca a potom vypočítajte vnútorné výnosové percento pre každý projekt osobitne:

Vzorec pre projekt 1:

=IRR(B2:B7)

Vzorec pre projekt 2:

=IRR(C2:C7)

Vzorec pre projekt 3:

=IRR(D2:D7)

Vzhľadom na to, že požadovaná miera návratnosti spoločnosti je napríklad 9 %, projekt 1 by mal byť zamietnutý, pretože jeho IRR je len 7 %.

Dve ďalšie investície sú prijateľné, pretože obe môžu priniesť IRR vyššiu, ako je prahová miera spoločnosti. Ktorú z nich by ste si vybrali?

Na prvý pohľad vyzerá výhodnejšie projekt 3, pretože má najvyššie vnútorné výnosové percento. Jeho ročné peňažné toky sú však oveľa nižšie ako v prípade projektu 2. V situácii, keď má malá investícia veľmi vysoké výnosové percento, si podniky často vyberajú investíciu s nižším percentuálnym výnosom, ale vyššou absolútnou hodnotou (v dolároch), čo je projekt 2.

Záver je nasledovný: zvyčajne sa uprednostňuje investícia s najvyšším vnútorným výnosovým percentom, ale aby ste čo najlepšie využili svoje prostriedky, mali by ste zhodnotiť aj iné ukazovatele.

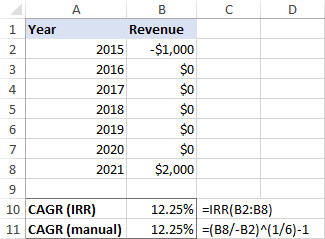

Príklad 4. Vypočítajte zloženú ročnú mieru rastu (CAGR)

Hoci je funkcia IRR v programe Excel určená na výpočet vnútornej miery návratnosti, možno ju použiť aj na výpočet zloženej miery rastu. Budete len musieť takto reorganizovať svoje pôvodné údaje:

- Prvú hodnotu počiatočnej investície ponechajte ako záporné číslo a konečnú hodnotu ako kladné číslo.

- Nahraďte priebežné hodnoty peňažných tokov nulami.

Po dokončení napíšte bežný vzorec IRR, ktorý vráti hodnotu CAGR:

=IRR(B2:B8)

Ak sa chcete uistiť, že výsledok je správny, môžete si ho overiť pomocou bežne používaného vzorca na výpočet CAGR:

(koncová_hodnota/začiatočná_hodnota)^(1/počet období) -

Ako je znázornené na nasledujúcej snímke obrazovky, oba vzorce poskytujú rovnaký výsledok:

Viac informácií nájdete v časti Ako vypočítať CAGR v programe Excel.

IRR a NPV v programe Excel

Vnútorné výnosové percento a čistá súčasná hodnota sú dva úzko súvisiace pojmy a nie je možné plne pochopiť IRR bez pochopenia NPV. Výsledkom IRR nie je nič iné ako diskontná sadzba zodpovedajúca nulovej čistej súčasnej hodnote.

Podstatný rozdiel spočíva v tom, že NPV je absolútna miera, ktorá vyjadruje hodnotu v dolároch, ktorú možno získať alebo stratiť realizáciou projektu, zatiaľ čo IRR je percentuálna miera návratnosti očakávaná z investície.

Vzhľadom na ich odlišnú povahu si môžu IRR a NPV "protirečiť" - jeden projekt môže mať vyššiu NPV a druhý vyššiu IRR. Vždy, keď vznikne takýto konflikt, finanční odborníci odporúčajú uprednostniť projekt s vyššou čistou súčasnou hodnotou.

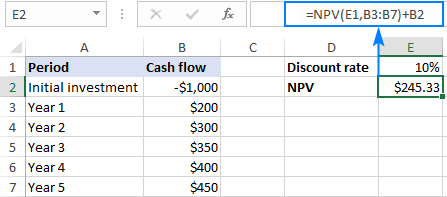

Aby ste lepšie pochopili vzťah medzi IRR a NPV, zvážte nasledujúci príklad. Povedzme, že máte projekt, ktorý si vyžaduje počiatočnú investíciu 1 000 USD (bunka B2) a diskontnú sadzbu 10 % (bunka E1). Životnosť projektu je päť rokov a očakávané peňažné príjmy pre každý rok sú uvedené v bunkách B3:B7.

Ak chceme zistiť, akú hodnotu majú budúce peňažné toky v súčasnosti, musíme vypočítať čistú súčasnú hodnotu projektu. Na tento účel použijeme funkciu NPV a od nej odpočítame počiatočnú investíciu (keďže počiatočná investícia je záporné číslo, použijeme operáciu sčítania):

=NPV(E1,B3:B7)+B2

Kladná čistá súčasná hodnota znamená, že náš projekt bude ziskový:

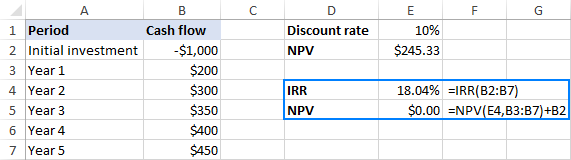

Aká diskontná sadzba spôsobí, že NPV sa bude rovnať nule? Odpoveď poskytuje nasledujúci vzorec IRR:

=IRR(B2:B7)

Ak si to chcete overiť, vezmite vyššie uvedený vzorec NPV a nahraďte diskontnú sadzbu (E1) IRR (E4):

=NPV(E4,B3:B7)+B2

Alebo môžete funkciu IRR vložiť priamo do sadzba argument NPV:

=NPV(IRR(B2:B7),B3:B7)+B2

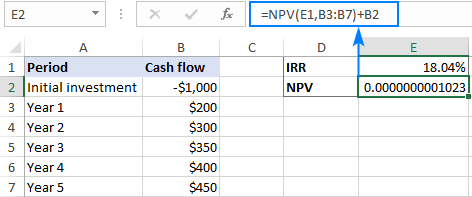

Na vyššie uvedenej snímke obrazovky je vidieť, že hodnota NPV zaokrúhlená na 2 desatinné miesta sa skutočne rovná nule. Ak vás zaujíma presné číslo, nastavte vedecký formát bunky NPV alebo vyberte zobrazenie viacerých desatinných miest:

Ako vidíte, výsledok je v rámci deklarovanej presnosti 0,00001 percenta a môžeme povedať, že NPV je v skutočnosti 0.

Tip. Ak úplne nedôverujete výsledku výpočtu IRR v programe Excel, môžete ho vždy skontrolovať pomocou funkcie NPV, ako je uvedené vyššie.

Nefunguje funkcia IRR programu Excel

Ak ste v programe Excel narazili na nejaký problém s IRR, nasledujúce tipy vám môžu pomôcť pri jeho riešení.

Vzorec IRR vráti chybu #NUM!

Z týchto dôvodov sa môže vrátiť chyba #NUM!

- Funkcia IRR nedokáže nájsť výsledok s presnosťou do 0,000001 % ani na 20. pokus.

- Dodané hodnoty rozsah neobsahuje aspoň jeden záporný a aspoň jeden kladný peňažný tok.

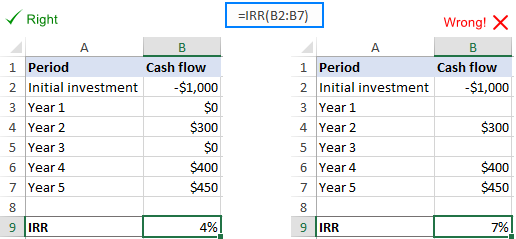

Prázdne bunky v poli hodnôt

V prípade, že v jednom alebo viacerých obdobiach nevznikne žiadny peňažný tok, môžete skončiť s prázdnymi bunkami v hodnoty rozsahu. A práve to je zdrojom problémov, pretože riadky s prázdnymi bunkami sa pri výpočte vnútornej miery návratnosti Excelu vynechávajú. Ak to chcete napraviť, stačí do všetkých prázdnych buniek zadať nulové hodnoty. Excel teraz uvidí správne časové intervaly a správne vypočíta vnútornú mieru návratnosti.

Viacnásobné vnútorné výnosy

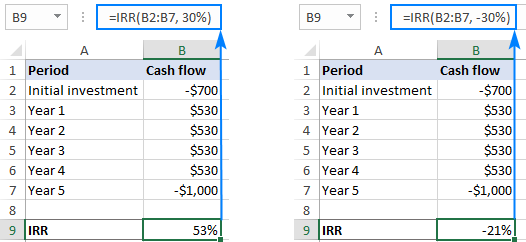

V situácii, keď sa rad peňažných tokov zmení zo záporného na kladný alebo naopak viac ako raz, možno zistiť viacnásobné IRR.

Ak je výsledok vášho vzorca ďaleko od toho, čo ste očakávali, skontrolujte odhadovanú hodnotu - v prípade, že rovnicu IRR možno vyriešiť s viacerými hodnotami sadzby, vráti sa sadzba, ktorá je najbližšie k odhadu.

Možné riešenia:

- Za predpokladu, že viete, aký výnos očakávate od určitej investície, použite svoje očakávania ako odhad.

- Ak získate viac ako jednu IRR pre rovnaký peňažný tok, vyberte tú, ktorá je najbližšie k nákladom na kapitál vašej spoločnosti, ako "skutočnú" IRR.

- Použite funkciu MIRR, aby ste sa vyhli problému viacnásobných IRR.

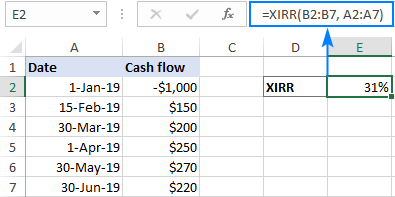

Nepravidelné intervaly peňažných tokov

Funkcia IRR v programe Excel je navrhnutá tak, aby pracovala s pravidelnými obdobiami peňažných tokov, ako sú týždenné, mesačné, štvrťročné alebo ročné. Ak sa príjmy a výdavky vyskytujú v nerovnakých intervaloch, funkcia IRR by stále považovala intervaly za rovnaké a vrátila by nesprávny výsledok. V takom prípade použite namiesto funkcie IRR funkciu XIRR.

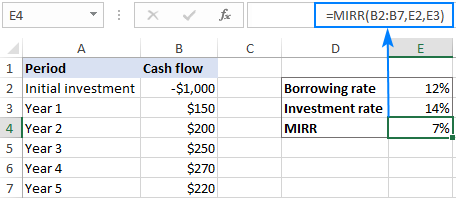

Rozdielne výpožičné a reinvestičné sadzby

Funkcia IRR predpokladá, že zisky z projektu (kladné peňažné toky) sa priebežne reinvestujú s vnútornou mierou návratnosti. V reálnom slove sa však miera, za ktorú si požičiavate peniaze, a miera, za ktorú reinvestujete zisky, často líšia. Našťastie pre nás má Microsoft Excel špeciálnu funkciu, ktorá sa o tento scenár postará - funkciu MIRR.

To je spôsob, ako urobiť IRR v programe Excel. Ak sa chcete bližšie pozrieť na príklady uvedené v tomto návode, môžete si stiahnuť náš vzorový zošit na Používanie funkcie IRR v programe Excel. Ďakujem vám za prečítanie a dúfam, že sa uvidíme na našom blogu budúci týždeň!