ഉള്ളടക്ക പട്ടിക

ഈ ട്യൂട്ടോറിയൽ Excel IRR ഫംഗ്ഷന്റെ വാക്യഘടന വിശദീകരിക്കുകയും വാർഷിക അല്ലെങ്കിൽ പ്രതിമാസ പണമൊഴുക്കുകളുടെ ഒരു ശ്രേണിയുടെ ആന്തരിക റിട്ടേൺ നിരക്ക് കണക്കാക്കാൻ ഒരു IRR ഫോർമുല എങ്ങനെ ഉപയോഗിക്കാമെന്ന് കാണിക്കുകയും ചെയ്യുന്നു.

Excel-ലെ IRR എന്നത് ആന്തരിക റിട്ടേൺ നിരക്ക് കണക്കാക്കുന്നതിനുള്ള സാമ്പത്തിക പ്രവർത്തനങ്ങളിൽ ഒന്നാണ്, ഇത് നിക്ഷേപങ്ങളുടെ പ്രൊജക്റ്റഡ് റിട്ടേണുകൾ വിലയിരുത്താൻ മൂലധന ബജറ്റിംഗിൽ പതിവായി ഉപയോഗിക്കുന്നു.

Excel-ലെ IRR ഫംഗ്ഷൻ

എക്സൽ ഐആർആർ ഫംഗ്ഷൻ, പോസിറ്റീവ്, നെഗറ്റീവ് സംഖ്യകൾ പ്രതിനിധീകരിക്കുന്ന ആനുകാലിക പണമൊഴുക്കുകളുടെ ഒരു ശ്രേണിയുടെ ആന്തരിക റിട്ടേൺ നിരക്ക് നൽകുന്നു.

എല്ലാ കണക്കുകൂട്ടലുകളിലും, ഇത് പരോക്ഷമായി അനുമാനിക്കപ്പെടുന്നു:

- <8 എല്ലാ പണമൊഴുക്കുകൾക്കിടയിലും തുല്യ സമയ ഇടവേളകൾ ഉണ്ട്.

- എല്ലാ പണമൊഴുക്കുകളും സംഭവിക്കുന്നത് ഒരു കാലയളവിന്റെ അവസാനത്തിലാണ് .

- ലാഭം സൃഷ്ടിക്കുന്നത് പ്രോജക്റ്റ് വീണ്ടും നിക്ഷേപിച്ചു റിട്ടേൺ നിരക്കിൽ Excel 2007.

Exce-ന്റെ വാക്യഘടന l IRR ഫംഗ്ഷൻ ഇപ്രകാരമാണ്:

IRR(മൂല്യങ്ങൾ, [ഊഹിക്കുക])എവിടെ:

- മൂല്യങ്ങൾ (ആവശ്യമാണ്) – ഒരു അറേ അല്ലെങ്കിൽ ഒരു റഫറൻസ് നിങ്ങൾ ആന്തരിക റിട്ടേൺ നിരക്ക് കണ്ടെത്താൻ ആഗ്രഹിക്കുന്ന പണമൊഴുക്കുകളുടെ ശ്രേണിയെ പ്രതിനിധീകരിക്കുന്ന സെല്ലുകളുടെ ശ്രേണി.

- ഊഹിക്കുക (ഓപ്ഷണൽ) – ആന്തരിക റിട്ടേൺ നിരക്ക് എന്തായിരിക്കുമെന്ന് നിങ്ങളുടെ ഊഹം. ഇത് ഒരു ശതമാനമായോ അനുബന്ധ ദശാംശ സംഖ്യയായോ നൽകണം. എങ്കിൽപ്രതീക്ഷിക്കുന്നു, ഊഹ മൂല്യം പരിശോധിക്കുക – ഐആർആർ സമവാക്യം നിരവധി റേറ്റ് മൂല്യങ്ങൾ ഉപയോഗിച്ച് പരിഹരിക്കാൻ കഴിയുമെങ്കിൽ, ഊഹത്തിന് ഏറ്റവും അടുത്തുള്ള നിരക്ക് തിരികെ നൽകും.

സാധ്യമായ പരിഹാരങ്ങൾ:

- നിശ്ചിത നിക്ഷേപത്തിൽ നിന്ന് നിങ്ങൾ പ്രതീക്ഷിക്കുന്ന വരുമാനം എന്താണെന്ന് നിങ്ങൾക്ക് അറിയാമെന്ന് കരുതുക, നിങ്ങളുടെ പ്രതീക്ഷ ഒരു ഊഹമായി ഉപയോഗിക്കുക.

- ഒരേ പണമൊഴുക്കിന് ഒന്നിലധികം IRR ലഭിക്കുമ്പോൾ, തിരഞ്ഞെടുക്കുക "ശരി" IRR ആയി നിങ്ങളുടെ കമ്പനിയുടെ മൂലധനച്ചെലവിന് ഏറ്റവും അടുത്തുള്ള ഒന്ന്.

- ഒന്നിലധികം IRR-കളുടെ പ്രശ്നം ഒഴിവാക്കാൻ MIRR ഫംഗ്ഷൻ ഉപയോഗിക്കുക.

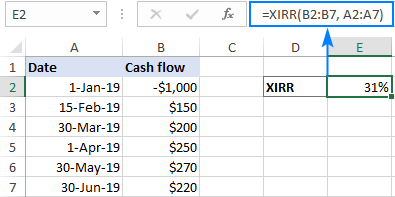

അനിയന്ത്രിതമായ പണമൊഴുക്ക് ഇടവേളകൾ

0>എക്സലിലെ ഐആർആർ ഫംഗ്ഷൻ, പ്രതിവാര, പ്രതിമാസ, ത്രൈമാസ അല്ലെങ്കിൽ വാർഷികം പോലെയുള്ള പതിവ് പണമൊഴുക്ക് കാലയളവുകളിൽ പ്രവർത്തിക്കാൻ രൂപകൽപ്പന ചെയ്തിരിക്കുന്നു. നിങ്ങളുടെ ഒഴുക്കും ഒഴുക്കും അസമമായ ഇടവേളകളിൽ സംഭവിക്കുകയാണെങ്കിൽ, IRR ഇപ്പോഴും ഇടവേളകൾ തുല്യമായി കണക്കാക്കുകയും തെറ്റായ ഫലം നൽകുകയും ചെയ്യും. ഈ സാഹചര്യത്തിൽ, IRR-ന് പകരം XIRR ഫംഗ്ഷൻ ഉപയോഗിക്കുക.

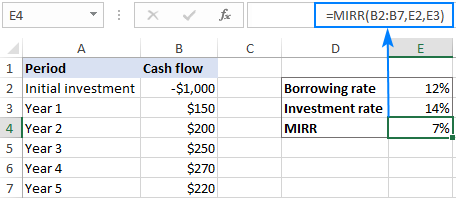

വ്യത്യസ്ത കടമെടുക്കൽ, പുനർനിക്ഷേപ നിരക്കുകൾ

IRR ഫംഗ്ഷൻ സൂചിപ്പിക്കുന്നത് പ്രോജക്റ്റ് വരുമാനം (പോസിറ്റീവ് പണമൊഴുക്ക് ) ആന്തരിക റിട്ടേൺ നിരക്കിൽ തുടർച്ചയായി വീണ്ടും നിക്ഷേപിക്കുന്നു. എന്നാൽ യഥാർത്ഥ വാക്കിൽ, നിങ്ങൾ പണം കടം വാങ്ങുന്ന നിരക്കും ലാഭം വീണ്ടും നിക്ഷേപിക്കുന്ന നിരക്കും പലപ്പോഴും വ്യത്യസ്തമായിരിക്കും. ഭാഗ്യവശാൽ, ഈ സാഹചര്യം കൈകാര്യം ചെയ്യാൻ Microsoft Excel-ന് ഒരു പ്രത്യേക ഫംഗ്ഷൻ ഉണ്ട് - MIRR ഫംഗ്ഷൻ.

Excel-ൽ IRR ചെയ്യുന്നത് ഇങ്ങനെയാണ്. ഇതിൽ ചർച്ച ചെയ്ത ഉദാഹരണങ്ങൾ സൂക്ഷ്മമായി പരിശോധിക്കാൻട്യൂട്ടോറിയൽ, Excel-ൽ IRR ഫംഗ്ഷൻ ഉപയോഗിക്കുന്നതിന് ഞങ്ങളുടെ സാമ്പിൾ വർക്ക്ബുക്ക് ഡൗൺലോഡ് ചെയ്യാൻ നിങ്ങൾക്ക് സ്വാഗതം. വായിച്ചതിന് നന്ദി, അടുത്ത ആഴ്ച നിങ്ങളെ ഞങ്ങളുടെ ബ്ലോഗിൽ കാണുമെന്ന് പ്രതീക്ഷിക്കുന്നു!

ഒഴിവാക്കി, 0.1 (10%) ന്റെ സ്ഥിര മൂല്യം ഉപയോഗിക്കുന്നു.

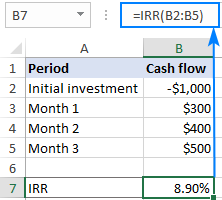

ഉദാഹരണത്തിന്, B2:B5-ലെ പണമൊഴുക്കുകൾക്കായി IRR കണക്കാക്കാൻ, നിങ്ങൾ ഈ ഫോർമുല ഉപയോഗിക്കണം:

=IRR(B2:B5)ഫലം ശരിയായി പ്രദർശിപ്പിക്കുന്നതിന്, ഫോർമുല സെല്ലിനായി ശതമാനം ഫോർമാറ്റ് സജ്ജീകരിച്ചിട്ടുണ്ടെന്ന് ഉറപ്പാക്കുക (സാധാരണയായി Excel ഇത് സ്വയമേവ ചെയ്യുന്നു).

മുകളിലുള്ള സ്ക്രീൻഷോട്ടിൽ കാണിച്ചിരിക്കുന്നതുപോലെ, ഞങ്ങളുടെ Excel IRR ഫോർമുല 8.9% നൽകുന്നു. ഈ നിരക്ക് നല്ലതോ ചീത്തയോ? ശരി, ഇത് പല ഘടകങ്ങളെ ആശ്രയിച്ചിരിക്കുന്നു.

സാധാരണയായി, ഒരു കമ്പനിയുടെ ഭാരിച്ച ശരാശരി മൂലധന ചെലവ് അല്ലെങ്കിൽ ഹർഡിൽ റേറ്റ് എന്നിവയുമായി താരതമ്യപ്പെടുത്തുമ്പോൾ കണക്കാക്കിയ ആന്തരിക വരുമാന നിരക്ക്. IRR ഹർഡിൽ റേറ്റിനേക്കാൾ ഉയർന്നതാണെങ്കിൽ, പദ്ധതി ഒരു നല്ല നിക്ഷേപമായി കണക്കാക്കപ്പെടുന്നു; താഴ്ന്നതാണെങ്കിൽ, പ്രോജക്റ്റ് നിരസിക്കപ്പെടണം.

ഞങ്ങളുടെ ഉദാഹരണത്തിൽ, പണം കടം വാങ്ങുന്നതിന് നിങ്ങൾക്ക് 7% ചിലവുണ്ടെങ്കിൽ, ഏകദേശം 9% IRR വളരെ നല്ലതാണ്. എന്നാൽ ഫണ്ടുകളുടെ ചെലവ് 12% ആണെങ്കിൽ, 9% ന്റെ IRR മതിയായതല്ല.

വാസ്തവത്തിൽ, നിക്ഷേപ തീരുമാനത്തെ സ്വാധീനിക്കുന്ന മറ്റ് നിരവധി ഘടകങ്ങളുണ്ട്, അതായത് മൊത്തം നിലവിലെ മൂല്യം, കേവലം റിട്ടേൺ വാല്യു മുതലായവ. കൂടുതൽ വിവരങ്ങൾക്ക്, ദയവായി IRR അടിസ്ഥാനകാര്യങ്ങൾ കാണുക.

Excel IRR ഫംഗ്ഷനെ കുറിച്ച് നിങ്ങൾ അറിഞ്ഞിരിക്കേണ്ട 5 കാര്യങ്ങൾ

Excel-ലെ നിങ്ങളുടെ IRR കണക്കുകൂട്ടൽ ശരിയായി നടക്കുന്നുണ്ടെന്ന് ഉറപ്പാക്കാൻ, ദയവായി ഇവ ഓർക്കുക ലളിതമായ വസ്തുതകൾ:

- മൂല്യങ്ങൾ ആർഗ്യുമെന്റിൽ കുറഞ്ഞത് ഒരു പോസിറ്റീവ് മൂല്യവും (വരുമാനത്തെ പ്രതിനിധീകരിക്കുന്നു) ഒരു നെഗറ്റീവ് മൂല്യവും (പ്രതിനിധീകരിക്കുന്നുചിലവ്).

- മൂല്യം ആർഗ്യുമെന്റിലെ നമ്പറുകൾ മാത്രമേ പ്രോസസ്സ് ചെയ്യുന്നുള്ളൂ; ടെക്സ്റ്റ്, ലോജിക്കൽ മൂല്യങ്ങൾ, അല്ലെങ്കിൽ ശൂന്യമായ സെല്ലുകൾ എന്നിവ അവഗണിക്കപ്പെടുന്നു.

- പണത്തിന്റെ ഒഴുക്ക് തുല്യമായിരിക്കണമെന്നില്ല, പക്ഷേ അവ പതിവ് ഇടവേളകളിൽ സംഭവിക്കണം, ഉദാഹരണത്തിന് പ്രതിമാസമോ ത്രൈമാസമോ വാർഷികമോ.

- എക്സലിലെ IRR മൂല്യങ്ങളുടെ ക്രമത്തെ അടിസ്ഥാനമാക്കി പണമൊഴുക്കിന്റെ ക്രമം വ്യാഖ്യാനിക്കുന്നതിനാൽ, മൂല്യങ്ങൾ കാലക്രമത്തിൽ ആയിരിക്കണം.

- മിക്ക സാഹചര്യങ്ങളിലും, ഊഹിക്കുക വാദം ശരിക്കും ആവശ്യമില്ല. എന്നിരുന്നാലും, IRR സമവാക്യത്തിന് ഒന്നിൽ കൂടുതൽ പരിഹാരങ്ങളുണ്ടെങ്കിൽ, ഊഹത്തിന് ഏറ്റവും അടുത്തുള്ള നിരക്ക് നൽകും. അതിനാൽ, നിങ്ങളുടെ ഫോർമുല ഒരു അപ്രതീക്ഷിത ഫലം നൽകുന്നു അല്ലെങ്കിൽ #NUM! പിശക്, മറ്റൊരു ഊഹം ശ്രമിക്കുക.

Excel-ൽ IRR ഫോർമുല മനസ്സിലാക്കുന്നു

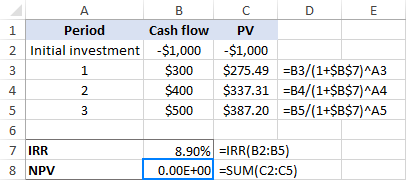

ആന്തരിക റിട്ടേൺ നിരക്ക് (IRR) എന്നത് ഒരു കിഴിവ് നിരക്കായതിനാൽ, പൂജ്യത്തിന് തുല്യമായ പണമൊഴുക്കുകളുടെ ഒരു നിശ്ചിത ശ്രേണിയുടെ നിലവിലെ മൂല്യം (NPV), IRR കണക്കുകൂട്ടൽ പരമ്പരാഗത NPV ഫോർമുലയെ ആശ്രയിച്ചിരിക്കുന്നു:

എവിടെ:

- CF - പണമൊഴുക്ക്

- i - കാലയളവ് നമ്പർ

- n - കാലയളവുകളുടെ ആകെ

- IRR - റിട്ടേണിന്റെ ആന്തരിക നിരക്ക്

കാരണം a ഈ ഫോർമുലയുടെ പ്രത്യേക സ്വഭാവം, ട്രയൽ ആന്റ് എറർ വഴിയല്ലാതെ ഐആർആർ കണക്കാക്കാൻ ഒരു മാർഗവുമില്ല. മൈക്രോസോഫ്റ്റ് എക്സലും ഈ സാങ്കേതികതയെ ആശ്രയിക്കുന്നു, പക്ഷേ ഒന്നിലധികം ആവർത്തനങ്ങൾ വളരെ വേഗത്തിൽ ചെയ്യുന്നു. ഊഹത്തിൽ (വിതരണം ചെയ്താൽ) അല്ലെങ്കിൽ ഡിഫോൾട്ട് 10% മുതൽ, Excel IRR ഫംഗ്ഷൻ സൈക്കിളുകൾ0.00001% ഉള്ളിൽ ഫലം കൃത്യമായി കണ്ടെത്തുന്നതുവരെ കണക്കുകൂട്ടൽ. 20 ആവർത്തനങ്ങൾക്ക് ശേഷം കൃത്യമായ ഫലം കണ്ടെത്തിയില്ലെങ്കിൽ, #NUM! പിശക് തിരികെ ലഭിച്ചു.

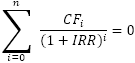

പ്രായോഗികമായി ഇത് എങ്ങനെ പ്രവർത്തിക്കുന്നുവെന്ന് കാണുന്നതിന്, ഒരു സാമ്പിൾ ഡാറ്റാ സെറ്റിൽ ഈ IRR കണക്കുകൂട്ടൽ നടത്താം. തുടക്കക്കാർക്കായി, ആന്തരിക റിട്ടേൺ നിരക്ക് എന്തായിരിക്കുമെന്ന് ഊഹിക്കാൻ ഞങ്ങൾ ശ്രമിക്കും (7% എന്ന് പറയുക), തുടർന്ന് മൊത്തം നിലവിലെ മൂല്യം കണക്കാക്കുക.

B3 എന്നത് പണമൊഴുക്കാണെന്നും A3 കാലയളവ് സംഖ്യയാണെന്നും കരുതുക, ഇനിപ്പറയുന്ന സൂത്രവാക്യം ഭാവിയിലെ പണമൊഴുക്കിന്റെ നിലവിലെ മൂല്യം (PV) നൽകുന്നു:

=B3/(1+7%)^A3പിന്നെ ഞങ്ങൾ മുകളിലുള്ള ഫോർമുല മറ്റ് സെല്ലുകളിലേക്ക് പകർത്തുകയും ഇനീഷ്യൽ ഉൾപ്പെടെ നിലവിലുള്ള എല്ലാ മൂല്യങ്ങളും കൂട്ടിച്ചേർക്കുകയും ചെയ്യുന്നു നിക്ഷേപം:

=SUM(C2:C5)കൂടാതെ, 7%-ൽ നമുക്ക് $37.90-ന്റെ NPV ലഭിക്കുന്നുണ്ടെന്ന് കണ്ടെത്തുക:

ഇതും കാണുക: Google ഷീറ്റിലെ വ്യവസ്ഥ അനുസരിച്ച് ഫിൽട്ടർ ചെയ്യുക, ഫിൽട്ടർ കാഴ്ചകൾക്കൊപ്പം പ്രവർത്തിക്കുക

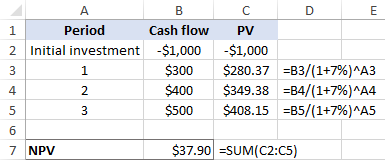

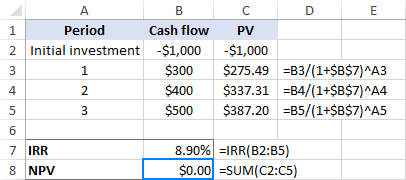

ഇതും കാണുക: Google ഷീറ്റിലെ വ്യവസ്ഥ അനുസരിച്ച് ഫിൽട്ടർ ചെയ്യുക, ഫിൽട്ടർ കാഴ്ചകൾക്കൊപ്പം പ്രവർത്തിക്കുകവ്യക്തമായും, ഞങ്ങളുടെ ഊഹം തെറ്റാണ് . ഇപ്പോൾ, IRR ഫംഗ്ഷൻ (ഏകദേശം 8.9%) കണക്കാക്കിയ നിരക്കിനെ അടിസ്ഥാനമാക്കി അതേ കണക്കുകൂട്ടൽ നടത്താം. അതെ, ഇത് NPV പൂജ്യത്തിലേക്ക് നയിക്കുന്നു:

നുറുങ്ങ്. കൃത്യമായ NPV മൂല്യം പ്രദർശിപ്പിക്കുന്നതിന്, കൂടുതൽ ദശാംശ സ്ഥാനങ്ങൾ കാണിക്കാൻ തിരഞ്ഞെടുക്കുക അല്ലെങ്കിൽ ശാസ്ത്രീയ ഫോർമാറ്റ് പ്രയോഗിക്കുക. ഈ ഉദാഹരണത്തിൽ, NPV കൃത്യമായി പൂജ്യമാണ്, ഇത് വളരെ അപൂർവമായ ഒരു സംഭവമാണ്!

Excel-ൽ IRR ഫംഗ്ഷൻ ഉപയോഗിക്കുന്നു - ഫോർമുല ഉദാഹരണങ്ങൾ

ഇപ്പോൾ നിങ്ങൾക്ക് സൈദ്ധാന്തിക അടിത്തറ അറിയാം Excel-ൽ IRR കണക്കുകൂട്ടൽ, അത് പ്രായോഗികമായി എങ്ങനെ പ്രവർത്തിക്കുന്നുവെന്ന് കാണാൻ നമുക്ക് രണ്ട് സൂത്രവാക്യങ്ങൾ ഉണ്ടാക്കാം.

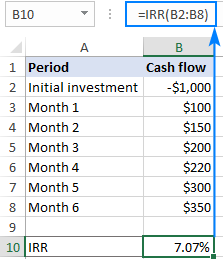

ഉദാഹരണം 1. പ്രതിമാസ പണമൊഴുക്കുകൾക്കായി IRR കണക്കാക്കുക

നിങ്ങൾ ആറ് മാസമായി ബിസിനസ്സ് നടത്തുന്നുവെന്ന് കരുതുക ഇപ്പോൾ നിങ്ങൾനിങ്ങളുടെ പണമൊഴുക്കിന്റെ റിട്ടേൺ നിരക്ക് കണ്ടുപിടിക്കാൻ ആഗ്രഹിക്കുന്നു.

Excel-ൽ IRR കണ്ടെത്തുന്നത് വളരെ ലളിതമാണ്:

- ചില സെല്ലിൽ പ്രാരംഭ നിക്ഷേപം ടൈപ്പ് ചെയ്യുക ( ഞങ്ങളുടെ കാര്യത്തിൽ B2). ഇതൊരു ഔട്ട്ഗോയിംഗ് പേയ്മെന്റ് ആയതിനാൽ, അത് ഒരു നെഗറ്റീവ് നമ്പർ ആയിരിക്കണം.

- പ്രാരംഭ നിക്ഷേപത്തിന്റെ താഴെയോ വലതുവശത്തോ ഉള്ള സെല്ലുകളിലേക്ക് തുടർന്നുള്ള പണമൊഴുക്ക് ടൈപ്പ് ചെയ്യുക (ഈ ഉദാഹരണത്തിൽ B2:B8 ). ഈ പണം വിൽപ്പനയിലൂടെയാണ് വരുന്നത്, അതിനാൽ ഞങ്ങൾ ഇവ പോസിറ്റീവ് നമ്പറുകളായി നൽകുക.

ഇപ്പോൾ, പ്രോജക്റ്റിനായി IRR കണക്കാക്കാൻ നിങ്ങൾ തയ്യാറാണ്:

=IRR(B2:B8)

ശ്രദ്ധിക്കുക. പ്രതിമാസ പണമൊഴുക്കിന്റെ സാഹചര്യത്തിൽ, IRR ഫംഗ്ഷൻ പ്രതിമാസ റിട്ടേൺ നിരക്ക് നൽകുന്നു. പ്രതിമാസ പണമൊഴുക്കിന് വാർഷിക റിട്ടേൺ നിരക്ക് ലഭിക്കുന്നതിന്, നിങ്ങൾക്ക് XIRR ഫംഗ്ഷൻ ഉപയോഗിക്കാം.

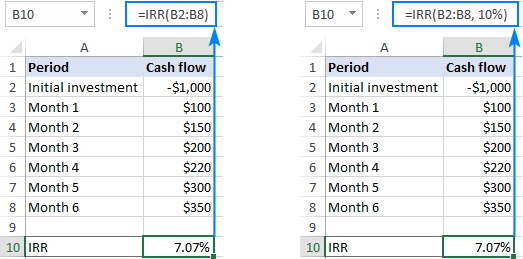

ഉദാഹരണം 2: Excel IRR ഫോർമുലയിൽ ഊഹം ഉപയോഗിക്കുക

ഓപ്ഷണലായി, നിങ്ങൾക്ക് പ്രതീക്ഷിക്കുന്ന ആന്തരിക റിട്ടേൺ നിരക്ക് നൽകാം, ഊഹ ആർഗ്യുമെന്റിൽ 10 ശതമാനം പറയുക:

=IRR(B2:B8, 10%)ചുവടെയുള്ള സ്ക്രീൻഷോട്ടിൽ കാണിച്ചിരിക്കുന്നതുപോലെ, ഞങ്ങളുടെ ഊഹത്തിന് ഫലത്തിൽ യാതൊരു സ്വാധീനവും ഇല്ല. എന്നാൽ ചില സന്ദർഭങ്ങളിൽ, ഊഹ മൂല്യം മാറ്റുന്നത് ഒരു IRR ഫോർമുല മറ്റൊരു നിരക്ക് നൽകുന്നതിന് കാരണമായേക്കാം. കൂടുതൽ വിവരങ്ങൾക്ക്, ദയവായി ഒന്നിലധികം IRR-കൾ കാണുക.

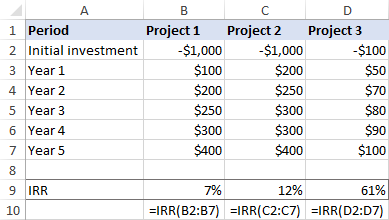

ഉദാഹരണം 3. നിക്ഷേപങ്ങൾ താരതമ്യം ചെയ്യാൻ IRR കണ്ടെത്തുക

മൂലധന ബജറ്റിൽ, നിക്ഷേപങ്ങൾ താരതമ്യം ചെയ്യാൻ IRR മൂല്യങ്ങൾ ഉപയോഗിക്കാറുണ്ട്. പ്രോജക്ടുകളെ അവയുടെ സാധ്യതയുള്ള ലാഭക്ഷമതയുടെ അടിസ്ഥാനത്തിൽ റാങ്ക് ചെയ്യുക. ഈ ഉദാഹരണം അതിന്റെ സാങ്കേതികതയെ പ്രകടമാക്കുന്നുഏറ്റവും ലളിതമായ ഫോം.

നിങ്ങൾക്ക് മൂന്ന് നിക്ഷേപ ഓപ്ഷനുകൾ ഉണ്ടെന്ന് കരുതുക, ഏതാണ് തിരഞ്ഞെടുക്കേണ്ടതെന്ന് നിങ്ങൾ തീരുമാനിക്കുക. നിക്ഷേപങ്ങളിൽ നിന്നുള്ള ന്യായമായ പ്രൊജക്റ്റ് റിട്ടേൺ നിങ്ങളെ വിവരമുള്ള തീരുമാനമെടുക്കാൻ സഹായിക്കും. ഇതിനായി, ഓരോ പ്രോജക്റ്റിനും പ്രത്യേക കോളത്തിൽ പണമൊഴുക്ക് നൽകുക, തുടർന്ന് ഓരോ പ്രോജക്റ്റിനും വ്യക്തിഗതമായി റിട്ടേൺ നിരക്ക് കണക്കാക്കുക:

പ്രോജക്റ്റ് 1-നുള്ള ഫോർമുല:

0>പ്രോജക്റ്റ് 2-നുള്ള ഫോർമുല:=IRR(B2:B7)=IRR(C2:C7)പ്രോജക്റ്റ് 3-നുള്ള ഫോർമുല:

=IRR(D2:D7)

ഇത് കമ്പനിയുടെ ആവശ്യമായ റിട്ടേൺ നിരക്ക്, അതായത് 9%, പ്രോജക്റ്റ് 1 നിരസിക്കപ്പെടണം, കാരണം അതിന്റെ IRR 7% മാത്രമാണ്.

മറ്റ് രണ്ട് നിക്ഷേപങ്ങളും സ്വീകാര്യമാണ്, കാരണം രണ്ടിനും കമ്പനിയുടെ ഹർഡിൽ റേറ്റിനേക്കാൾ ഉയർന്ന IRR സൃഷ്ടിക്കാൻ കഴിയും. നിങ്ങൾ ഏതാണ് തിരഞ്ഞെടുക്കേണ്ടത്?

ആദ്യ കാഴ്ചയിൽ, പ്രോജക്റ്റ് 3 കൂടുതൽ അഭികാമ്യമാണെന്ന് തോന്നുന്നു, കാരണം ഇതിന് ഉയർന്ന റിട്ടേൺ നിരക്ക് ഉണ്ട്. എന്നിരുന്നാലും, അതിന്റെ വാർഷിക പണമൊഴുക്ക് പ്രോജക്റ്റ് 2 നേക്കാൾ വളരെ കുറവാണ്. ഒരു ചെറിയ നിക്ഷേപത്തിന് വളരെ ഉയർന്ന റിട്ടേൺ നിരക്ക് ഉള്ള സാഹചര്യത്തിൽ, ബിസിനസുകൾ പലപ്പോഴും കുറഞ്ഞ ശതമാനം റിട്ടേൺ ഉള്ളതും എന്നാൽ ഉയർന്ന കേവല (ഡോളർ) റിട്ടേൺ മൂല്യമുള്ളതുമായ നിക്ഷേപം തിരഞ്ഞെടുക്കുന്നു, അത് പ്രോജക്റ്റാണ്. 2.

ഉപസംഹാരം ഇതാണ്: ഏറ്റവും ഉയർന്ന ആന്തരിക റിട്ടേൺ നിരക്കുള്ള നിക്ഷേപത്തിനാണ് സാധാരണയായി മുൻഗണന നൽകുന്നത്, എന്നാൽ നിങ്ങളുടെ ഫണ്ടുകൾ മികച്ച രീതിയിൽ ഉപയോഗിക്കുന്നതിന് മറ്റ് സൂചകങ്ങളും നിങ്ങൾ വിലയിരുത്തണം.

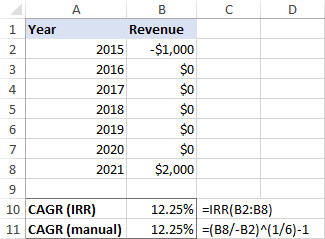

ഉദാഹരണം 4 സംയോജിത വാർഷിക വളർച്ചാ നിരക്ക് (CAGR) കണക്കാക്കുക

എക്സലിൽ IRR ഫംഗ്ഷൻ ആണെങ്കിലുംആന്തരിക റിട്ടേൺ നിരക്ക് കണക്കാക്കാൻ രൂപകൽപ്പന ചെയ്തിരിക്കുന്നു, ഇത് സംയുക്ത വളർച്ചാ നിരക്ക് കണക്കാക്കാനും ഉപയോഗിക്കാം. നിങ്ങളുടെ യഥാർത്ഥ ഡാറ്റ ഈ രീതിയിൽ പുനഃസംഘടിപ്പിക്കേണ്ടതുണ്ട്:

- പ്രാരംഭ നിക്ഷേപത്തിന്റെ ആദ്യ മൂല്യം നെഗറ്റീവ് സംഖ്യയായും അവസാനിക്കുന്ന മൂല്യം പോസിറ്റീവ് നമ്പറായും നിലനിർത്തുക.

- മാറ്റിസ്ഥാപിക്കുക പൂജ്യങ്ങളുള്ള ഇടക്കാല പണമൊഴുക്ക് മൂല്യങ്ങൾ.

പൂർത്തിയാകുമ്പോൾ, ഒരു സാധാരണ IRR ഫോർമുല എഴുതുക, അത് ഫലം ഉറപ്പാക്കാൻ CAGR:

=IRR(B2:B8)ശരിയാണ്, CAGR കണക്കാക്കാൻ സാധാരണയായി ഉപയോഗിക്കുന്ന ഫോർമുല ഉപയോഗിച്ച് നിങ്ങൾക്ക് ഇത് പരിശോധിക്കാവുന്നതാണ്:

(end_value/start_value)^(1/no. of periods) -

ചുവടെയുള്ള സ്ക്രീൻഷോട്ടിൽ കാണിച്ചിരിക്കുന്നതുപോലെ, രണ്ട് സൂത്രവാക്യങ്ങളും ഒരേ ഫലം നൽകുന്നു:

കൂടുതൽ വിവരങ്ങൾക്ക്, Excel-ൽ CAGR എങ്ങനെ കണക്കാക്കാം എന്ന് കാണുക.

Excel-ൽ IRR, NPV

ആഭ്യന്തര റിട്ടേൺ നിരക്കും മൊത്തം നിലവിലെ മൂല്യവും അടുത്ത ബന്ധമുള്ള രണ്ട് ആശയങ്ങളാണ്, കൂടാതെ NPV മനസിലാക്കാതെ IRR പൂർണ്ണമായി മനസ്സിലാക്കുക അസാധ്യമാണ്. IRR-ന്റെ ഫലം മറ്റൊന്നുമല്ല, ഒരു പൂജ്യം നെറ്റ് പ്രസന്റ് മൂല്യവുമായി ബന്ധപ്പെട്ട കിഴിവ് നിരക്കാണ്.

അത്യാവശ്യമായ വ്യത്യാസം, NPV എന്നത് ഏറ്റെടുക്കുന്നതിലൂടെ നേടാവുന്നതോ നഷ്ടപ്പെടുന്നതോ ആയ മൂല്യത്തിന്റെ ഡോളർ തുകയെ പ്രതിഫലിപ്പിക്കുന്ന ഒരു കേവല അളവാണ് എന്നതാണ്. ഒരു പ്രോജക്റ്റ്, അതേസമയം IRR എന്നത് ഒരു നിക്ഷേപത്തിൽ നിന്ന് പ്രതീക്ഷിക്കുന്ന വരുമാനത്തിന്റെ ശതമാനമാണ്.

വ്യത്യസ്ത സ്വഭാവമുള്ളതിനാൽ, IRR-ഉം NPV-യും പരസ്പരം "സംഘർഷം" ഉണ്ടായേക്കാം - ഒരു പ്രോജക്റ്റിൽ ഉയർന്ന NPV ഉണ്ടായിരിക്കാംമറ്റൊന്ന് ഉയർന്ന ഐആർആർ. അത്തരത്തിലുള്ള ഒരു വൈരുദ്ധ്യം ഉണ്ടാകുമ്പോഴെല്ലാം, ഉയർന്ന മൂല്യമുള്ള പ്രോജക്റ്റിനെ അനുകൂലിക്കാൻ ധനകാര്യ വിദഗ്ധർ ഉപദേശിക്കുന്നു.

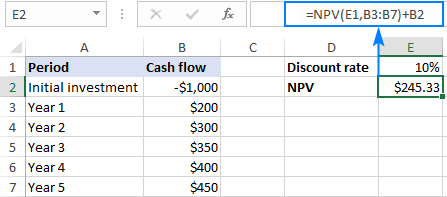

IRR-ഉം NPV-യും തമ്മിലുള്ള ബന്ധം നന്നായി മനസ്സിലാക്കാൻ, ഇനിപ്പറയുന്ന ഉദാഹരണം പരിഗണിക്കുക. നിങ്ങൾക്ക് $1,000 (സെൽ B2) പ്രാരംഭ നിക്ഷേപവും 10% കിഴിവ് നിരക്കും (സെൽ E1) ആവശ്യമുള്ള ഒരു പ്രോജക്റ്റ് ഉണ്ടെന്ന് പറയാം. പ്രോജക്റ്റിന്റെ ആയുസ്സ് അഞ്ച് വർഷമാണ്, ഓരോ വർഷവും പ്രതീക്ഷിക്കുന്ന പണത്തിന്റെ ഒഴുക്ക് B3:B7 സെല്ലുകളിൽ ലിസ്റ്റ് ചെയ്തിരിക്കുന്നു.

ഭാവിയിലെ പണമൊഴുക്കുകൾ ഇപ്പോൾ എത്രത്തോളം വിലമതിക്കുമെന്ന് കണ്ടെത്തുന്നതിന്, ഇതിന്റെ നിലവിലെ മൂല്യം ഞങ്ങൾ കണക്കാക്കേണ്ടതുണ്ട്. പദ്ധതി. ഇതിനായി, NPV ഫംഗ്ഷൻ ഉപയോഗിക്കുകയും അതിൽ നിന്ന് പ്രാരംഭ നിക്ഷേപം കുറയ്ക്കുകയും ചെയ്യുക (പ്രാരംഭ നിക്ഷേപം ഒരു നെഗറ്റീവ് സംഖ്യയായതിനാൽ, കൂട്ടിച്ചേർക്കൽ പ്രവർത്തനം ഉപയോഗിക്കുന്നു):

=NPV(E1,B3:B7)+B2ഒരു പോസിറ്റീവ് നെറ്റ് നിലവിലെ മൂല്യം സൂചിപ്പിക്കുന്നു ഞങ്ങളുടെ പ്രോജക്റ്റ് ലാഭകരമാകുമെന്ന്:

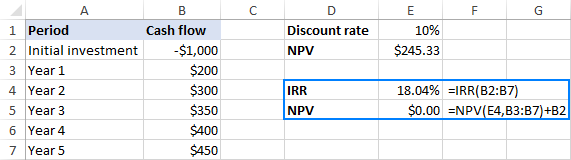

എന്പിവിയെ പൂജ്യത്തിന് തുല്യമാക്കുന്ന കിഴിവ് നിരക്ക്? ഇനിപ്പറയുന്ന IRR ഫോർമുല ഉത്തരം നൽകുന്നു:

=IRR(B2:B7)ഇത് പരിശോധിക്കുന്നതിന്, മുകളിലുള്ള NPV ഫോർമുല എടുത്ത് കിഴിവ് നിരക്ക് (E1) പകരം IRR (E4):

=NPV(E4,B3:B7)+B2അല്ലെങ്കിൽ നിങ്ങൾക്ക് IRR ഫംഗ്ഷൻ നേരിട്ട് NPV-യുടെ റേറ്റ് ആർഗ്യുമെന്റിൽ ഉൾപ്പെടുത്താം:

=NPV(IRR(B2:B7),B3:B7)+B2

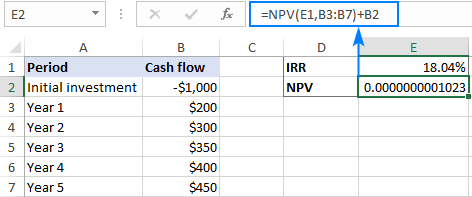

NPV മൂല്യം 2 ദശാംശ സ്ഥാനങ്ങളിലേക്ക് റൗണ്ട് ചെയ്തിരിക്കുന്നത് പൂജ്യത്തിന് തുല്യമാണെന്ന് മുകളിലെ സ്ക്രീൻഷോട്ട് കാണിക്കുന്നു. കൃത്യമായ നമ്പർ അറിയാൻ നിങ്ങൾക്ക് ജിജ്ഞാസയുണ്ടെങ്കിൽ, NPV സെല്ലിലേക്ക് ശാസ്ത്രീയ ഫോർമാറ്റ് സജ്ജമാക്കുക അല്ലെങ്കിൽ കൂടുതൽ കാണിക്കാൻ തിരഞ്ഞെടുക്കുകദശാംശ സ്ഥാനങ്ങൾ:

നിങ്ങൾക്ക് കാണാനാകുന്നതുപോലെ, ഫലം 0.00001 ശതമാനത്തിന്റെ പ്രഖ്യാപിത കൃത്യതയ്ക്കുള്ളിലാണ്, കൂടാതെ NPV ഫലത്തിൽ 0 ആണെന്നും നമുക്ക് പറയാം.

0> നുറുങ്ങ്. Excel-ലെ IRR കണക്കുകൂട്ടലിന്റെ ഫലം നിങ്ങൾ പൂർണ്ണമായി വിശ്വസിക്കുന്നില്ലെങ്കിൽ, മുകളിൽ കാണിച്ചിരിക്കുന്നതുപോലെ NPV ഫംഗ്ഷൻ ഉപയോഗിച്ച് നിങ്ങൾക്ക് എല്ലായ്പ്പോഴും അത് പരിശോധിക്കാവുന്നതാണ്.Excel IRR ഫംഗ്ഷൻ പ്രവർത്തിക്കുന്നില്ല

നിങ്ങൾക്ക് Excel-ലെ IRR-ൽ എന്തെങ്കിലും പ്രശ്നമുണ്ടായാൽ, അത് പരിഹരിക്കുന്നതിനുള്ള ഒരു സൂചന ഇനിപ്പറയുന്ന നുറുങ്ങുകൾ നിങ്ങൾക്ക് നൽകിയേക്കാം.

IRR ഫോർമുല ഒരു #NUM നൽകുന്നു ! പിശക്

ഒരു #NUM! ഈ കാരണങ്ങളാൽ പിശക് തിരികെ വന്നേക്കാം:

- 20-ാം ശ്രമത്തിൽ 0.000001% വരെ കൃത്യതയോടെ ഫലം കണ്ടെത്തുന്നതിൽ IRR ഫംഗ്ഷൻ പരാജയപ്പെട്ടു.

- വിതരണം ചെയ്ത മൂല്യങ്ങൾ ശ്രേണിയിൽ കുറഞ്ഞത് ഒരു നെഗറ്റീവ്, കുറഞ്ഞത് ഒരു പോസിറ്റീവ് പണമൊഴുക്കെങ്കിലും അടങ്ങിയിട്ടില്ല.

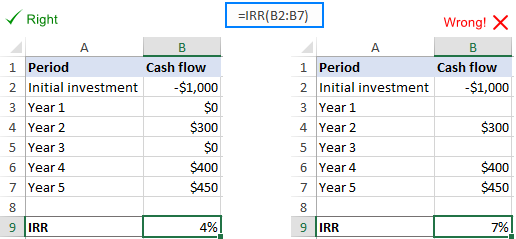

മൂല്യ ശ്രേണിയിലെ ശൂന്യമായ സെല്ലുകൾ

ഒന്നോ അതിലധികമോ കാലയളവിൽ പണമൊഴുക്ക് ഉണ്ടാകാത്ത സാഹചര്യത്തിൽ , നിങ്ങൾക്ക് മൂല്യം ശ്രേണിയിലെ ശൂന്യമായ സെല്ലുകളിൽ അവസാനിച്ചേക്കാം. എക്സൽ ഐആർആർ കണക്കുകൂട്ടലിൽ ശൂന്യമായ സെല്ലുകളുള്ള വരികൾ വിട്ടുപോയതിനാൽ ഇത് പ്രശ്നങ്ങളുടെ ഉറവിടമാണ്. ഇത് പരിഹരിക്കാൻ, എല്ലാ ശൂന്യമായ സെല്ലുകളിലും പൂജ്യം മൂല്യങ്ങൾ നൽകുക. Excel ഇപ്പോൾ ശരിയായ സമയ ഇടവേളകൾ കാണുകയും ആന്തരിക റിട്ടേൺ നിരക്ക് ശരിയായി കണക്കാക്കുകയും ചെയ്യും.

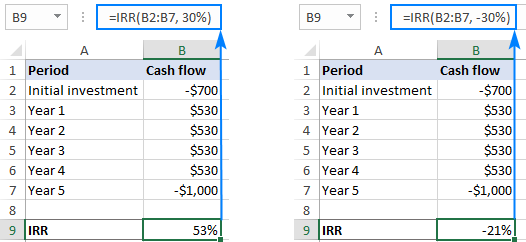

ഒന്നിലധികം IRR-കൾ

ഒരു ക്യാഷ്ഫ്ലോ സീരീസ് നെഗറ്റീവിൽ നിന്ന് പോസിറ്റീവ് ആയി മാറുന്ന സാഹചര്യത്തിൽ അല്ലെങ്കിൽ ഒന്നിലധികം തവണ തിരിച്ചും, ഒന്നിലധികം IRR-കൾ കണ്ടെത്താനാകും.

നിങ്ങളുടെ ഫോർമുലയുടെ ഫലം നിങ്ങളുടേതിൽ നിന്ന് വളരെ അകലെയാണെങ്കിൽ