Inhaltsverzeichnis

In diesem Lernprogramm wird die Syntax der IRR-Funktion von Excel erläutert und gezeigt, wie eine IRR-Formel verwendet wird, um den internen Zinsfuß für eine Reihe von jährlichen oder monatlichen Cashflows zu berechnen.

Der IRR in Excel ist eine der Finanzfunktionen zur Berechnung des internen Zinsfußes, der häufig in der Investitionsrechnung verwendet wird, um die voraussichtliche Rendite von Investitionen zu beurteilen.

IRR-Funktion in Excel

Die Excel-Funktion IRR liefert den internen Zinsfuß für eine Reihe von periodischen Cashflows, die durch positive und negative Zahlen dargestellt werden.

Bei allen Berechnungen wird stillschweigend davon ausgegangen, dass:

- Es gibt gleiche Zeitintervalle zwischen allen Zahlungsströmen.

- Alle Zahlungsströme erfolgen zum Ende einer Periode .

- Die durch das Projekt erzielten Gewinne sind reinvestiert zum internen Zinsfuß.

Die Funktion ist in allen Versionen von Excel für Office 365, Excel 2019, Excel 2016, Excel 2013, Excel 2010 und Excel 2007 verfügbar.

Die Syntax der Excel-IRR-Funktion lautet wie folgt:

IRR(Werte, [Schätzung])Wo:

- Werte (erforderlich) - ein Array oder ein Verweis auf einen Bereich von Zellen, die die Reihe von Cashflows darstellen, für die Sie den internen Zinsfuß ermitteln möchten.

- Erraten: (optional) - Ihre Schätzung des internen Zinsfußes. Er sollte als Prozentsatz oder entsprechende Dezimalzahl angegeben werden. Wird er nicht angegeben, wird der Standardwert von 0,1 (10 %) verwendet.

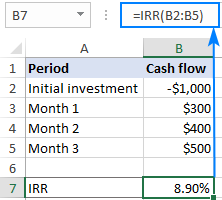

Um zum Beispiel den IRR für die Cashflows B2:B5 zu berechnen, würden Sie diese Formel verwenden:

=IRR(B2:B5)

Damit das Ergebnis korrekt angezeigt wird, stellen Sie bitte sicher, dass die Prozentsatz Format für die Formelzelle eingestellt ist (normalerweise macht Excel dies automatisch).

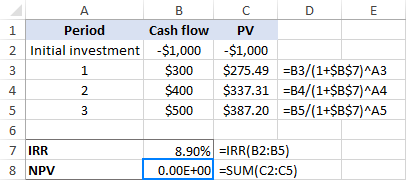

Wie im obigen Screenshot zu sehen ist, ergibt unsere Excel-IRR-Formel 8,9 %. Ist diese Rate gut oder schlecht? Nun, das hängt von mehreren Faktoren ab.

Im Allgemeinen wird ein berechneter interner Zinsfuß mit dem Unternehmenswert verglichen. gewichteter durchschnittlicher Kapitalkostensatz oder Hurdle Rate Ist der IRR höher als die Hurdle Rate, wird das Projekt als gute Investition angesehen; ist er niedriger, sollte das Projekt abgelehnt werden.

In unserem Beispiel ist ein IRR von etwa 9 % recht gut, wenn die Kreditkosten 7 % betragen, während ein IRR von 9 % nicht gut genug ist, wenn die Kapitalkosten beispielsweise 12 % betragen.

In Wirklichkeit gibt es viele andere Faktoren, die eine Investitionsentscheidung beeinflussen, wie z. B. der Kapitalwert, der absolute Ertragswert usw. Weitere Informationen finden Sie unter IRR-Grundlagen.

5 Dinge, die Sie über die IRR-Funktion von Excel wissen sollten

Um sicherzustellen, dass Ihre IRR-Berechnung in Excel korrekt durchgeführt wird, sollten Sie diese einfachen Fakten beachten:

- Die Werte muss mindestens ein Argument enthalten positiv Wert (der das Einkommen darstellt) und einen negativ Wert (der den Aufwand darstellt).

- Nur Zahlen im Werte werden verarbeitet; Text, logische Werte oder leere Zellen werden ignoriert.

- Die Cashflows müssen nicht unbedingt gleichmäßig sein, aber sie müssen zu folgenden Zeitpunkten auftreten regelmäßige Intervalle zum Beispiel monatlich, vierteljährlich oder jährlich.

- Da der IRR in Excel die Reihenfolge der Cashflows auf der Grundlage der Reihenfolge der Werte interpretiert, sollten die Werte in chronologische Reihenfolge .

- In den meisten Fällen ist die erraten Wenn die IRR-Gleichung jedoch mehr als eine Lösung hat, wird die Rate zurückgegeben, die dem Schätzwert am nächsten kommt. Wenn Ihre Formel also ein unerwartetes Ergebnis oder einen #NUM!-Fehler liefert, versuchen Sie es mit einem anderen Schätzwert.

Die IRR-Formel in Excel verstehen

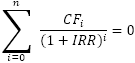

Da die interne Verzinsung (IRR) ist ein Abzinsungssatz, der den Nettogegenwartswert (NPV) einer gegebenen Reihe von Zahlungsströmen gleich Null macht, die IRR-Berechnung stützt sich auf die traditionelle NPV-Formel:

Wo:

- CF - Cashflow

- i - Nummer des Zeitraums

- n - Zeiträume insgesamt

- IRR - interner Zinsfuß

Aufgrund der spezifischen Natur dieser Formel gibt es keine andere Möglichkeit, den IRR zu berechnen, als durch Versuch und Irrtum. Microsoft Excel stützt sich ebenfalls auf diese Technik, führt aber extrem schnell mehrere Iterationen durch. Ausgehend von der Schätzung (falls angegeben) oder den Standardwerten von 10 % führt die Excel-IRR-Funktion die Berechnung so lange durch, bis sie das Ergebnis auf 0,00001 % genau findet.genaues Ergebnis nicht gefunden wird, wird der Fehler #NUM! zurückgegeben.

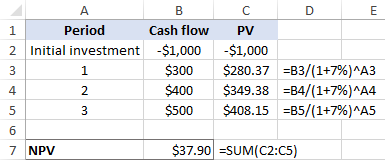

Um zu sehen, wie es in der Praxis funktioniert, führen wir diese IRR-Berechnung an einem Beispieldatensatz durch. Zunächst versuchen wir zu erraten, wie hoch der interne Zinsfuß sein könnte (z. B. 7 %), und berechnen dann den Nettogegenwartswert.

Unter der Annahme, dass B3 der Cashflow und A3 die Periodenzahl ist, ergibt die folgende Formel den Gegenwartswert (PV) des zukünftigen Cashflows:

=B3/(1+7%)^A3

Dann kopieren wir die obige Formel in andere Zellen und addieren alle Gegenwartswerte, einschließlich der Anfangsinvestition:

=SUMME(C2:C5)

Und finden Sie heraus, dass wir bei 7 % den Kapitalwert von 37,90 $ erhalten:

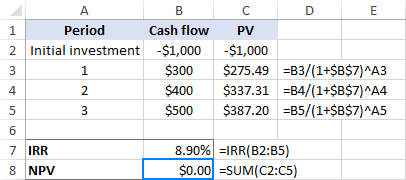

Offensichtlich ist unsere Vermutung falsch. Führen wir nun dieselbe Berechnung auf der Grundlage des von der IRR-Funktion berechneten Zinssatzes (etwa 8,9 %) durch. Ja, sie führt zu einem Kapitalwert von Null:

Tipp: Um den exakten Kapitalwert anzuzeigen, wählen Sie die Option, mehr Dezimalstellen anzuzeigen oder das wissenschaftliche Format zu verwenden. In diesem Beispiel ist der Kapitalwert genau Null, was ein sehr seltener Fall ist!

Verwendung der IRR-Funktion in Excel - Formelbeispiele

Nachdem Sie nun die theoretische Grundlage der IRR-Berechnung in Excel kennen, wollen wir nun einige Formeln erstellen, um zu sehen, wie sie in der Praxis funktioniert.

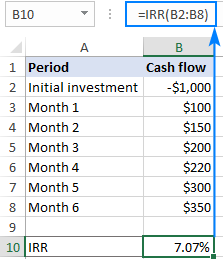

Beispiel 1: Berechnung des IRR für monatliche Cashflows

Angenommen, Sie sind seit sechs Monaten im Geschäft und möchten nun die Rendite für Ihren Cashflow ermitteln.

Die Ermittlung des IRR in Excel ist sehr einfach:

- Geben Sie die Erstinvestition in eine Zelle (in unserem Fall B2). Da es sich um eine ausgehende Zahlung handelt, muss es sich um eine negativ Nummer.

- Geben Sie die nachfolgenden Cashflows in die Zellen unter oder rechts von der Anfangsinvestition ein (B2:B8 in diesem Beispiel). Dieses Geld wurde durch Verkäufe eingenommen, also geben wir diese als positiv Zahlen.

Nun sind Sie bereit, den IRR für das Projekt zu berechnen:

=IRR(B2:B8)

Hinweis: Im Falle monatlicher Cashflows ergibt die IRR-Funktion einen monatlich Um eine jährliche Rendite für den monatlichen Cashflow zu erhalten, können Sie die XIRR-Funktion verwenden.

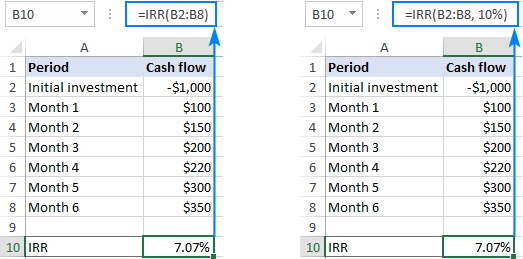

Beispiel 2: Verwendung von Schätzungen in der Excel-IRR-Formel

Optional können Sie einen erwarteten internen Zinsfuß, zum Beispiel 10 Prozent, in die erraten Argument:

=IRR(B2:B8, 10%)

Wie in der Abbildung unten zu sehen ist, hat unsere Schätzung keinen Einfluss auf das Ergebnis. In einigen Fällen kann jedoch eine Änderung des Schätzwertes dazu führen, dass eine IRR-Formel einen anderen Zinssatz liefert. Weitere Informationen finden Sie unter Mehrere IRRs.

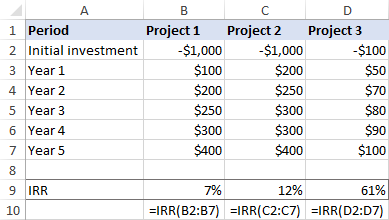

Beispiel 3: Ermittlung des IRR zum Vergleich von Investitionen

In der Investitionsrechnung werden IRR-Werte häufig zum Vergleich von Investitionen und zur Einstufung von Projekten hinsichtlich ihrer potenziellen Rentabilität verwendet. Dieses Beispiel veranschaulicht die Technik in ihrer einfachsten Form.

Angenommen, Sie haben drei Investitionsmöglichkeiten und müssen sich für eine entscheiden. Die vernünftig prognostizierten Renditen der Investitionen können Ihnen helfen, eine fundierte Entscheidung zu treffen. Tragen Sie dazu den Cashflow für jedes Projekt in eine eigene Spalte ein und berechnen Sie dann den internen Zinsfuß für jedes Projekt einzeln:

Formel für Projekt 1:

=IRR(B2:B7)

Formel für Projekt 2:

=IRR(C2:C7)

Formel für Projekt 3:

=IRR(D2:D7)

Da die geforderte Rendite des Unternehmens z. B. 9 % beträgt, sollte Projekt 1 abgelehnt werden, da sein IRR nur 7 % beträgt.

Die beiden anderen Investitionen sind akzeptabel, da beide einen IRR erzielen können, der höher ist als die Hurdle Rate des Unternehmens. Welche würden Sie wählen?

Auf den ersten Blick scheint Projekt 3 vorzuziehen zu sein, da es den höchsten internen Zinsfuß hat. Allerdings ist sein jährlicher Cashflow viel niedriger als der von Projekt 2. Wenn eine kleine Investition einen sehr hohen Zinsfuß hat, entscheiden sich die Unternehmen oft für eine Investition mit einem niedrigeren prozentualen, aber höheren absoluten (Dollar-)Ertragswert, also für Projekt 2.

Die Schlussfolgerung lautet: Die Investition mit dem höchsten internen Zinsfuß wird in der Regel bevorzugt, aber um Ihre Mittel optimal zu nutzen, sollten Sie auch andere Indikatoren bewerten.

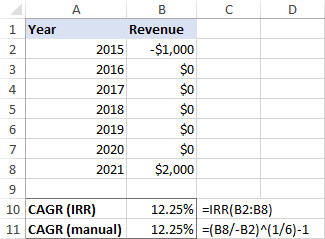

Beispiel 4: Berechnung der durchschnittlichen jährlichen Wachstumsrate (CAGR)

Obwohl die IRR-Funktion in Excel für die Berechnung des internen Zinsfußes vorgesehen ist, kann sie auch für die Berechnung der zusammengesetzten Wachstumsrate verwendet werden. Sie müssen nur Ihre ursprünglichen Daten auf diese Weise umorganisieren:

- Behalten Sie den ersten Wert der Anfangsinvestition als negative Zahl und den Endwert als positive Zahl bei.

- Ersetzen Sie die Zwischen-Cashflow-Werte durch Nullen.

Schreiben Sie anschließend eine reguläre IRR-Formel, die den CAGR-Wert liefert:

=IRR(B2:B8)

Um sicherzugehen, dass das Ergebnis korrekt ist, können Sie es mit der allgemein verwendeten Formel zur Berechnung des CAGR überprüfen:

(Endwert/Startwert)^(1/Anzahl der Perioden) -

Wie in der nachstehenden Abbildung zu sehen ist, führen beide Formeln zu demselben Ergebnis:

Weitere Informationen finden Sie unter Berechnung der CAGR in Excel.

IRR und NPV in Excel

Der interne Zinsfuß und der Kapitalwert sind zwei eng miteinander verbundene Konzepte, und es ist unmöglich, den IRR vollständig zu verstehen, ohne den Kapitalwert zu kennen. Das Ergebnis des IRR ist nichts anderes als der Abzinsungssatz, der einem Kapitalwert von Null entspricht.

Der wesentliche Unterschied besteht darin, dass der Kapitalwert eine absolute Größe ist, die den Dollarbetrag des Wertes widerspiegelt, der durch die Durchführung eines Projekts gewonnen oder verloren werden könnte, während der IRR die prozentuale Rendite angibt, die von einer Investition erwartet wird.

Aufgrund ihres unterschiedlichen Charakters können IRR und NPV miteinander "kollidieren" - ein Projekt kann einen höheren NPV und das andere einen höheren IRR haben. Wenn ein solcher Konflikt auftritt, raten Finanzexperten, das Projekt mit dem höheren Kapitalwert zu bevorzugen.

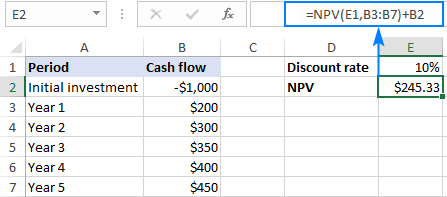

Um die Beziehung zwischen IRR und NPV besser zu verstehen, betrachten Sie bitte das folgende Beispiel: Nehmen wir an, Sie haben ein Projekt, das eine Anfangsinvestition von 1.000 $ (Zelle B2) und einen Abzinsungssatz von 10 % (Zelle E1) erfordert. Die Lebensdauer des Projekts beträgt fünf Jahre, und die erwarteten Mittelzuflüsse für jedes Jahr sind in den Zellen B3:B7 aufgeführt.

Um herauszufinden, wie viel die künftigen Cashflows jetzt wert sind, müssen wir den Kapitalwert des Projekts berechnen. Dazu verwenden wir die Kapitalwertfunktion und ziehen die Anfangsinvestition davon ab (da die Anfangsinvestition eine negative Zahl ist, wird die Additionsoperation verwendet):

=NPV(E1,B3:B7)+B2

Ein positiver Nettogegenwartswert bedeutet, dass unser Projekt rentabel sein wird:

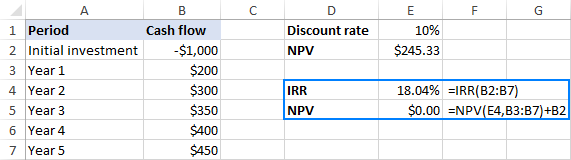

Bei welchem Abzinsungssatz ist der Kapitalwert gleich Null? Die folgende IRR-Formel gibt die Antwort:

=IRR(B2:B7)

Um dies zu überprüfen, nehmen Sie die obige NPV-Formel und ersetzen Sie den Diskontsatz (E1) durch den IRR (E4):

=NPV(E4,B3:B7)+B2

Oder Sie können die IRR-Funktion direkt in die Satz Argument des Kapitalwerts:

=NPV(IRR(B2:B7),B3:B7)+B2

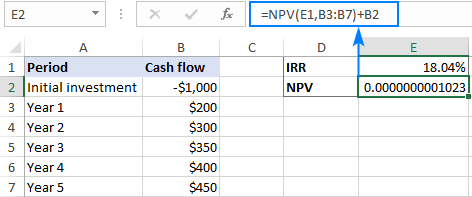

Die obige Abbildung zeigt, dass der Kapitalwert auf 2 Dezimalstellen gerundet tatsächlich gleich Null ist. Wenn Sie die genaue Zahl wissen möchten, stellen Sie das wissenschaftliche Format für die Zelle NPV ein oder wählen Sie, dass mehr Dezimalstellen angezeigt werden:

Wie Sie sehen können, liegt das Ergebnis weit unter der angegebenen Genauigkeit von 0,00001 Prozent, und wir können sagen, dass der Kapitalwert effektiv 0 ist.

Tipp: Wenn Sie dem Ergebnis der IRR-Berechnung in Excel nicht ganz trauen, können Sie es jederzeit mit der NPV-Funktion wie oben gezeigt überprüfen.

Excel IRR-Funktion funktioniert nicht

Wenn Sie ein Problem mit dem IRR in Excel haben, geben Ihnen die folgenden Tipps vielleicht einen Anhaltspunkt zur Lösung des Problems.

IRR-Formel gibt einen #NUM! Fehler zurück

Aus diesen Gründen kann ein #NUM!-Fehler zurückgegeben werden:

- Die IRR-Funktion findet das Ergebnis beim 20. Versuch mit einer Genauigkeit von bis zu 0,000001 % nicht.

- Die gelieferten Werte Bereich nicht mindestens einen negativen und mindestens einen positiven Cashflow enthält.

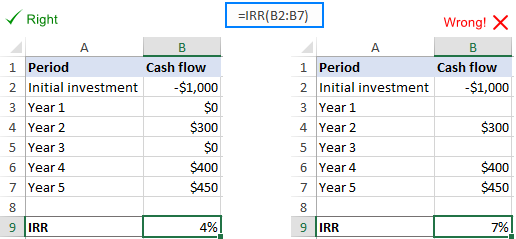

Leere Zellen im Wertefeld

Wenn in einer oder mehreren Perioden kein Cashflow anfällt, kann es sein, dass Sie leere Zellen in der Werte Und sie ist die Quelle von Problemen, weil Zeilen mit leeren Zellen bei der Excel-IRR-Berechnung nicht berücksichtigt werden. Um dies zu beheben, geben Sie einfach Nullwerte in alle leeren Zellen ein. Excel sieht nun die richtigen Zeitintervalle und berechnet den internen Zinsfuß korrekt.

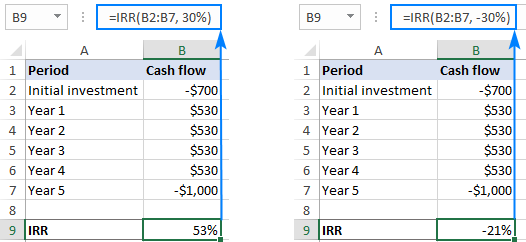

Mehrere IRRs

Wenn sich eine Cashflow-Reihe mehr als einmal von negativ zu positiv oder umgekehrt ändert, können mehrere IRRs ermittelt werden.

Wenn das Ergebnis Ihrer Formel weit von dem abweicht, was Sie erwartet haben, überprüfen Sie den Schätzwert - falls die IRR-Gleichung mit mehreren Zinssatzwerten gelöst werden kann, wird der Zinssatz zurückgegeben, der dem Schätzwert am nächsten kommt.

Mögliche Lösungen:

- Angenommen, Sie wissen, welche Art von Rendite Sie von einer bestimmten Investition erwarten, verwenden Sie Ihre Erwartung als Schätzung.

- Wenn Sie mehr als einen IRR für denselben Cashflow erhalten, wählen Sie denjenigen, der den Kapitalkosten Ihres Unternehmens am nächsten kommt, als den "wahren" IRR.

- Verwenden Sie die MIRR-Funktion, um das Problem der mehrfachen IRRs zu vermeiden.

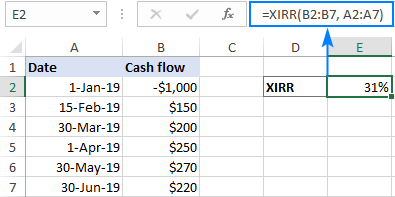

Unregelmäßige Cashflow-Intervalle

Die IRR-Funktion in Excel ist für regelmäßige Cashflow-Perioden wie wöchentlich, monatlich, vierteljährlich oder jährlich ausgelegt. Wenn Ihre Zu- und Abflüsse in ungleichen Intervallen erfolgen, würde IRR die Intervalle trotzdem als gleich betrachten und ein falsches Ergebnis liefern. Verwenden Sie in diesem Fall die XIRR-Funktion anstelle von IRR.

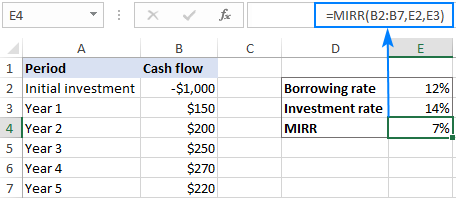

Unterschiedliche Kreditaufnahme- und Wiederanlagesätze

Die IRR-Funktion setzt voraus, dass die Projekterträge (positive Cashflows) kontinuierlich zum internen Zinsfuß reinvestiert werden. In der Praxis sind jedoch der Zinssatz, zu dem Sie Geld leihen, und der Zinssatz, zu dem Sie die Gewinne reinvestieren, oft unterschiedlich. Zum Glück verfügt Microsoft Excel über eine spezielle Funktion, die sich um dieses Szenario kümmert - die MIRR-Funktion.

So funktioniert IRR in Excel. Wenn Sie sich die in diesem Tutorial besprochenen Beispiele genauer ansehen möchten, können Sie gerne unsere Beispiel-Arbeitsmappe zur Verwendung der IRR-Funktion in Excel herunterladen. Ich danke Ihnen für die Lektüre und hoffe, Sie nächste Woche in unserem Blog begrüßen zu dürfen!