Სარჩევი

ეს სახელმძღვანელო განმარტავს Excel IRR ფუნქციის სინტაქსს და გვიჩვენებს, თუ როგორ გამოვიყენოთ IRR ფორმულა შემოსავლის შიდა განაკვეთის გამოსათვლელად ფულადი სახსრების წლიური ან ყოველთვიური ნაკადებისთვის.

IRR Excel-ში არის ერთ-ერთი ფინანსური ფუნქცია შემოსავლის შიდა კოეფიციენტის გამოსათვლელად, რომელიც ხშირად გამოიყენება კაპიტალის ბიუჯეტირებაში ინვესტიციებზე პროგნოზირებული ანაზღაურების შესაფასებლად.

IRR ფუნქცია Excel-ში

Excel IRR ფუნქცია აბრუნებს ანაზღაურების შიდა კოეფიციენტს პერიოდული ფულადი ნაკადების სერიისთვის, რომელიც წარმოდგენილია დადებითი და უარყოფითი რიცხვებით.

ყველა გამოთვლაში, ირიბად ვარაუდობენ, რომ:

- არსებობს თანაბარი დროის ინტერვალები ყველა ფულადი ნაკადს შორის.

- ყველა ფულადი ნაკადი ხდება პერიოდის ბოლოს .

- მოგება გენერირებულია პროექტები რეინვესტირდება შიდა უკუგების კოეფიციენტით.

ფუნქცია ხელმისაწვდომია Excel-ის ყველა ვერსიაში Office 365, Excel 2019, Excel 2016, Excel 2013, Excel 2010 და Excel 2007.

Exce-ის სინტაქსი l IRR ფუნქცია შემდეგია:

IRR(მნიშვნელობები, [გამოიცანი])სად:

- მნიშვნელობები (საჭირო) – მასივი ან მითითება უჯრედების დიაპაზონი, რომელიც წარმოადგენს ფულადი ნაკადების სერიას, რომლისთვისაც გსურთ იპოვოთ ანაზღაურების შიდა კოეფიციენტი.

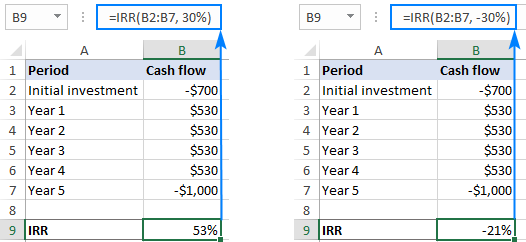

- გამოიცანი (სურვილისამებრ) – თქვენი გამოცნობა, რა შეიძლება იყოს ანაზღაურების შიდა მაჩვენებელი. ის უნდა იყოს წარმოდგენილი პროცენტულად ან შესაბამისი ათობითი რიცხვით. თუმოსალოდნელია, შეამოწმეთ გამოსაცნობი მნიშვნელობა - იმ შემთხვევაში, თუ IRR განტოლება შეიძლება ამოხსნას რამდენიმე სიჩქარის მნიშვნელობით, დაბრუნდება გამოცნობასთან ყველაზე ახლოს მყოფი მაჩვენებელი.

შესაძლო გადაწყვეტილებები:

- თუ თქვენ იცით, რა სახის ანაზღაურებას ელით გარკვეული ინვესტიციიდან, გამოიყენეთ თქვენი მოლოდინი, როგორც გამოცნობა.

- როდესაც თქვენ მიიღებთ ერთზე მეტ IRR-ს იმავე ფულადი ნაკადისთვის, აირჩიეთ ერთი ყველაზე ახლოს თქვენი კომპანიის კაპიტალის ღირებულებასთან, როგორც "ნამდვილი" IRR.

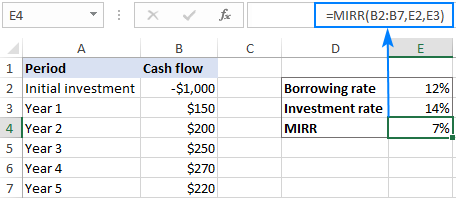

- გამოიყენეთ MIRR ფუნქცია მრავალი IRR-ის პრობლემის თავიდან ასაცილებლად.

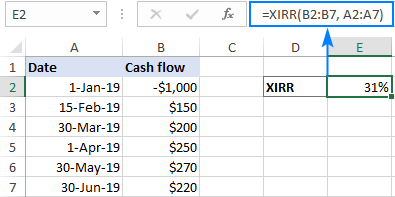

არარეგულარული ფულადი ნაკადების ინტერვალები

IRR ფუნქცია Excel-ში შექმნილია იმუშაოს რეგულარულ ფულადი ნაკადების პერიოდებთან, როგორიცაა ყოველკვირეული, ყოველთვიური, კვარტალური ან წლიური. თუ თქვენი შემოდინება და გადინება ხდება არათანაბარი ინტერვალებით, IRR მაინც ჩათვლის ინტერვალებს თანაბარ და დააბრუნებს არასწორ შედეგს. ამ შემთხვევაში, გამოიყენეთ XIRR ფუნქცია IRR-ის ნაცვლად.

სხვადასხვა სესხის აღების და რეინვესტირების განაკვეთები

IRR ფუნქცია გულისხმობს, რომ პროექტის შემოსავალი (დადებითი ფულადი ნაკადები ) განუწყვეტლივ რეინვესტირებას ახდენენ შემოსავლიანობის შიდა განაკვეთით. მაგრამ რეალურად, კურსი, რომლითაც თქვენ სესხულობთ ფულს და განაკვეთი, რომლითაც თქვენ რეინვესტირებას უკეთებთ მოგებას, ხშირად განსხვავებულია. ჩვენთვის საბედნიეროდ, Microsoft Excel-ს აქვს სპეციალური ფუნქცია ამ სცენარზე ზრუნვისთვის - MIRR ფუნქცია.

ასე უნდა გავაკეთოთ IRR Excel-ში. იმისათვის, რომ უფრო ახლოს გაეცნოთ მასში განხილულ მაგალითებსგაკვეთილი, შეგიძლიათ ჩამოტვირთოთ ჩვენი ნიმუშის სამუშაო წიგნი Excel-ში IRR ფუნქციის გამოყენებით. მადლობას გიხდით რომ კითხულობთ და იმედი მაქვს მომავალ კვირას გნახავთ ჩვენს ბლოგზე!

გამოტოვებული, გამოყენებულია ნაგულისხმევი მნიშვნელობა 0.1 (10%).

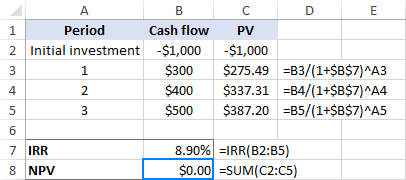

მაგალითად, IRR-ის გამოსათვლელად ფულადი ნაკადებისთვის B2:B5-ში, გამოიყენეთ ეს ფორმულა:

=IRR(B2:B5)

შედეგის სწორად ჩვენების მიზნით, დარწმუნდით, რომ პროცენტული ფორმატი დაყენებულია ფორმულის უჯრედისთვის (ჩვეულებრივ, Excel ამას ავტომატურად აკეთებს).

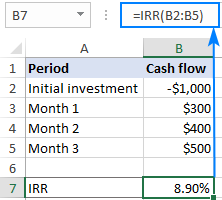

როგორც ნაჩვენებია ზემოთ მოცემულ ეკრანის სურათზე, ჩვენი Excel IRR ფორმულა აბრუნებს 8.9%. ეს მაჩვენებელი კარგია თუ ცუდი? კარგად, ეს დამოკიდებულია რამდენიმე ფაქტორზე.

ზოგადად, გამოთვლილი შიდა ანაზღაურება შედარებულია კომპანიის კაპიტალის საშუალო შეწონილ ღირებულებასთან ან დაბრკოლების განაკვეთთან . თუ IRR უფრო მაღალია, ვიდრე დაბრკოლების მაჩვენებელი, პროექტი ითვლება კარგ ინვესტიციად; თუ დაბალია, პროექტი უარყოფილი უნდა იყოს.

ჩვენს მაგალითში, თუ ფულის სესხება დაგიჯდებათ 7%, მაშინ IRR დაახლოებით 9% საკმაოდ კარგია. მაგრამ თუ სახსრების ღირებულება არის, ვთქვათ 12%, მაშინ IRR 9% არ არის საკმარისად კარგი.

რეალურად, არსებობს მრავალი სხვა ფაქტორი, რომელიც გავლენას ახდენს საინვესტიციო გადაწყვეტილებაზე, როგორიცაა წმინდა მიმდინარე ღირებულება, აბსოლუტური. დაბრუნების მნიშვნელობა და ა.შ. დამატებითი ინფორმაციისთვის იხილეთ IRR-ის საფუძვლები.

5 რამ, რაც უნდა იცოდეთ Excel IRR ფუნქციის შესახებ

იმისათვის, რომ დარწმუნდეთ, რომ თქვენი IRR გაანგარიშება Excel-ში სწორად შესრულებულია, გთხოვთ, გახსოვდეთ ეს მარტივი ფაქტები:

- არგუმენტი მნიშვნელობები უნდა შეიცავდეს მინიმუმ ერთ დადებით მნიშვნელობას (ასახავს შემოსავალს) და ერთ უარყოფით მნიშვნელობას (ასახავსoutlay).

- დამუშავებულია მხოლოდ ნომრები მნიშვნელობები არგუმენტში; ტექსტი, ლოგიკური მნიშვნელობები ან ცარიელი უჯრედები იგნორირებულია.

- ფულადი ნაკადები სულაც არ უნდა იყოს თანაბარი, მაგრამ ისინი უნდა მოხდეს რეგულარულ ინტერვალებში , მაგალითად, ყოველთვიურად, კვარტალურად ან ყოველწლიურად.

- რადგან IRR Excel-ში განმარტავს ფულადი ნაკადების თანმიმდევრობას მნიშვნელობების თანმიმდევრობის მიხედვით, მნიშვნელობები უნდა იყოს ქრონოლოგიური თანმიმდევრობით .

- უმეტეს შემთხვევაში, გამოიცანი არგუმენტი ნამდვილად არ არის საჭირო. თუმცა, თუ IRR განტოლებას აქვს ერთზე მეტი ამონახსნი, გამოცნობასთან ყველაზე ახლოს მაჩვენებელი ბრუნდება. ასე რომ, თქვენი ფორმულა წარმოშობს მოულოდნელ შედეგს ან #NUM-ს! შეცდომა, სცადეთ სხვა გამოცნობა.

IRR ფორმულის გაგება Excel-ში

რადგან დაბრუნების შიდა მაჩვენებელი (IRR) არის ფასდაკლების განაკვეთი, რომელიც ქმნის წმინდა ფულადი ნაკადების მოცემული სერიის მიმდინარე ღირებულება (NPV) ნულის ტოლია, IRR გაანგარიშება ეყრდნობა ტრადიციულ NPV ფორმულას:

სად:

- CF - ფულადი ნაკადი

- i - პერიოდის ნომერი

- n - პერიოდების ჯამი

- IRR - შიდა ანაზღაურება

ამ ფორმულის სპეციფიკური ბუნება, IRR-ის გამოთვლის სხვა გზა არ არსებობს, გარდა საცდელისა და შეცდომის გზით. Microsoft Excel ასევე ეყრდნობა ამ ტექნიკას, მაგრამ აკეთებს მრავალ გამეორებას ძალიან სწრაფად. დაწყებული გამოცნობით (თუ მოწოდებულია) ან ნაგულისხმევი 10%-ით, Excel IRR ფუნქცია ციკლდებაგაანგარიშება მანამ, სანამ არ აღმოაჩენს შედეგს ზუსტი 0.00001% ფარგლებში. თუ 20 გამეორების შემდეგ ზუსტი შედეგი ვერ მოიძებნა, #NUM! შეცდომა დაბრუნდა.

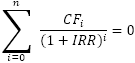

იმისათვის, რომ ნახოთ, როგორ მუშაობს ის პრაქტიკაში, მოდით შევასრულოთ ეს IRR გაანგარიშება მონაცემთა ნიმუშზე. დასაწყისისთვის, ჩვენ შევეცდებით გამოვიცნოთ რა შეიძლება იყოს ანაზღაურების შიდა კოეფიციენტი (ვთქვათ 7%) და შემდეგ გამოვიანგარიშოთ წმინდა მიმდინარე ღირებულება. შემდეგი ფორმულა გვაძლევს მომავალი ფულადი ნაკადის ამჟამინდელ მნიშვნელობას (PV):

=B3/(1+7%)^A3

შემდეგ ვაკოპირებთ ზემოთ მოცემულ ფორმულას სხვა უჯრედებში და ვაგროვებთ ყველა არსებულ მნიშვნელობას, საწყისის ჩათვლით. ინვესტიცია:

=SUM(C2:C5)

და გაარკვიეთ, რომ 7%-ზე ვიღებთ NPV $37,90-ს:

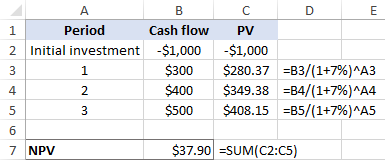

ცხადია, ჩვენი ვარაუდი არასწორია . ახლა, მოდით გავაკეთოთ იგივე გაანგარიშება IRR ფუნქციით გამოთვლილი სიჩქარის საფუძველზე (დაახლოებით 8.9%). დიახ, ეს იწვევს ნულოვანი NPV-ს:

რჩევა. ზუსტი NPV მნიშვნელობის საჩვენებლად აირჩიეთ მეტი ათობითი ადგილების ჩვენება ან გამოიყენეთ სამეცნიერო ფორმატი. ამ მაგალითში, NPV არის ზუსტად ნული, რაც ძალიან იშვიათი შემთხვევაა!

IRR ფუნქციის გამოყენება Excel-ში – ფორმულის მაგალითები

ახლა, როცა იცით თეორიული საფუძველი Excel-ში IRR გაანგარიშებისას, მოდით გავაკეთოთ რამდენიმე ფორმულა, რათა ვნახოთ, როგორ მუშაობს იგი პრაქტიკაში.

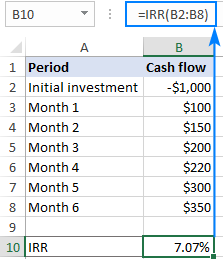

მაგალითი 1. გამოთვალეთ IRR ყოველთვიური ფულადი ნაკადებისთვის

დავარაუდეთ, რომ თქვენ აწარმოებთ ბიზნესს ექვსი თვის განმავლობაში და ახლა შენგსურთ გაერკვნენ თქვენი ფულადი სახსრების ანაზღაურების კოეფიციენტი.

IRR-ის პოვნა Excel-ში ძალიან მარტივია:

- აკრიფეთ საწყისი ინვესტიცია ზოგიერთ უჯრედში ( B2 ჩვენს შემთხვევაში). ვინაიდან ეს არის გამავალი გადახდა, ის უნდა იყოს უარყოფითი ნომერი.

- აკრიფეთ შემდგომი ფულადი ნაკადები უჯრედებში საწყისი ინვესტიციის ქვეშ ან მარჯვნივ (B2:B8 ამ მაგალითში ). ეს ფული შემოვიდა გაყიდვებიდან, ამიტომ ჩვენ შევიყვანთ მათ დადებით რიცხვებად.

ახლა, თქვენ მზად ხართ გამოთვალოთ IRR პროექტისთვის:

=IRR(B2:B8)

შენიშვნა. ყოველთვიური ფულადი ნაკადების შემთხვევაში, IRR ფუნქცია აწარმოებს ანაზღაურების თვიურ განაკვეთს. ყოველთვიური ფულადი ნაკადის ანაზღაურების წლიური განაკვეთის მისაღებად, შეგიძლიათ გამოიყენოთ XIRR ფუნქცია.

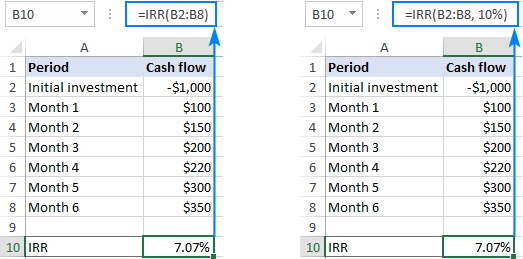

მაგალითი 2: გამოიყენეთ გამოცნობა Excel IRR ფორმულაში

სურვილისამებრ, შეგიძლიათ მოათავსოთ მოსალოდნელი შიდა ანაზღაურება, ვთქვათ 10 პროცენტი, არგუმენტში გამოიცანი :

=IRR(B2:B8, 10%)

როგორც ნაჩვენებია ქვემოთ მოცემულ ეკრანის სურათზე, ჩვენი ვარაუდი არ ახდენს გავლენას შედეგზე. მაგრამ ზოგიერთ შემთხვევაში, გამოსაცნობი მნიშვნელობის შეცვლამ შეიძლება გამოიწვიოს IRR ფორმულის განსხვავებული განაკვეთის დაბრუნება. დამატებითი ინფორმაციისთვის იხილეთ მრავალი IRR.

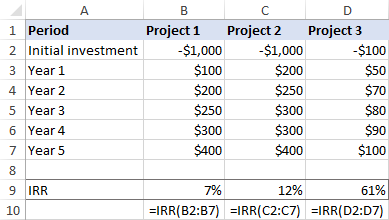

მაგალითი 3. იპოვეთ IRR ინვესტიციების შესადარებლად

კაპიტალის ბიუჯეტირებაში IRR მნიშვნელობები ხშირად გამოიყენება ინვესტიციების შესადარებლად და დაასახელეთ პროექტები მათი პოტენციური მომგებიანობის მიხედვით. ეს მაგალითი აჩვენებს მის ტექნიკასუმარტივესი ფორმა.

დავუშვათ, რომ თქვენ გაქვთ ინვესტიციის სამი ვარიანტი და თქვენ წყვეტთ რომელი აირჩიოთ. ინვესტიციებზე გონივრულად სავარაუდო ანაზღაურება დაგეხმარებათ მიიღოთ ინფორმირებული გადაწყვეტილება. ამისათვის შეიყვანეთ ფულადი სახსრები თითოეული პროექტისთვის ცალკე სვეტში და შემდეგ გამოთვალეთ ანაზღაურების შიდა კოეფიციენტი თითოეული პროექტისთვის ინდივიდუალურად:

ფორმულა პროექტისთვის 1:

=IRR(B2:B7)

პროექტის ფორმულა 2:

=IRR(C2:C7)

ფორმულა პროექტისთვის 3:

=IRR(D2:D7)

იმის გათვალისწინებით, რომ კომპანიის საჭირო ანაზღაურება არის, ვთქვათ, 9%, პროექტი 1 უნდა იყოს უარყოფილი, რადგან მისი IRR არის მხოლოდ 7%.

ორი სხვა ინვესტიცია მისაღებია, რადგან ორივეს შეუძლია წარმოქმნას IRR უფრო მაღალი, ვიდრე კომპანიის დაბრკოლების მაჩვენებელი. რომელს აირჩევდით?

ერთი შეხედვით, პროექტი 3 უფრო სასურველია, რადგან მას აქვს ყველაზე მაღალი შიდა ანაზღაურება. თუმცა, მისი წლიური ფულადი ნაკადები გაცილებით დაბალია, ვიდრე პროექტის 2-ისთვის. იმ სიტუაციაში, როდესაც მცირე ინვესტიციას აქვს ძალიან მაღალი ანაზღაურება, ბიზნესი ხშირად ირჩევს ინვესტიციას უფრო დაბალი პროცენტული ანაზღაურებით, მაგრამ უფრო მაღალი აბსოლუტური (დოლარის) დაბრუნების ღირებულებით, რაც არის პროექტი. 2.

დასკვნა ასეთია: როგორც წესი, უპირატესობა ენიჭება ინვესტიციას უმაღლესი შიდა ანაზღაურების კოეფიციენტით, მაგრამ თქვენი სახსრების საუკეთესოდ გამოსაყენებლად თქვენ უნდა შეაფასოთ სხვა ინდიკატორებიც.

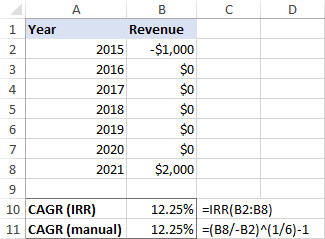

მაგალითი 4. გამოთვალეთ რთული წლიური ზრდის ტემპი (CAGR)

თუმცა Excel-ში IRR ფუნქცია არისშექმნილია შიდა დაბრუნების სიჩქარის გამოსათვლელად, ის ასევე შეიძლება გამოყენებულ იქნას ნაერთის ზრდის ტემპის გამოსათვლელად. თქვენ უბრალოდ მოგიწევთ თქვენი თავდაპირველი მონაცემების რეორგანიზაცია ამ გზით:

- შეინარჩუნეთ საწყისი ინვესტიციის პირველი მნიშვნელობა, როგორც უარყოფითი რიცხვი, ხოლო ბოლო მნიშვნელობა, როგორც დადებითი რიცხვი.

- ჩანაცვლება შუალედური ფულადი ნაკადების მნიშვნელობები ნულებით.

როდესაც დასრულდება, დაწერეთ ჩვეულებრივი IRR ფორმულა და ის დააბრუნებს CAGR-ს:

=IRR(B2:B8)

დარწმუნებული იყოთ შედეგი სწორია, შეგიძლიათ გადაამოწმოთ ის CAGR-ის გამოთვლისთვის ხშირად გამოყენებული ფორმულით:

(end_value/start_value)^(1/პერიოდების რაოდენობა) -

როგორც ნაჩვენებია ქვემოთ მოცემულ ეკრანის სურათზე, ორივე ფორმულა იძლევა ერთსა და იმავე შედეგს:

დამატებითი ინფორმაციისთვის იხილეთ როგორ გამოვთვალოთ CAGR Excel-ში.

IRR და NPV Excel-ში

უკუგების შიდა მაჩვენებელი და წმინდა მიმდინარე ღირებულება ორი მჭიდროდ დაკავშირებული ცნებაა და შეუძლებელია IRR სრულად გაგება NPV-ს გაგების გარეშე. IRR-ის შედეგი სხვა არაფერია, თუ არა დისკონტის განაკვეთი, რომელიც შეესაბამება ნულოვან წმინდა მიმდინარე ღირებულებას.

არსებითი განსხვავება ისაა, რომ NPV არის აბსოლუტური საზომი, რომელიც ასახავს ღირებულების დოლარის ოდენობას, რომელიც შეიძლება მოიპოვოს ან დაიკარგოს ვალდებულებით. პროექტი, ხოლო IRR არის ინვესტიციიდან მოსალოდნელი ანაზღაურების პროცენტული მაჩვენებელი.

სხვადასხვა ბუნების გამო, IRR და NPV შეიძლება "კონფლიქტის" იყოს ერთმანეთთან - ერთ პროექტს შეიძლება ჰქონდეს უფრო მაღალი NPV.ხოლო მეორე უფრო მაღალი IRR. როდესაც ასეთი კონფლიქტი წარმოიქმნება, ფინანსური ექსპერტები გვირჩევენ, უპირატესობა მიანიჭოთ პროექტს უფრო მაღალი წმინდა მიმდინარე ღირებულებით.

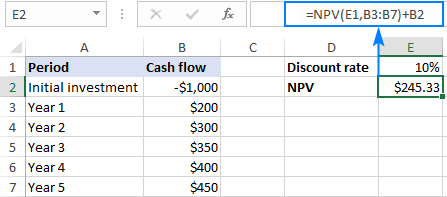

IRR-სა და NPV-ს შორის ურთიერთობის უკეთ გასაგებად, გთხოვთ, გაითვალისწინოთ შემდეგი მაგალითი. ვთქვათ, თქვენ გაქვთ პროექტი, რომელიც მოითხოვს თავდაპირველ ინვესტიციას $1,000 (უჯრედი B2) და ფასდაკლების განაკვეთი 10% (უჯრედი E1). პროექტის სიცოცხლის ხანგრძლივობაა ხუთი წელი და მოსალოდნელი ფულადი ნაკადები ყოველი წლისთვის ჩამოთვლილია B3:B7 უჯრებში.

იმისათვის, რომ გავიგოთ, რამდენად ღირს მომავალი ფულადი ნაკადები ახლა, ჩვენ უნდა გამოვთვალოთ წმინდა მიმდინარე ღირებულება. პროექტი. ამისათვის გამოიყენეთ NPV ფუნქცია და გამოაკელით საწყისი ინვესტიცია (რადგან საწყისი ინვესტიცია უარყოფითი რიცხვია, გამოიყენება შეკრების ოპერაცია):

=NPV(E1,B3:B7)+B2

დადებითი წმინდა მიმდინარე ღირებულება მიუთითებს რომ ჩვენი პროექტი იქნება მომგებიანი:

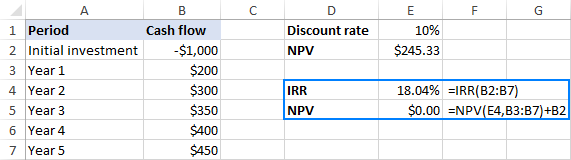

რა ფასდაკლების განაკვეთი გახდება NPV ნულის ტოლი? შემდეგი IRR ფორმულა იძლევა პასუხს:

=IRR(B2:B7)

ამის შესამოწმებლად, აიღეთ ზემოთ მოცემული NPV ფორმულა და შეცვალეთ დისკონტის განაკვეთი (E1) IRR (E4):

=NPV(E4,B3:B7)+B2

ან შეგიძლიათ ჩასვათ IRR ფუნქცია პირდაპირ NPV-ის rate არგუმენტში:

=NPV(IRR(B2:B7),B3:B7)+B2

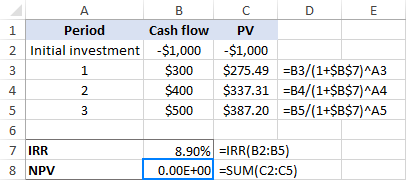

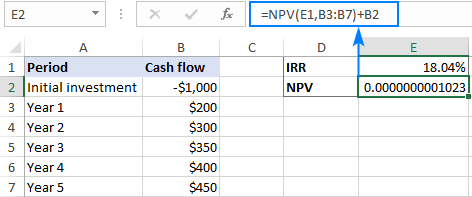

ზემოთ მოცემული სკრინშოტი გვიჩვენებს, რომ NPV მნიშვნელობა დამრგვალებულია 2 ათობითი ადგილამდე, მართლაც უდრის ნულს. თუ გაინტერესებთ ზუსტი რიცხვის ცოდნა, დააყენეთ სამეცნიერო ფორმატი NPV უჯრედზე ან აირჩიეთ მეტის ჩვენებაათობითი ადგილები:

როგორც ხედავთ, შედეგი კარგად არის დეკლარირებული სიზუსტის ფარგლებში 0.00001 პროცენტი და შეგვიძლია ვთქვათ, რომ NPV არის ფაქტობრივად 0.

რჩევა. თუ სრულებით არ ენდობით Excel-ში IRR გაანგარიშების შედეგს, ყოველთვის შეგიძლიათ შეამოწმოთ ის NPV ფუნქციის გამოყენებით, როგორც ეს ზემოთ არის ნაჩვენები.

Excel IRR ფუნქცია არ მუშაობს

თუ Excel-ში IRR-თან დაკავშირებით რაიმე პრობლემა შეგექმნათ, შემდეგი რჩევები მოგცემთ მის გამოსწორებას.

IRR ფორმულა აბრუნებს #NUM ! შეცდომა

#NUM! შეცდომა შეიძლება დაბრუნდეს შემდეგი მიზეზების გამო:

- IRR ფუნქცია ვერ პოულობს შედეგს 0.000001%-მდე სიზუსტით მე-20 ცდაზე.

- მოწოდებული მნიშვნელობები დიაპაზონი არ შეიცავს მინიმუმ ერთ უარყოფით და მინიმუმ ერთ პოზიტიურ ფულადი ნაკადს.

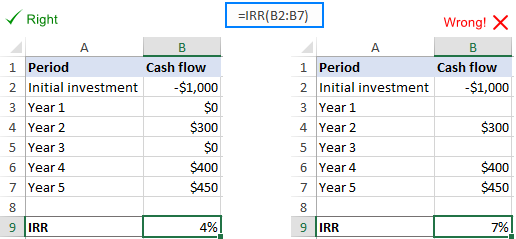

ცარიელი უჯრედები მნიშვნელობების მასივში

იმ შემთხვევაში, თუ ფულადი ნაკადი არ წარმოიქმნება ერთ ან მეტ პერიოდში , შეიძლება დასრულდეს ცარიელი უჯრედები მნიშვნელობები დიაპაზონში. და ეს არის პრობლემების წყარო, რადგან ცარიელი უჯრედების მქონე რიგები გამორიცხულია Excel IRR გაანგარიშებიდან. ამის გამოსასწორებლად, უბრალოდ შეიყვანეთ ნულოვანი მნიშვნელობები ყველა ცარიელ უჯრედში. Excel იხილავს სწორ დროის ინტერვალებს და სწორად გამოთვლის შიდა დაბრუნების კოეფიციენტს.

მრავალჯერადი IRR

სიტუაციაში, როდესაც ფულადი სახსრების სერია იცვლება უარყოფითიდან დადებითზე ან პირიქით არაერთხელ, შეიძლება მოიძებნოს მრავალი IRR.

თუ თქვენი ფორმულის შედეგი შორს არის იმისგან, რაც თქვენ გაქვთ