Edukien taula

Tutorial honek Excel IRR funtzioaren sintaxia azaltzen du eta IRR formula bat nola erabili urteko edo hileko kutxa-fluxu batzuen barne-errentagarritasuna kalkulatzeko erakusten du.

Excel-en IRR barne errentagarritasun-tasa kalkulatzeko finantza-funtzioetako bat da, kapitalaren aurrekontuetan maiz erabiltzen dena inbertsioen aurreikusitako etekinak epaitzeko.

Excel-en IRR funtzioa

Excel IRR funtzioak zenbaki positibo eta negatiboz irudikatzen diren aldizkako kutxa-fluxu batzuen barneko etekin-tasa itzultzen du.

Kalkulu guztietan, inplizituki suposatzen da:

- Denbora-tarte berdinak daude eskudiru-fluxu guztien artean.

- Diru-fluxu guztiak aldi baten amaieran gertatzen dira. proiektua berrinbertitzen da barne-errentagarritasunaren arabera.

Funtzioa Office 365, Excel 2019, Excel 2016, Excel 2013, Excel 2010 eta Excel-en bertsio guztietan dago eskuragarri. Excel 2007.

Exce-ren sintaxia l IRR funtzioa hau da:

IRR(balioak, [asmatu])Non:

- Balioak (beharrezkoa) – array edo erreferentzia bat Barne errentagarritasun-tasa aurkitu nahi duzun kutxa-fluxuen seriea adierazten duten gelaxken sorta.

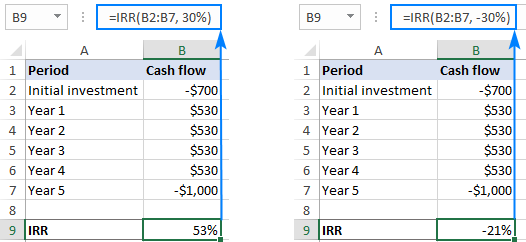

- Asmatu (aukerakoa) – zure barneko etekin-tasa zein izan daitekeen asmatzea. Ehuneko edo dagokion zenbaki hamartar gisa eman behar da. Badaespero den, egiaztatu asmakizunaren balioa – IRR ekuazioa tasa-balio askorekin ebatzi badaiteke, asmatzetik hurbilen dagoen tasa itzultzen da.

Erabilbide posibleak:

- Inbertsio jakin batetik zer nolako errentagarritasuna espero duzun badakizula suposatuz, erabili zure itxaropena asmakizun gisa.

- Diru-fluxu berdinagatik IRR bat baino gehiago lortzen duzunean, aukeratu zure enpresaren kapital-kostutik hurbilen dagoena "egiazko" IRR gisa.

- Erabili MIRR funtzioa IRR anitzen arazoa saihesteko.

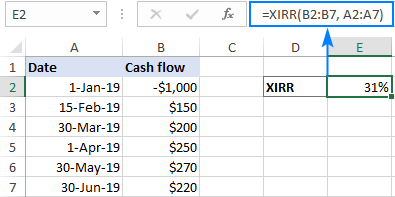

Diru-fluxuen tarte irregularrak

Excel-en IRR funtzioa kutxa-fluxu arruntekin lan egiteko diseinatuta dago, hala nola, astero, hilero, hiruhileko edo urtero. Zure sarrerak eta irteerak tarte desberdinetan gertatzen badira, IRR-k tarteak berdinak hartuko lituzke eta emaitza okerra itzuliko luke. Kasu honetan, erabili XIRR funtzioa IRRren ordez.

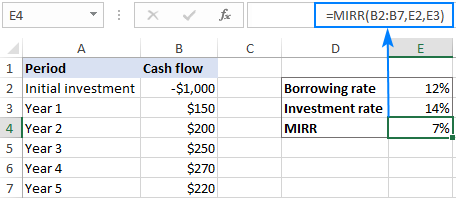

Zorpetze- eta berrinbertsio-tasa desberdinak

IRR funtzioak proiektuaren irabaziak (kutxa-fluxu positiboak) esan nahi du. ) etengabe berriro inbertitzen dira barne-errendimendu-tasaren arabera. Baina benetako hitzetan, dirua mailegatzen duzun tasa eta irabaziak berriro inbertitzen dituzun tasa desberdinak izan ohi dira. Zorionez guretzat, Microsoft Excel-ek funtzio berezi bat du agertoki hau zaintzeko: MIRR funtzioa.

Horrela egiten da IRR Excel-en. Honetan eztabaidatutako adibideak gertutik ikustekotutoriala, ongi etorria zara gure adibideko lan-koadernoa deskargatzera Excel-en IRR funtzioa erabiliz. Eskerrik asko irakurtzeagatik eta datorren astean gure blogean ikustea espero dut!

kenduta, 0,1 (% 10) balio lehenetsia erabiltzen da.

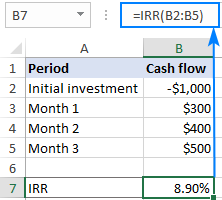

Adibidez, B2:B5eko kutxa-fluxuen IRR kalkulatzeko, formula hau erabiliko zenuke:

=IRR(B2:B5)

Emaitza behar bezala bistaratzeko, ziurtatu Ehunekoa formatua formula-gelaxketarako ezarrita dagoela (normalean Excel-ek automatikoki egiten du).

Goiko pantaila-argazkian erakusten den bezala, gure Excel IRR formulak % 8,9 ematen du. Tasa hau ona ala txarra al da? Bada, hainbat faktoreren araberakoa da.

Oro har, kalkulatutako barne-errentagarritasuna enpresa baten kapitalaren batez besteko kostu haztatua edo oztopo-tasa rekin alderatzen da. IRR oztopo-tasa baino handiagoa bada, proiektua inbertsio ontzat hartzen da; txikiagoa bada, proiektua baztertu beharko litzateke.

Gure adibidean, dirua mailegatzea %7 kostatzen bazaizu, orduan %9 inguruko IRR nahiko ona da. Baina funtsen kostua % 12koa bada, demagun, % 9ko IRR-a ez da nahikoa.

Errealitatean, inbertsio erabaki batean eragina duten beste faktore asko daude, hala nola egungo balio garbia, absolutua. itzultzeko balioa, etab. Informazio gehiago lortzeko, ikusi IRRren oinarriak.

Excel IRR funtzioari buruz jakin behar dituzun 5 gauza

Excel-en IRR kalkulua behar bezala egiten dela ziurtatzeko, gogoratu hauek gertaera sinpleak:

- balioak argumentuak positibo balio bat izan behar du gutxienez (errenta adierazten duena) eta negatibo balio bat (ordezkatzen duena).gastua).

- balioak argumentuko zenbakiak soilik prozesatzen dira; testua, balio logikoak edo gelaxka hutsak alde batera uzten dira.

- Diru-fluxuek ez dute zertan bikoitiak izan behar, baina tarte erregularretan gertatu behar dira, adibidez, hilero, hiruhileko edo urtero.

- Excel-en IRR-k kutxa-fluxuen ordena balioen ordenan oinarrituta interpretatzen duenez, balioek ordena kronologikoan izan behar dute.

- Egoera gehienetan, asmatu argumentua ez da benetan beharrezkoa. Hala ere, IRR ekuazioak soluzio bat baino gehiago baditu, asmatzetik hurbilen dagoen tasa itzultzen da. Beraz, zure formulak ustekabeko emaitza edo #NUM bat sortzen du! errorea, saiatu beste asmaketa batekin.

Excel-en IRR formula ulertzea

barneko errentagarritasun-tasa (IRR) garbia egiten duen deskontu-tasa denez. zeroren berdina den kutxa-fluxuen serie jakin baten egungo balioa (NPV), IRRren kalkulua NPV formula tradizionalean oinarritzen da:

Non:

- CF - diru-fluxua

- i - aldiaren zenbakia

- n - aldien guztizkoa

- IRR - errentagarritasun barne-tasa

Balio baten ondorioz. Formula honen izaera espezifikoa, ez dago IRR kalkulatzeko modurik saiakeraren bidez baino. Microsoft Excel-ek ere teknika honetan oinarritzen da, baina iterazio anitz egiten ditu oso azkar. Asmatzen (hornitzen bada) edo lehenetsitako % 10etik hasita, Excel IRR funtzioak zikloan zehar egiten du.kalkulua %0,00001ean emaitza zehatza aurkitu arte. 20 iterazioren ondoren emaitza zehatzik aurkitzen ez bada, #NUM! errorea itzultzen da.

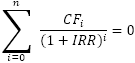

Praktikan nola funtzionatzen duen ikusteko, egin dezagun IRR kalkulu hau lagin-datu multzo batean. Hasteko, barneko errentagarritasun-tasa zein izan daitekeen asmatzen saiatuko gara (esan, % 7), eta gero egungo balio garbia landuko dugu.

B3 diru-fluxua eta A3 aldiaren zenbakia dela suposatuz. formula honek etorkizuneko kutxa-fluxuaren egungo balioa (PV) ematen digu:

=B3/(1+7%)^A3

Ondoren, goiko formula beste gelaxka batzuetara kopiatzen dugu eta egungo balio guztiak batzen ditugu, hasierakoa barne. inbertsioa:

=SUM(C2:C5)

Eta jakin %7an 37,90$-ko NPV lortzen dugula:

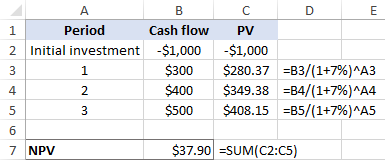

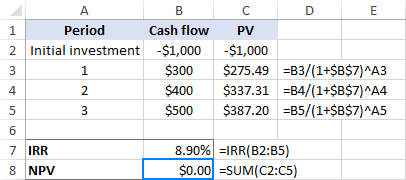

Jakina, gure ustea okerra da. . Orain, egin dezagun kalkulu bera IRR funtzioak kalkulatutako tasaren arabera (%8,9 inguru). Bai, zero NPV bat ekartzen du:

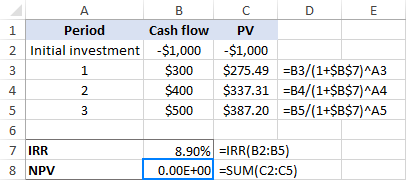

Aholkua. NPV balio zehatza bistaratzeko, aukeratu hamartar gehiago erakustea edo formatu zientifikoa aplikatzea. Adibide honetan, NPV zero da, eta hori oso kasu arraroa da!

IRR funtzioa Excel-en erabiltzea - formula adibideak

Oinarri teorikoa ezagutzen duzula Excel-en IRR kalkulatzeko, egin ditzagun formula pare bat praktikan nola funtzionatzen duen ikusteko.

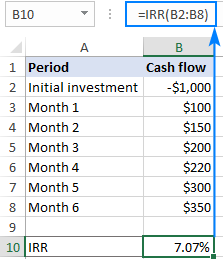

Adibidea 1. Kalkulatu IRR hileko kutxa-fluxuetarako

Sei hilabetez negozioa egiten ari zarela suposatuz. eta orain zuZure diru-fluxuaren etekin-tasa irudikatu nahi duzu.

Excel-en IRR aurkitzea oso erraza da:

- Idatzi hasierako inbertsioa gelaxka batean ( B2 gure kasuan). Irteerako ordainketa denez, negatiboa zenbaki bat izan behar du.

- Idatzi ondorengo kutxa-fluxuak hasierako inbertsioaren azpian edo eskuinean dauden gelaxketan (B2:B8 adibide honetan ). Diru hori salmenten bidez sartu da, beraz, hauek positibo zenbaki gisa sartzen ditugu.

Orain, prest zaude proiekturako IRR kalkulatzeko:

=IRR(B2:B8)

Oharra. Hileko kutxa-fluxuen kasuan, IRR funtzioak hilabeteko etekin-tasa sortzen du. Hileko kutxa-fluxuaren urteko etekin-tasa lortzeko, XIRR funtzioa erabil dezakezu.

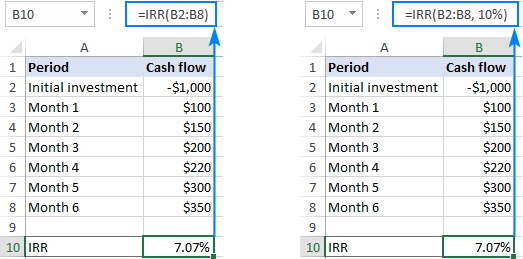

2. adibidea: erabili asmatzea Excel IRR formulan

Aukeran, espero den barne-errentagarritasuna jar dezakezu, demagun ehuneko 10, asmatu argumentuan:

=IRR(B2:B8, 10%)

Beheko pantaila-argazkian erakusten den bezala, gure usteak ez du emaitzan eraginik. Baina kasu batzuetan, asmakizunaren balioa aldatzeak IRR formula batek tasa ezberdina itzultzea eragin dezake. Informazio gehiago lortzeko, ikus IRR anitz.

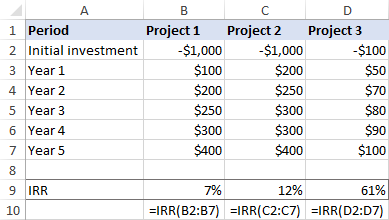

3. adibidea. Bilatu IRR inbertsioak alderatzeko

Kapitalaren aurrekontuetan, IRR balioak askotan erabiltzen dira inbertsioak alderatzeko. eta proiektuak errentagarritasun potentzialaren arabera kalifikatzea. Adibide honek bere teknika erakusten duforma errazena.

Hiru inbertsio aukera dituzula eta zein aukeratu erabakitzen ari zarela suposatuz. Inbertsioen etekinak arrazoiz aurreikusitakoak erabaki informatua hartzen lagun zaitzake. Horretarako, idatzi proiektu bakoitzeko diru-fluxua zutabe bereizi batean, eta, ondoren, kalkulatu proiektu bakoitzaren barne-errentagarritasuna banan-banan:

1. proiekturako formula:

=IRR(B2:B7)

2. proiekturako formula:

=IRR(C2:C7)

3. proiekturako formula:

=IRR(D2:D7)

Kontuan izanik enpresaren behar den errentagarritasun-tasa, demagun, % 9koa da, 1. proiektua baztertu behar da bere IRR-a % 7 baino ez delako.

Beste bi inbertsioak onargarriak dira, biek enpresaren oztopo-tasa baino IRR handiagoa sor dezaketelako. Zein aukeratuko zenuke?

Lehen begiratuan, 3. proiektuak hobesten du, barne-errendimendu-tasa handiena duelako. Hala ere, urteko diru-fluxuak 2. proiektuarenak baino askoz txikiagoak dira. Inbertsio txiki batek errentagarritasun-tasa oso altua duen egoeran, enpresek maiz aukeratzen dute errentagarritasun portzentaje baxuagoa duen inbertsioa, baina itzulera balio absolutua (dolar) handiagoa duena, hau da, proiektua. 2.

Ondorioa hau da: barne-errentagarritasun-tasa handiena duen inbertsioa hobetsi ohi da, baina zure fondoak ondo aprobetxatzeko beste adierazle batzuk ere ebaluatu beharko dituzu.

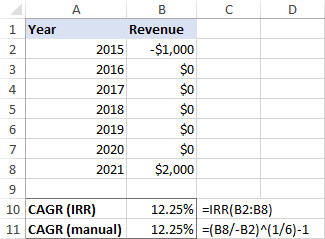

4. adibidea . Kalkulatu urteko hazkunde-tasa konposatua (CAGR)

Excel-en IRR funtzioa den arren.barne itzulera-tasa kalkulatzeko diseinatua, hazkunde-tasa konposatua kalkulatzeko ere erabil daiteke. Zure jatorrizko datuak era honetan berrantolatu besterik ez dituzu egin beharko:

- Mantendu hasierako inbertsioaren lehen balioa zenbaki negatibo gisa eta amaierako balioa zenbaki positibo gisa.

- Ordeztu behin-behineko kutxa-fluxuaren balioak zeroekin.

Bukatzean, idatzi IRR formula arrunt bat eta CAGR itzuliko du:

=IRR(B2:B8)

Emaitza ziurtatzeko. zuzena da, CAGR kalkulatzeko erabili ohi den formularekin egiaztatu dezakezu:

(bukaera_balioa/hasiera_balioa)^(1/aldi-kopurua) -

Beheko pantaila-argazkian erakusten den moduan, bi formulek emaitza bera sortzen dute:

Informazio gehiago lortzeko, ikus Nola kalkulatu CAGR Excel-en.

IRR eta NPV Excel-en

Barne errentagarritasun-tasa eta egungo balio garbia oso lotuta dauden bi kontzeptu dira, eta ezinezkoa da IRR guztiz ulertzea NPV ulertu gabe. IRRren emaitza zero egungo balio garbi bati dagokion deskontu-tasa baino ez da.

Ezinbesteko aldea da NPV neurri absolutu bat dela, konpromisoa hartuta irabazi edo gal litekeen balio-kopurua islatzen duena. proiektu bat, IRR inbertsio batetik espero den etekin-tasa ehunekoa den bitartean.

Izaera desberdina dela eta, IRR eta NPV elkarren artean "gatazka" dezakete -proiektu batek NPV handiagoa izan dezake.eta bestea IRR handiagoa. Gatazka hori sortzen den bakoitzean, finantza-adituek proiektuaren alde egitea gomendatzen dute gaur egungo balio garbi handiagoarekin.

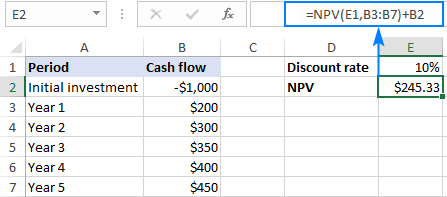

IRR eta NPVren arteko erlazioa hobeto ulertzeko, kontuan hartu hurrengo adibidea. Demagun, hasierako inbertsioa $ 1.000 (B2 gelaxka) eta % 10eko deskontu tasa (E1 gelaxka) behar duen proiektu bat duzula. Proiektuaren bizi-iraupena bost urtekoa da eta urte bakoitzeko espero diren diru-sarrerak B3:B7 gelaxketan ageri dira.

Etorkizuneko diru-fluxuek orain zenbat balio duten jakiteko, gaur egungo balio garbia kalkulatu behar dugu. proiektua. Horretarako, erabili NPV funtzioa eta kendu hasierako inbertsioa (hasierako inbertsioa zenbaki negatiboa denez, batuketa eragiketa erabiltzen da):

=NPV(E1,B3:B7)+B2

Gaur egungo balio garbi positiboak adierazten du. gure proiektua errentagarria izango dela:

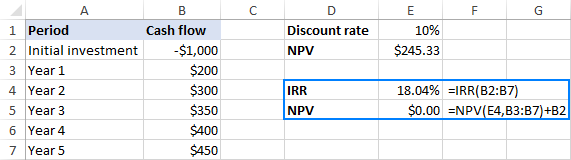

Zer deskontu-tasa egingo du NPV zero berdina? Ondoko IRR formula honek erantzuna ematen du:

=IRR(B2:B7)

Hau egiaztatzeko, hartu goiko NPV formula eta ordezkatu deskontu-tasa (E1) IRR (E4)rekin:

=NPV(E4,B3:B7)+B2

Edo IRR funtzioa zuzenean txerta dezakezu NPVren tasa argumentuan:

=NPV(IRR(B2:B7),B3:B7)+B2

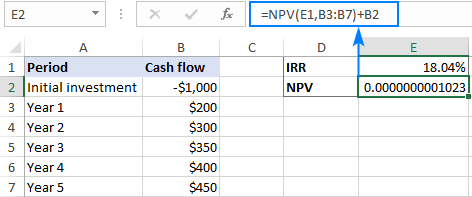

Goiko pantaila-argazkiak erakusten du 2 zifra hamartaretara biribildutako NPV balioa zero berdina dela. Zenbaki zehatza ezagutzeko jakin-mina baduzu, ezarri formatu zientifikoa NPV gelaxkan edo aukeratu gehiago erakusteazifra hamartarrak:

Ikus dezakezun bezala, emaitza deklaratutako ehuneko 0,00001eko zehaztasunaren barruan dago, eta NPV eraginkortasunez 0 dela esan dezakegu.

Aholkua. Excel-en IRR kalkuluaren emaitzaz guztiz fidatzen ez bazara, beti egiaztatu dezakezu goian erakusten den NPV funtzioa erabiliz.

Excel IRR funtzioak ez du funtzionatzen.

Excel-en IRRrekin arazoren bat aurkitu baduzu, hurrengo aholkuek hori konpontzeko pista bat emango dizute.

IRR formulak #NUM bat ematen du. ! errorea

#NUM BAT! errorea itzul daiteke arrazoi hauengatik:

- IRR funtzioak ez du emaitza %0,000001eko zehaztasunarekin aurkitu 20. saiakeran.

- Emandako balioak barrutiak ez du gutxienez diru-fluxu negatibo bat eta gutxienez positibo bat.

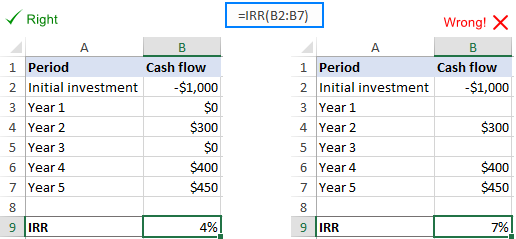

Balioen matrizeko gelaxka hutsak

Aldi batean edo gehiagotan diru-fluxurik sortzen ez bada. , baliteke gelaxka hutsak izatea balioak barrutian. Eta arazoen iturria da, gelaxka hutsak dituzten errenkadak Excel IRR kalkulutik kanpo geratzen direlako. Hau konpontzeko, idatzi zero balioak hutsik dauden gelaxka guztietan. Orain Excel-ek denbora-tarte zuzenak ikusiko ditu eta barne-itzulera-tasa behar bezala kalkulatuko du.

IRR anitz

Cashflow serie bat negatibotik positibora aldatzen den egoeran. edo alderantziz behin baino gehiagotan, IRR anitz aurki daitezke.

Zure formularen emaitza zuk duzunetik urrun badago.