Sisällysluettelo

Ohjeessa näytetään, miten lasketaan projektin sisäinen korkokanta Excelissä kaavojen ja Goal Seek -toiminnon avulla. Opit myös, miten luodaan sisäisen korkokannan malli, jonka avulla kaikki sisäisen korkokannan laskelmat voidaan tehdä automaattisesti.

Kun tiedät ehdotetun investoinnin sisäisen korkokannan, saatat ajatella, että sinulla on kaikki, mitä tarvitset sen arvioimiseksi - mitä suurempi sisäinen korkokanta, sitä parempi. Käytännössä se ei ole niin yksinkertaista. Microsoft Excel tarjoaa kolme erilaista toimintoa sisäisen korkokannan löytämiseksi, ja on erittäin hyödyllistä ymmärtää, mitä IRR:llä oikeastaan lasketaan.

Mikä on IRR?

The sisäinen korkokanta (IRR) on yleisesti käytetty mittari, jolla arvioidaan mahdollisen investoinnin kannattavuutta. Joskus siitä käytetään myös nimitystä "IRR". diskontattu kassavirta paluu tai taloudellinen tuottoaste .

Teknisesti IRR on diskonttokorko, jonka avulla tietyn investoinnin kaikkien kassavirtojen (sekä tulojen että menojen) nettonykyarvo on nolla.

Termi "sisäinen" tarkoittaa, että IRR:ssä otetaan huomioon vain sisäiset tekijät; ulkoiset tekijät, kuten inflaatio, pääomakustannukset ja erilaiset rahoitusriskit, jätetään laskennan ulkopuolelle.

Mitä IRR kertoo?

Pääomabudjetoinnissa IRR:ää käytetään laajalti arvioitaessa mahdollisen investoinnin kannattavuutta ja asetettaessa useita hankkeita paremmuusjärjestykseen. Yleinen periaate on yksinkertainen: mitä korkeampi sisäinen korkokanta on, sitä houkuttelevampi hanke on.

Arvioidessaan yksittäistä hanketta rahoitusanalyytikot vertaavat IRR:ää yleensä yhtiön pääoman painotettu keskikustannus tai kynnysarvo Hypoteettisessa tilanteessa, jossa IRR on ainoa päätöksentekokriteeri, hanketta pidetään hyvänä investointina, jos sen IRR on suurempi kuin kynnyskorko. Jos IRR on pienempi kuin pääomakustannus, hanke on hylättävä. Käytännössä on paljon muitakin tekijöitä, jotka vaikuttavatkuten nettonykyarvo (NPV), takaisinmaksuaika, absoluuttinen tuottoarvo jne.

IRR-rajoitukset

Vaikka IRR on hyvin suosittu menetelmä pääomahankkeiden arvioinnissa, siinä on useita luontaisia puutteita, jotka voivat johtaa epäoptimaalisiin päätöksiin. IRR:n suurimmat ongelmat ovat seuraavat:

- Suhteellinen toimenpide . IRR ottaa huomioon prosenttiosuuden mutta ei absoluuttista arvoa, minkä seurauksena se voi suosia hanketta, jolla on korkea tuottoaste mutta hyvin pieni dollarin arvo. Käytännössä yritykset saattavat suosia suurta hanketta, jolla on alhaisempi IRR, pienen hankkeen sijasta, jolla on korkeampi IRR. Tässä suhteessa nettonykyarvo on parempi mittari, koska siinä otetaan huomioon hankkeen toteuttamisen myötä saavutettu tai menetetty todellinen määrä.

- Sama uudelleensijoitusaste . IRR olettaa, että kaikki hankkeen tuottamat kassavirrat sijoitetaan uudelleen IRR:ää vastaavalla korolla, mikä on hyvin epärealistinen skenaario. Tämä ongelma on ratkaistu MIRR:llä, joka mahdollistaa erilaisten rahoitus- ja uudelleensijoitusasteiden määrittämisen.

- Useita tuloksia Hankkeille, joiden kassavirrat ovat vuorotellen positiivisia ja negatiivisia, voidaan löytää useampi kuin yksi IRR. Tämä ongelma on ratkaistu myös MIRR:ssä, joka on suunniteltu tuottamaan vain yksi korko.

Näistä puutteista huolimatta IRR on edelleen tärkeä pääomabudjetoinnin mittari, ja sitä on ainakin syytä tarkastella skeptisesti ennen investointipäätöstä.

IRR-laskenta Excelissä

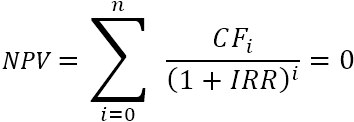

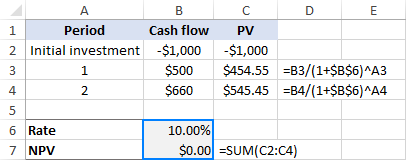

Koska sisäinen korkokanta on diskonttokorko, jolla tietyn kassavirtojen sarjan nettonykyarvo on nolla, IRR-laskenta perustuu perinteiseen nettonykyarvokaavaan:

Jos summausmerkintä ei ole kovin tuttu, IRR-kaavan laajennettu muoto voi olla helpompi ymmärtää:

Missä:

- CF 0 - alkuinvestointi (negatiivinen luku).

- CF 1 , CF 2 .... n - rahavirrat

- i - jakson numero

- n - kaudet yhteensä

- IRR - sisäinen korkokanta

Kaava on luonteeltaan sellainen, että IRR:n laskemiseen ei ole analyyttistä tapaa. Meidän on käytettävä "arvaa ja tarkista" -lähestymistapaa sen löytämiseksi. Sisäisen korkokannan käsitteen ymmärtämiseksi paremmin suoritetaan IRR-laskelma hyvin yksinkertaisella esimerkillä.

Esimerkki : Sijoitat 1000 dollaria nyt ja saat takaisin 500 dollaria ja 660 dollaria seuraavien kahden vuoden aikana. Millä diskonttokorolla nettonykyarvo on nolla?

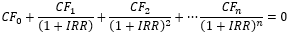

Ensimmäinen arvaus on 8 prosentin korko:

- Nyt: PV = -$1,000

- Vuosi 1: PV = 500 dollaria / (1+0,08)1 = 462,96 dollaria.

- Vuosi 2: PV = 660 dollaria / (1+0,08)2 = 565,84 dollaria.

Kun nämä lasketaan yhteen, saadaan NPV 28,81 dollaria:

Ei edes lähellekään 0. Ehkä parempi arvaus, vaikkapa 10 prosenttia, voisi muuttaa asioita?

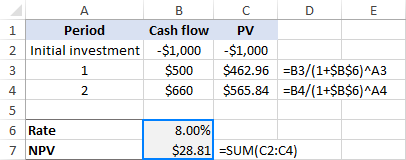

- Nyt: PV = -$1,000

- Vuosi 1: PV = 500 dollaria / (1+0,1)1 = 454,55 dollaria.

- Vuosi 2: PV = 660 dollaria / (1+0,1)2 = 545,45 dollaria.

- NPV: -1000 + 454,55 DOLLARIA + 545,45 DOLLARIA = 0,00 DOLLARIA.

10 prosentin diskonttokorolla nettonykyarvo on täsmälleen 0. Tämän investoinnin sisäinen korkokanta on siis 10 prosenttia:

Näin lasket sisäisen korkokannan manuaalisesti. Microsoft Excel, muut ohjelmistot ja erilaiset IRR-laskurit verkossa perustuvat myös tähän kokeilu ja erehdys -menetelmään. Mutta toisin kuin ihmiset, tietokoneet voivat tehdä useita toistoja hyvin nopeasti.

IRR:n laskeminen Excelissä kaavojen avulla

Microsoft Excel tarjoaa 3 toimintoa sisäisen korkokannan määrittämiseen:

- IRR - yleisimmin käytetty funktio sisäisen korkokannan laskemiseksi sarjalle kassavirtoja, jotka tapahtuvat klo säännöllisin väliajoin .

- XIRR - löytää IRR:n sarjalle kassavirtoja, jotka syntyvät seuraavina ajankohtina epäsäännöllisin väliajoin Koska se ottaa huomioon maksujen tarkat päivämäärät, tämä toiminto tarjoaa paremman laskentatarkkuuden.

- MIRR - palauttaa modifioitu sisäinen korkokanta , joka on IRR:n muunnos, jossa otetaan huomioon sekä lainanottokustannukset että positiivisten kassavirtojen uudelleensijoittamisesta saatu korko.

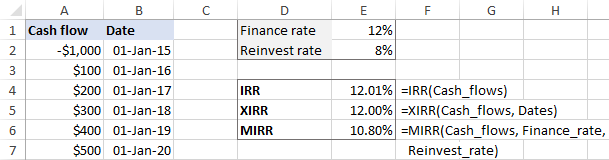

Seuraavassa on esimerkkejä kaikista näistä funktioista. Johdonmukaisuuden vuoksi käytämme kaikissa kaavoissa samaa tietosarjaa.

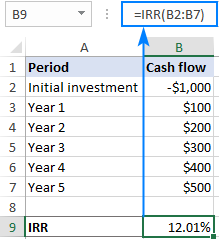

IRR-kaava sisäisen korkokannan laskemiseksi

Oletetaan, että harkitset 5-vuotista investointia, jonka kassavirrat ovat B2:B7. IRR:n laskemiseksi voit käyttää tätä yksinkertaista kaavaa:

=IRR(B2:B7)

Huomautus: Jotta IRR-kaava toimisi oikein, varmista, että kassavirroissasi on vähintään yksi kassavirta. negatiivinen (ulosvirtaus) ja yksi positiivinen arvo (tulo), ja kaikki arvot on lueteltu kohdassa aikajärjestys .

Lisätietoja on Excelin IRR-toiminnossa.

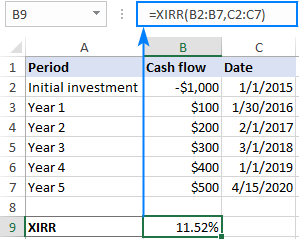

XIRR-kaava IRR:n löytämiseksi epäsäännöllisille kassavirroille.

Jos kassavirrat ajoittuvat epätasaisesti, IRR-funktion käyttäminen voi olla riskialtista, koska siinä oletetaan, että kaikki maksut tapahtuvat jakson lopussa ja että kaikki ajanjaksot ovat yhtäläisiä. Tällöin XIRR-funktio olisi viisaampi valinta.

Kun kassavirrat ovat kohdissa B2:B7 ja niiden päivämäärät kohdissa C2:C7, kaava on seuraava:

=XIRR(B2:B7,C2:C7)

Huomautuksia:

- Vaikka XIRR-funktio ei välttämättä vaadi päivämääriä kronologisessa järjestyksessä, ensimmäisen kassavirran (alkuinvestoinnin) päivämäärän pitäisi olla ensimmäisenä sarjassa.

- Päivämäärät on ilmoitettava voimassa olevat Excel-päivät ; päivämäärien antaminen tekstimuodossa saattaa Excelin tulkita ne väärin.

- Excelin XIRR-funktio käyttää eri kaavaa tuloksen saamiseksi. XIRR-kaava vähentää myöhempiä maksuja 365 päivän vuoden perusteella, ja XIRR palauttaa aina tuloksena arvon annualisoitu sisäinen korkokanta.

Lisätietoja on Excelin XIRR-toiminnossa.

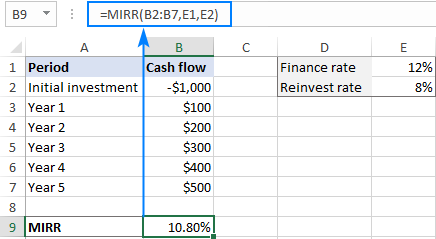

MIRR-kaava muunnetun IRR:n laskemiseksi.

Jos haluat käsitellä realistisempaa tilannetta, jossa projektin varat sijoitetaan uudelleen korkokannalla, joka on lähempänä yrityksen pääomakustannuksia, voit laskea modifioidun sisäisen korkokannan käyttämällä MIRR-kaavaa:

=MIRR(B2:B7,E1,E2)

Kun B2:B7 ovat kassavirtoja, E1 on rahoituskorko (rahan lainaamisen kustannus) ja E2 on uudelleensijoituskorko (tuottojen uudelleensijoittamisesta saatu korko).

Huomautus: Koska Excelin MIRR-funktio laskee voittojen korkokorkoa, sen tulos voi poiketa huomattavasti IRR- ja XIRR-funktioiden tuloksista.

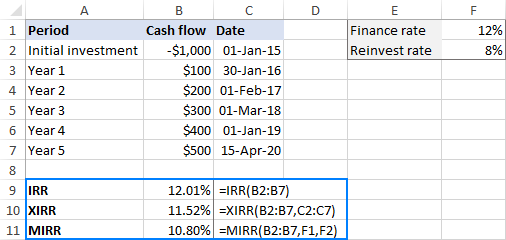

IRR, XIRR ja MIRR - mikä on parempi?

Uskon, että kukaan ei voi antaa yleistä vastausta tähän kysymykseen, koska kaikkien kolmen menetelmän teoreettisesta perustasta, eduista ja haitoista kiistellään edelleen rahoitusalan tutkijoiden keskuudessa. Ehkäpä paras lähestymistapa olisi tehdä kaikki kolme laskelmaa ja vertailla tuloksia:

Yleisesti ottaen katsotaan, että:

- XIRR tarjoaa paremman laskentatarkkuuden kuin IRR, koska siinä otetaan huomioon kassavirtojen tarkat päivämäärät.

- IRR antaa usein liian optimistisen arvion hankkeen kannattavuudesta, kun taas MIRR antaa realistisemman kuvan.

IRR-laskuri - Excel-malli

Jos sinun on tehtävä IRR-laskentaa Excelissä säännöllisesti, sisäisen korkokannan mallin luominen voi helpottaa elämääsi huomattavasti.

Laskurimme sisältää kaikki kolme kaavaa (IRR, XIRR ja MIRR), joten sinun ei tarvitse miettiä, mikä tulos on pätevämpi, vaan voit ottaa ne kaikki huomioon.

- Syötä kassavirrat ja päivämäärät kahteen sarakkeeseen (tässä tapauksessa A ja B).

- Kirjoita rahoituskorko ja uudelleensijoituskorko kahteen erilliseen soluun. Vaihtoehtoisesti voit nimetä nämä myynit. Finance_rate ja Reinvest_rate vastaavasti.

- Luo kaksi dynaamisesti määriteltyä aluetta, joiden nimet ovat Kassavirrat ja Päivämäärät .

Olettaen, että työarkkisi nimi on Sheet1 , ensimmäinen kassavirta (alkuinvestointi) on solussa A2 ja ensimmäisen kassavirran päivämäärä on solussa B2, tee näihin kaavoihin perustuvat nimetyt alueet:

Kassavirrat:

=OFFSET(Sheet1!$A$2,0,0,0,COUNT(Sheet1!$A:$A),1)Päivämäärät:

=OFFSET(Sheet1!$B$2,0,0,0,COUNT(Sheet1!$B:$B),1)Yksityiskohtaiset vaiheet löytyvät kohdasta Dynaamisen nimetyn alueen luominen Excelissä.

- Käytä juuri luomiasi nimiä seuraavien kaavojen argumentteina. Huomaa, että kaavat voidaan syöttää mihin tahansa muuhun sarakkeeseen paitsi sarakkeisiin A ja B, jotka on varattu yksinomaan kassavirroille ja päivämäärille.

=IRR(kassavirrat)=XIRR(Kassavirrat, Päivämäärät)=MIRR(kassavirrat, rahoitusaste, uudelleensijoitusaste)

Valmis! Voit nyt syöttää sarakkeeseen A minkä tahansa määrän kassavirtoja, ja dynaamisen sisäisen korkokannan kaavat lasketaan uudelleen niiden mukaisesti:

Varotoimenpiteenä huolimattomia käyttäjiä vastaan, jotka saattavat unohtaa täyttää kaikki tarvittavat syöttösolut, voit kietoa kaavat IFERROR-funktioon virheiden estämiseksi:

=IFERROR(IRR(Cash_flows), "")

=IFERROR(XIRR(Cash_flows, Dates), "")

=IFERROR(MIRR(Cash_flows, Finance_rate, Reinvest_rate), "")

Muista, että jos Finance_rate- ja/tai Reinvest_rate-solut ovat tyhjiä, Excelin MIRR-funktio olettaa niiden olevan nolla.

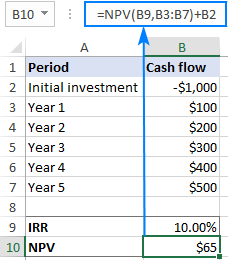

IRR:n tekeminen Excelissä Goal Seek -ohjelman avulla

Excelin IRR-funktio tekee vain 20 iteraatiota saadakseen tuloksen, kun taas XIRR-funktio tekee 100 iteraatiota. Jos näin monen iteraation jälkeen ei löydy tulosta, joka on tarkkuudeltaan 0,00001 %, palautetaan #NUM! -virhe.

Jos haluat IRR-laskennassa enemmän tarkkuutta, voit pakottaa Excelin tekemään yli 32 000 iteraatiota käyttämällä Goal Seek -ominaisuutta, joka on osa What-If Analysis -ohjelmaa.

Tarkoituksena on saada Goal Seek löytämään prosenttikorko, jonka avulla nettonykyarvo on 0. Näin toimitaan:

- Määritä lähdetiedot näin:

- Kirjoita kassavirrat sarakkeeseen (tässä esimerkissä B2:B7).

- Laita odotettu IRR johonkin soluun (B9). Syötetyllä arvolla ei ole merkitystä, sinun on vain "syötettävä" jotain NPV-kaavaan, joten laita mikä tahansa mieleen tuleva prosenttiosuus, esimerkiksi 10 %.

- Kirjoita seuraava nettonykyarvokaava toiseen soluun (B10):

=NPV(B9,B3:B7)+B2

- Aseta solu - viittaus nettonykyarvosoluun (B10).

- Arvostaa - tyyppi 0, joka on Set-solun haluttu arvo.

- Muuttamalla solua - viittaus IRR-soluun (B9).

Kun olet valmis, napsauta OK .

Klikkaa OK hyväksyäksesi uuden arvon tai Peruuta saadaksesi alkuperäisen takaisin.

Samalla tavalla voit käyttää Goal Seek -ominaisuutta XIRR:n määrittämiseen. Ainoa ero on, että sinun on käytettävä XNPV-kaavaa NPV:n sijasta.

Huomautus: Tavoitteen etsimisellä saatu IRR-arvo on seuraava. static Se ei laske uudelleen dynaamisesti kuten kaavat. Jokaisen alkuperäisten tietojen muutoksen jälkeen sinun on toistettava edellä mainitut vaiheet saadaksesi uuden IRR-luvun.

Näin tehdään IRR-laskenta Excelissä. Jos haluat tutustua tarkemmin tässä oppaassa käsiteltyihin kaavoihin, voit ladata alla olevan esimerkkityökirjan. Kiitos lukemisesta ja toivottavasti tapaamme blogissamme ensi viikolla!

Käytännön työkirja ladattavissa

Excel IRR-laskuri - esimerkkejä (.xlsx-tiedosto)