Inhoudsopgave

De tutorial toont hoe u de IRR van een project in Excel kunt berekenen met formules en de functie Goal Seek. U leert ook hoe u een interne rentabiliteitssjabloon kunt maken om alle IRR-berekeningen automatisch uit te voeren.

Wanneer u de interne opbrengstvoet van een voorgestelde investering kent, denkt u misschien dat u alles hebt wat u nodig hebt om de investering te evalueren - hoe groter de IRR, hoe beter. In de praktijk is het niet zo eenvoudig. Microsoft Excel biedt drie verschillende functies om de interne opbrengstvoet te vinden, en een echt begrip van wat u eigenlijk berekent met IRR zal zeer nuttig zijn.

Wat is IRR?

De intern rendement (IRR) is een algemeen gebruikte metriek om de winstgevendheid van een potentiële investering te schatten. Soms wordt het ook aangeduid als contante waarde van de kasstroom van het rendement of economisch rendement .

Technisch gezien is de IRR de discontovoet die de netto contante waarde van alle kasstromen (zowel instroom als uitstroom) van een bepaalde investering gelijk maakt aan nul.

De term "intern" geeft aan dat de IRR alleen rekening houdt met interne factoren; externe factoren zoals inflatie, kapitaalkosten en diverse financiële risico's worden bij de berekening buiten beschouwing gelaten.

Wat blijkt uit de IRR?

Bij kapitaalbudgettering wordt de IRR veel gebruikt om de winstgevendheid van een potentiële investering te evalueren en meerdere projecten te rangschikken. Het algemene principe is zo eenvoudig als dit: hoe hoger het interne rendement, hoe aantrekkelijker het project is.

Bij de raming van een afzonderlijk project vergelijken financieel analisten gewoonlijk de IRR met die van een onderneming. gewogen gemiddelde kapitaalkosten of drempelwaarde In een hypothetische situatie, waarin de IRR het enige criterium is om een beslissing te nemen, wordt een project als een goede investering beschouwd als de IRR hoger is dan de hurdle rate. Als de IRR lager is dan de kapitaalkosten, moet het project worden afgewezen. In de praktijk zijn er veel andere factoren die van invloed zijn op debeslissing, zoals de netto contante waarde (NPV), de terugverdientijd, de absolute rendementswaarde, enz.

IRR-beperkingen

Hoewel de IRR een zeer populaire methode is voor de beoordeling van kapitaalprojecten, heeft zij een aantal inherente gebreken die kunnen leiden tot suboptimale beslissingen. De belangrijkste problemen met de IRR zijn:

- Relatieve maatregel De IRR houdt rekening met percentages maar niet met de absolute waarde, en kan bijgevolg een project met een hoog rendement maar een zeer kleine dollarwaarde bevoordelen. In de praktijk kunnen ondernemingen de voorkeur geven aan een groot project met een lagere IRR boven een klein project met een hogere IRR. In dit opzicht is de NCW een betere maatstaf, omdat deze rekening houdt met het werkelijke bedrag dat met een project wordt gewonnen of verloren.

- Hetzelfde herinvesteringspercentage De IRR gaat ervan uit dat alle door een project gegenereerde kasstromen worden geherinvesteerd tegen een percentage dat gelijk is aan de IRR zelf, wat een zeer onrealistisch scenario is. Dit probleem wordt opgelost door de MIRR, waarmee verschillende financierings- en herinvesteringspercentages kunnen worden gespecificeerd.

- Meerdere resultaten Voor projecten met afwisselend positieve en negatieve kasstromen kan meer dan één IRR worden gevonden. Dit probleem wordt ook opgelost in de MIRR, die is ontworpen om slechts één tarief te produceren.

Ondanks deze tekortkomingen blijft de IRR een belangrijke maatstaf voor kapitaalbudgettering en moet u er op zijn minst een sceptische blik op werpen alvorens een investeringsbeslissing te nemen.

IRR-berekening in Excel

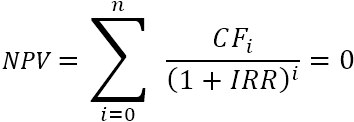

Aangezien het interne rendement de discontovoet is waarbij de netto contante waarde van een bepaalde reeks kasstromen gelijk is aan nul, is de berekening van de IRR gebaseerd op de traditionele NPV-formule:

Als u niet erg vertrouwd bent met de optelnotatie, is de uitgebreide vorm van de IRR-formule misschien gemakkelijker te begrijpen:

Waar:

- CF 0 - de initiële investering (weergegeven door een negatief getal)

- CF 1 , CF 2 ... CF n - kasstromen

- i - het nummer van de periode

- n - perioden totaal

- IRR - intern rendement

De aard van de formule is zodanig dat er geen analytische manier is om de IRR te berekenen. We moeten de "guess and check" benadering gebruiken om hem te vinden. Om het concept van het interne rendement beter te begrijpen, laten we een IRR-berekening uitvoeren op een zeer eenvoudig voorbeeld.

Voorbeeld U investeert nu $1000 en krijgt in de komende 2 jaar $500 en $660 terug. Welke discontovoet maakt de netto contante waarde nul?

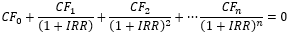

Laten we als eerste gok 8% proberen:

- Nu: PV = -$1.000

- Jaar 1: PV = $500 / (1+0,08)1 = $462,96

- Jaar 2: PV = $660 / (1+0,08)2 = $565,84

Als we die optellen, krijgen we de NPV gelijk aan 28,81 dollar:

Oh, niet eens in de buurt van 0. Misschien kan een betere gok, zeg 10%, dingen veranderen?

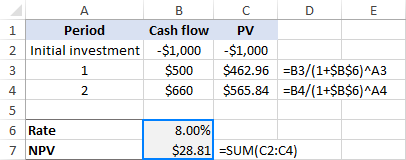

- Nu: PV = -$1.000

- Jaar 1: PV = $500 / (1+0,1)1 = $454,55

- Jaar 2: PV = $660 / (1+0,1)2 = $545,45

- NPV: -1000 + $454,55 + $545,45 = $0,00

Dat is het! Bij een discontovoet van 10% is de NCW precies 0. De IRR voor deze investering is dus 10%:

Zo berekent u de interne rentevoet handmatig. Microsoft Excel, andere softwareprogramma's en diverse online IRR-calculators vertrouwen ook op deze trial and error-methode. Maar in tegenstelling tot mensen kunnen computers zeer snel meerdere iteraties uitvoeren.

Hoe IRR berekenen in Excel met formules

Microsoft Excel biedt 3 functies voor het vinden van het interne rendement:

- IRR - de meest gebruikte functie om het interne rendement te berekenen voor een reeks kasstromen die zich voordoen op regelmatige tijdstippen .

- XIRR - vindt de IRR voor een reeks kasstromen die zich voordoen op onregelmatige tussenpozen Omdat deze functie rekening houdt met de exacte data van de betalingen, biedt zij een grotere nauwkeurigheid bij de berekening.

- MIRR - geeft de gewijzigd intern rendement Dit is een variant van de IRR waarbij zowel de kosten van het lenen als de samengestelde rente op de herinvestering van positieve kasstromen in aanmerking worden genomen.

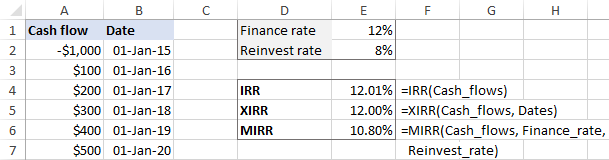

Hieronder vindt u de voorbeelden van al deze functies. Omwille van de consistentie gebruiken we in alle formules dezelfde dataset.

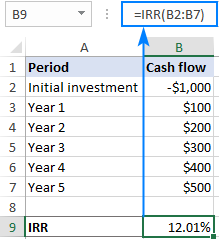

IRR-formule om het interne rendement te berekenen

Stel dat u een investering over 5 jaar overweegt met de kasstromen in B2:B7. Gebruik deze eenvoudige formule om de IRR te berekenen:

=IRR(B2:B7)

Opmerking. Om de IRR-formule correct te laten werken, moet u ervoor zorgen dat uw kasstromen ten minste één negatief (uitstroom) en een positief waarde (instroom), en alle waarden staan op chronologische volgorde .

Zie voor meer informatie de IRR-functie in Excel.

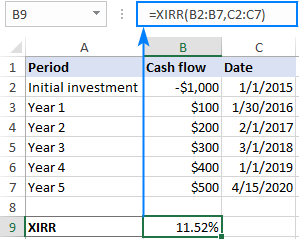

XIRR-formule om de IRR te vinden voor onregelmatige kasstromen

In het geval van kasstromen met ongelijke timing kan het gebruik van de IRR-functie riskant zijn, omdat deze ervan uitgaat dat alle betalingen aan het eind van een periode plaatsvinden en alle perioden gelijk zijn. In dat geval zou XIRR een verstandiger keuze zijn.

Met de kasstromen in B2:B7 en hun data in C2:C7 gaat de formule als volgt:

=XIRR(B2:B7,C2:C7)

Opmerkingen:

- Hoewel de XIRR-functie niet noodzakelijk data in chronologische volgorde vereist, moet de datum van de eerste cashflow (initiële investering) als eerste in de matrix staan.

- De data moeten worden verstrekt als geldige Excel-data Het aanleveren van data in tekstformaat brengt het risico met zich mee dat Excel ze verkeerd interpreteert.

- De Excel XIRR-functie gebruikt een andere formule om tot een resultaat te komen. De XIRR-formule disconteert opeenvolgende betalingen op basis van een jaar van 365 dagen, met als resultaat dat XIRR altijd een op jaarbasis intern rendement.

Zie voor meer details de Excel XIRR-functie.

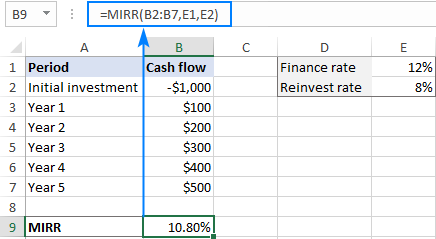

MIRR-formule om de gewijzigde IRR te berekenen

Voor een meer realistische situatie waarin de projectmiddelen worden geherinvesteerd tegen een percentage dat dichter bij de kapitaalkosten van een onderneming ligt, kunt u het gewijzigde interne rendement berekenen met behulp van een MIRR-formule:

=MIRR(B2:B7,E1,E2)

Waarbij B2:B7 kasstromen zijn, E1 de financieringsrente (de kosten van het lenen van het geld) en E2 de herinvesteringsrente (de ontvangen rente op de herinvestering van de winst).

Opmerking: Omdat de MIRR-functie van Excel samengestelde rente op winst berekent, kan het resultaat aanzienlijk verschillen van dat van de IRR- en XIRR-functies.

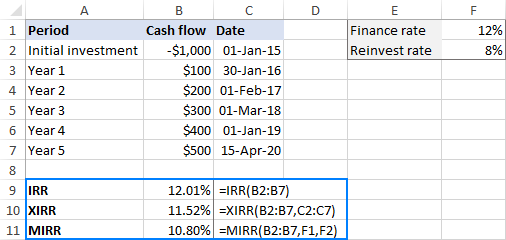

IRR, XIRR en MIRR - wat is beter?

Ik denk dat niemand een algemeen antwoord op deze vraag kan geven, omdat de theoretische basis, de voordelen en de nadelen van de drie methoden nog steeds worden betwist door financiële academici. Misschien is de beste aanpak om alle drie de berekeningen uit te voeren en de resultaten te vergelijken:

In het algemeen wordt aangenomen dat:

- XIRR is nauwkeuriger te berekenen dan IRR omdat het rekening houdt met de exacte data van de kasstromen.

- De IRR geeft vaak een te optimistische inschatting van de rentabiliteit van het project, terwijl de MIRR een realistischer beeld geeft.

IRR-calculator - Excel-sjabloon

Als u regelmatig IRR-berekeningen moet maken in Excel, kan het instellen van een interne-rentemethode uw leven een stuk gemakkelijker maken.

Onze calculator bevat alle drie de formules (IRR, XIRR en MIRR), zodat u zich geen zorgen hoeft te maken welk resultaat het meest geldig is, maar ze allemaal kunt overwegen.

- Voer de kasstromen en data in twee kolommen in (A en B in ons geval).

- Voer de financieringsrente en de herbeleggingsrente in 2 afzonderlijke cellen in. Geef deze verkopen eventueel een naam Finance_rate en Herbeleggingspercentage respectievelijk.

- Maak twee dynamisch gedefinieerde bereiken, genaamd Kasstromen en Data .

Aangenomen dat uw werkblad de naam Blad1 , de eerste geldstroom (initiële investering) staat in cel A2, en de datum van de eerste geldstroom staat in cel B2, maak de genoemde bereiken op basis van deze formules:

Kasstromen:

=OFFSET(Sheet1!$A$2,0,0,COUNT(Sheet1!$A:$A),1)Data:

=OFFSET(Sheet1!$B$2,0,0,COUNT(Sheet1!$B:$B),1)De gedetailleerde stappen vindt u in Hoe maak ik een dynamisch naambereik in Excel?

- Gebruik de namen die u zojuist hebt gemaakt als argumenten voor de volgende formules. Merk op dat de formules kunnen worden ingevoerd in elke andere kolom dan A en B, die uitsluitend zijn gereserveerd voor respectievelijk kasstromen en data.

=IRR(Kasstromen)=XIRR(Kasstromen, Data)=MIRR(Cash_flows, Finance_rate, Reinvest_rate)

U kunt nu een willekeurig aantal kasstromen invoeren in kolom A, en uw dynamische interne rendementsformules worden dienovereenkomstig herberekend:

Als voorzorgsmaatregel tegen onvoorzichtige gebruikers die kunnen vergeten alle vereiste invoercellen in te vullen, kunt u uw formules omwikkelen met de IFERROR-functie om fouten te voorkomen:

=IFERROR(IRR(Cash_flows), "")

=IFERROR(XIRR(Cash_flows, Data), "")

=IFERROR(MIRR(Cash_flows, Finance_rate, Reinvest_rate), "")

Houd er rekening mee dat indien de cellen Finance_rate en/of Reinvest_rate leeg zijn, de Excel MIRR-functie ervan uitgaat dat zij gelijk zijn aan nul.

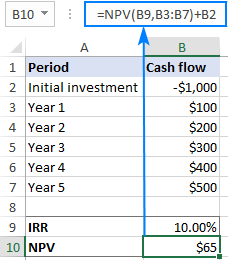

Hoe IRR doen in Excel met Goal Seek

De IRR-functie van Excel voert slechts 20 iteraties uit om tot een percentage te komen en XIRR voert 100 iteraties uit. Indien na dat aantal iteraties geen resultaat wordt gevonden dat nauwkeurig is binnen 0,00001%, wordt een #NUM! foutmelding geretourneerd.

Als u op zoek bent naar meer nauwkeurigheid voor uw IRR-berekening, kunt u Excel dwingen meer dan 32.000 iteraties uit te voeren met behulp van de functie Doelzoeken, die deel uitmaakt van What-If Analysis.

Het idee is om Goal Seek een percentage te laten vinden dat de NCW gelijk maakt aan 0. Hier is hoe:

- Stel de brongegevens zo in:

- Vul de kasstromen in een kolom in (B2:B7 in dit voorbeeld).

- Zet de verwachte IRR in een cel (B9). De waarde die u invoert doet er eigenlijk niet toe, u moet alleen iets "voeden" aan de NCW-formule, dus zet gewoon een willekeurig percentage dat in u opkomt, bijvoorbeeld 10%.

- Voer de volgende NPV-formule in een andere cel (B10) in:

=NPV(B9,B3:B7)+B2

- Cel instellen - de verwijzing naar de NPV-cel (B10).

- Naar waarde - type 0, wat de gewenste waarde is voor de cel Set.

- Door het veranderen van cel - de verwijzing naar de IRR-cel (B9).

Wanneer u klaar bent, klikt u op OK .

Klik op OK om de nieuwe waarde te accepteren of Annuleren om de originele terug te krijgen.

Op soortgelijke wijze kunt u de functie Doelzoeken gebruiken om het XIRR te vinden. Het enige verschil is dat u de formule XNPV moet gebruiken in plaats van NPV.

Opmerking. De IRR-waarde gevonden met Goal Seek is statisch Na elke wijziging in de oorspronkelijke gegevens moet u de bovenstaande stappen herhalen om een nieuwe IRR te krijgen.

Zo berekent u de IRR in Excel. Als u de formules die in deze handleiding worden besproken nader wilt bekijken, kunt u hieronder onze voorbeeldwerkmap downloaden. Ik dank u voor het lezen en hoop u volgende week op onze blog te zien!

Praktijk werkboek om te downloaden

Excel IRR-calculator - voorbeelden (.xlsx-bestand)