Taula de continguts

El tutorial mostra com calcular la TIR d'un projecte a Excel amb fórmules i la funció de recerca d'objectius. També aprendràs a crear una plantilla interna de taxa de retorn per fer tots els càlculs de la TIR automàticament.

Quan coneixeu la taxa interna de rendibilitat d'una inversió proposada, podeu pensar que teniu tot el que necessiteu per avaluar-la: com més gran sigui la TIR, millor. A la pràctica, no és tan senzill. Microsoft Excel ofereix tres funcions diferents per trobar la taxa interna de rendibilitat, i entendre realment el que esteu calculant amb la TIR serà molt útil.

Què és la TIR?

La taxa interna de rendiment (TIR) és una mètrica que s'utilitza habitualment per estimar la rendibilitat d'una inversió potencial. De vegades, també s'anomena taxa de flux d'efectiu descomptat de rendibilitat o taxa de rendibilitat econòmica .

Tècnicament, la TIR és el descompte. taxa que fa que el valor actual net de tots els fluxos d'efectiu (tant entrades com sortides) d'una determinada inversió sigui igual a zero.

El terme "intern" indica que la TIR només té en compte factors interns; factors externs com la inflació, el cost del capital i diversos riscos financers estan exclosos del càlcul.

Què revela la TIR?

En el pressupost de capital, la TIR s'utilitza àmpliament per avaluar la rendibilitat de una inversió prospectiva i classificar múltiples projectes. Ella fórmula XNPV en lloc de VPN.

Nota. El valor de la TIR que es troba amb la cerca d'objectius és estàtic , no es recalcula de manera dinàmica com ho fan les fórmules. Després de cada canvi en les dades originals, haureu de repetir els passos anteriors per obtenir una nova IRR.

Així és com es fa el càlcul de la TIR a Excel. Per veure amb més detall les fórmules que es discuteixen en aquest tutorial, us convidem a descarregar el nostre llibre de treball de mostra a continuació. Us agraeixo la lectura i espero veure-us al nostre bloc la setmana vinent!

Quader de pràctiques per descarregar

Excel IRR Calculator - exemples (fitxer .xlsx)

El principi general és tan senzill com aquest: com més alta sigui la taxa interna de rendibilitat, més atractiu és el projecte.Quan estimen un únic projecte, els analistes financers solen comparar la TIR amb el cost mitjà ponderat d'una empresa. de capital o highle rate , que és la taxa mínima de rendibilitat d'una inversió que l'empresa pot acceptar. En una situació hipotètica, quan la TIR és l'únic criteri per prendre una decisió, un projecte es considera una bona inversió si la seva TIR és superior a la taxa d'obstacles. Si la TIR és inferior al cost del capital, el projecte s'ha de rebutjar. A la pràctica, hi ha molts altres factors que influeixen en la decisió, com ara el valor actual net (VAN), el període de recuperació, el valor de retorn absolut, etc.

Limitacions de la TIR

Tot i que la TIR és Un mètode molt popular per avaluar projectes de capital, té una sèrie de defectes inherents que poden conduir a decisions subòptimes. Els principals problemes amb la TIR són:

- Mesura relativa . La TIR considera el percentatge però no el valor absolut, com a resultat, pot afavorir un projecte amb una alta taxa de rendibilitat però un valor en dòlars molt petit. A la pràctica, les empreses poden preferir un projecte gran amb una TIR més baixa que un de petit amb una TIR més alta. En aquest sentit, el VAN és una mètrica millor perquè considera l'import real guanyat o perdut en emprendre un projecte.

- La mateixa reinversió.taxa . La TIR suposa que tots els fluxos d'efectiu generats per un projecte es reinverteixen a una taxa igual a la pròpia TIR, la qual cosa és un escenari molt poc realista. Aquest problema es resol amb MIRR que permet especificar diferents tipus de finançament i reinversió.

- Múltiples resultats . Per als projectes amb fluxos d'efectiu alternatius positius i negatius, es pot trobar més d'una TIR. El problema també es resol a MIRR, que està dissenyat per produir només una taxa.

Malgrat aquestes deficiències, la TIR continua sent una mesura important del pressupost de capital i, com a mínim, hauríeu d'emetre una mirada escèptica abans de prendre una decisió d'inversió.

Càlcul de la TIR a Excel

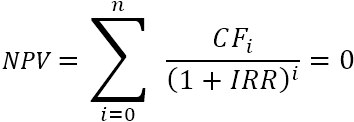

Com que la taxa interna de rendibilitat és la taxa de descompte a la qual el valor actual net d'una sèrie determinada de fluxos d'efectiu és igual a zero, el càlcul de la TIR es basa en la fórmula tradicional del NPV:

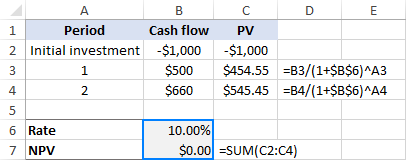

Si no estàs molt familiaritzat amb la notació de suma, la forma estesa de la fórmula de la TIR pot ser que sigui més fàcil d'entendre:

On:

- CF 0 - la inversió inicial (representada per un nombre negatiu )

- CF 1 , CF 2 … CF n - fluxos d'efectiu

- i - el número del període

- n - períodes totals

- TIR - taxa interna de rendibilitat

La naturalesa de la fórmula és tal que no hi ha cap manera analítica de calcular la TIR. Hem d'utilitzar "endevina icheck" per trobar-lo. Per entendre millor el concepte de la taxa interna de rendibilitat, fem un càlcul de la TIR amb un exemple molt senzill.

Exemple : inverteix 1.000 dòlars ara i aconsegueix tornar 500 $ i 660 $ en els propers 2 anys. Quina taxa de descompte fa que el valor actual net sigui zero?

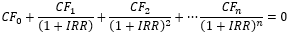

Com a primera conjectura, provem la taxa del 8%:

- Ara: PV = -1.000 $

- Any 1: PV = 500 $ / (1+0,08)1 = 462,96 $

- Any 2: VP = 660 $ / (1+0,08)2 = 565,84 $

Sumar-los, obtenim el VAN igual a 28,81 $:

Oh, ni tan sols a prop de 0. Potser una estimació millor, per exemple 10%, pots canviar les coses?

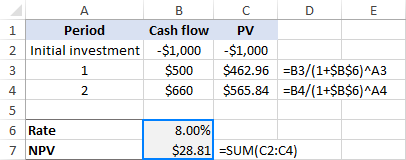

- Ara: PV = -1.000 $

- Any 1: PV = 500 $ / (1+0,1)1 = 454,55 $

- Any 2: PV = 660 $ / (1+0,1)2 = 545,45 $

- VAN: -1000 + 454,55 $ + 545,45 $ = 0,00 $

Això està! Amb una taxa de descompte del 10%, el VAN és exactament 0. Per tant, la TIR d'aquesta inversió és del 10%:

Així és com es calcula manualment la taxa interna de rendibilitat. Microsoft Excel, altres programes de programari i diverses calculadores de TIR en línia també es basen en aquest mètode d'assaig i error. Però a diferència dels humans, els ordinadors poden fer múltiples iteracions molt ràpidament.

Com calcular la TIR a Excel amb fórmules

Microsoft Excel ofereix 3 funcions per trobar la taxa interna de rendiment:

- IRR : la funció més utilitzada per calcular la taxa interna de rendibilitat d'una sèrie de fluxos d'efectiuque es produeixen a intervals regulars .

- XIRR : troba la TIR per a una sèrie de fluxos d'efectiu que es produeixen a intervals irregulars . Com que té en compte les dates exactes dels pagaments, aquesta funció proporciona una millor precisió de càlcul.

- MIRR : retorna la taxa interna de rendiment modificada , que és una variant de la TIR que considera tant el cost de l'endeutament com l'interès compost rebut per la reinversió de fluxos d'efectiu positius.

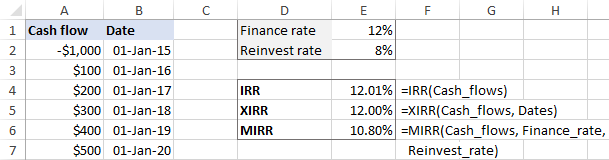

A continuació trobareu els exemples de totes aquestes funcions. Per motius de coherència, utilitzarem el mateix conjunt de dades en totes les fórmules.

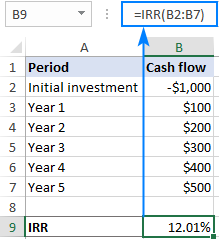

Fórmula TIR per calcular la taxa interna de rendibilitat

Suposem que estàs considerant una inversió de 5 anys amb la fluxos d'efectiu a B2:B7. Per calcular la TIR, utilitzeu aquesta fórmula senzilla:

=IRR(B2:B7)

Nota. Perquè la fórmula de la TIR funcioni correctament, assegureu-vos que els vostres fluxos d'efectiu tinguin almenys un valor negatiu (sortida) i un valor positiu (entrada) i que tots els valors estiguin llistats a ordre cronològic .

Per obtenir més informació, consulteu la funció TIR d'Excel.

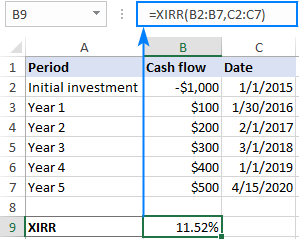

Fórmula XIRR per trobar la TIR per a fluxos d'efectiu irregulars

En cas de fluxos d'efectiu amb un calendari desigual, es pot utilitzar la funció TIR arriscat, ja que suposa que tots els pagaments es produeixen al final d'un període i tots els períodes de temps són iguals. En aquest cas, XIRR seria més saviopció.

Amb els fluxos d'efectiu a B2:B7 i les seves dates a C2:C7, la fórmula seria la següent:

=XIRR(B2:B7,C2:C7)

Notes:

- Tot i que la funció XIRR no requereix necessàriament dates en ordre cronològic, la data del primer flux d'efectiu (inversió inicial) hauria de ser la primera a la matriu.

- Les dates s'han de proporcionar com a dates Excel vàlides ; subministrar dates en format de text fa que Excel corre el risc d'interpretar-les erròniament.

- La funció Excel XIRR utilitza una fórmula diferent per arribar a un resultat. La fórmula XIRR descompta els pagaments posteriors basats en un any de 365 dies, com a resultat, XIRR sempre retorna una taxa interna de rendiment anualitzada .

Per obtenir més informació, consulteu la Funció XIRR d'Excel.

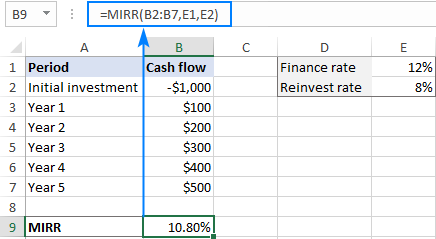

Fórmula MIRR per calcular la TIR modificada

Per gestionar una situació més realista quan els fons del projecte es reinverteixen a un ritme més proper al cost de capital d'una empresa, podeu calcular la taxa interna de rendibilitat modificada mitjançant una fórmula MIRR:

=MIRR(B2:B7,E1,E2)

On B2:B7 són fluxos d'efectiu, E1 és la taxa financera (el cost de demanar diners en préstec) i E2 és el taxa de reinversió (l'interès rebut per la reinversió dels guanys).

Nota. Com que la funció MIRR d'Excel calcula l'interès compost dels beneficis, el seu resultat pot ser substancialment diferent dels de les funcions IRR i XIRR.

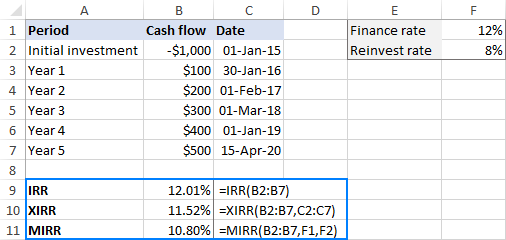

IRR, XIRR i MIRR, que ésmillor?

Crec que ningú pot donar una resposta genèrica a aquesta pregunta perquè la base teòrica, els avantatges i els inconvenients dels tres mètodes encara es discuteixen entre els acadèmics de finances. Potser, el millor enfocament seria fer els tres càlculs i comparar els resultats:

En general, es considera que:

- XIRR proporciona millor precisió de càlcul que la TIR perquè té en compte les dates exactes dels fluxos d'efectiu.

- La TIR sovint ofereix una avaluació excessivament optimista de la rendibilitat del projecte, mentre que la MIRR ofereix una imatge més realista.

Calculadora IRR - Plantilla d'Excel

Si necessiteu fer càlculs de TIR a Excel de manera regular, configurar una plantilla interna de taxa de retorn us pot facilitar molt la vida.

El nostre La calculadora inclourà les tres fórmules (IRR, XIRR i MIRR) de manera que no us haureu de preocupar de quin resultat és més vàlid, però podríeu considerar-les totes.

- Introduïu els fluxos d'efectiu i les dates a dues columnes (A i B en el nostre cas).

- Introduïu la taxa financera i la taxa de reinversió en 2 cel·les separades. Opcionalment, anomeneu aquestes vendes Taxa_finançada i Taxa_de_reinversió , respectivament.

- Creeu dos intervals definits dinàmics, anomenats Flux_de_efectiu i Dates .

Suposant que el vostre full de treball es diu Full1 , el primer flux d'efectiu (inversió inicial) es troba a la cel·la A2 i la data del primer efectiuel flux es troba a la cel·la B2, feu que els intervals amb nom es basen en aquestes fórmules:

Cash_flows:

=OFFSET(Sheet1!$A$2,0,0,COUNT(Sheet1!$A:$A),1)Dates:

=OFFSET(Sheet1!$B$2,0,0,COUNT(Sheet1!$B:$B),1)Els passos detallats es poden trobar a Com crear un rang amb nom dinàmic a Excel.

- Utilitzeu els noms que acabeu de crear com a arguments de les fórmules següents. Tingueu en compte que les fórmules es poden introduir en qualsevol columna que no sigui A i B, que es reserven exclusivament per a fluxos d'efectiu i dates, respectivament.

=IRR(Cash_flows)=XIRR(Cash_flows, Dates)=MIRR(Cash_flows, Finance_rate, Reinvest_rate)

Fet! Ara podeu introduir qualsevol nombre de fluxos d'efectiu a la columna A i les vostres fórmules dinàmiques de taxa interna de rendiment es tornaran a calcular en conseqüència:

Com a mesura de precaució contra usuaris descuidats que s'oblidin de fer-ho. ompliu totes les cel·les d'entrada necessàries, podeu embolicar les vostres fórmules a la funció IFERROR per evitar errors:

=IFERROR(IRR(Cash_flows), "")

=IFERROR(XIRR(Cash_flows, Dates), "")

=IFERROR(MIRR(Cash_flows, Finance_rate, Reinvest_rate), "")

Si us plau, mantingueu-lo. Tingueu en compte que si les cel·les Finance_rate i/o Reinvest_rate estan en blanc, la funció MIRR d'Excel assumeix que són iguals a zero.

Com fer la TIR a Excel amb la recerca d'objectius

Només la funció TIR d'Excel realitza 20 iteracions per arribar a un ritme i XIRR realitza 100 iteracions. Si després de tantes iteracions no es troba un resultat amb una precisió del 0,00001%, un #NUM! es retorna l'error.

Si busqueu més precisió per al vostre càlcul de la TIR, podeu forçar Excel a fer més de 32.000 iteracions mitjançant la funció de recerca d'objectius, que forma part deAnàlisi de què passa si.

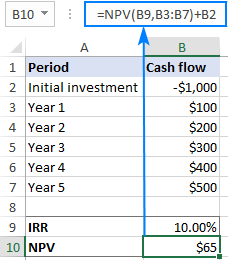

La idea és aconseguir que la cerca d'objectius trobi un percentatge que faci que el VAN sigui igual a 0. A continuació us indiquem com:

- Configureu les dades d'origen en aquest manera:

- Introduïu els fluxos d'efectiu en una columna (B2:B7 en aquest exemple).

- Introduïu la TIR esperada en alguna cel·la (B9). En realitat, el valor que introduïu no importa, només cal que "alimenteu" alguna cosa a la fórmula del VAN, així que poseu qualsevol percentatge que us vingui al cap, per exemple, el 10%.

- Introduïu la següent fórmula de VPN en una altra cel·la (B10):

=NPV(B9,B3:B7)+B2

- Estableix cel·la : la referència a la cel·la NPV (B10).

- Al valor : escriviu 0, que és el valor desitjat per a la cel·la Set.

- En canviar la cel·la : la referència a la cel·la IRR (B9).

Quan hagis acabat, fes clic a D'acord .

Feu clic a D'acord per acceptar el valor nou o a Cancel·la per recuperar l'original.

A d'una manera similar, podeu utilitzar la funció de recerca d'objectius per trobar XIRR. L'única diferència és que haureu d'utilitzar