สารบัญ

บทช่วยสอนแสดงวิธีคำนวณ IRR ของโครงการใน Excel ด้วยสูตรและคุณลักษณะการค้นหาเป้าหมาย คุณจะได้เรียนรู้วิธีสร้างเทมเพลตอัตราผลตอบแทนภายในเพื่อทำการคำนวณ IRR ทั้งหมดโดยอัตโนมัติ

เมื่อคุณทราบอัตราผลตอบแทนภายในของการลงทุนที่เสนอ คุณอาจคิดว่าคุณมีทุกอย่างที่จำเป็นในการประเมิน - ยิ่ง IRR มากเท่าไหร่ก็ยิ่งดีเท่านั้น ในทางปฏิบัติมันไม่ง่ายอย่างนั้น Microsoft Excel มีฟังก์ชันที่แตกต่างกันสามฟังก์ชันในการค้นหาอัตราผลตอบแทนภายใน และการทำความเข้าใจอย่างแท้จริงว่าคุณกำลังคำนวณอะไรด้วย IRR จะเป็นประโยชน์อย่างมาก

IRR คืออะไร

อัตราผลตอบแทนภายใน (IRR) เป็นเมตริกที่ใช้กันทั่วไปในการประเมินความสามารถในการทำกำไรของการลงทุนที่มีศักยภาพ บางครั้งก็เรียกว่า อัตราคิดลดกระแสเงินสด ของผลตอบแทน หรือ อัตราผลตอบแทนทางเศรษฐกิจ

ในทางเทคนิค IRR คือส่วนลด อัตราที่ทำให้มูลค่าปัจจุบันสุทธิของกระแสเงินสดทั้งหมด (ทั้งไหลเข้าและออก) จากการลงทุนมีค่าเท่ากับศูนย์

คำว่า "ภายใน" ระบุว่า IRR คำนึงถึงปัจจัยภายในเท่านั้น ปัจจัยภายนอก เช่น เงินเฟ้อ ต้นทุนของเงินทุน และความเสี่ยงทางการเงินต่างๆ จะไม่รวมอยู่ในการคำนวณ

IRR เปิดเผยอะไร

ในการจัดทำงบประมาณทุน IRR ถูกใช้อย่างกว้างขวางเพื่อประเมินความสามารถในการทำกำไรของ การลงทุนที่คาดหวังและจัดอันดับหลายโครงการ เดอะสูตร XNPV แทน NPV

หมายเหตุ ค่า IRR ที่พบใน Goal Seek เป็น คงที่ ซึ่งจะไม่คำนวณใหม่แบบไดนามิกเหมือนสูตร หลังจากการเปลี่ยนแปลงข้อมูลเดิมแต่ละครั้ง คุณจะต้องทำตามขั้นตอนข้างต้นซ้ำเพื่อรับ IRR ใหม่

นั่นคือวิธีการคำนวณ IRR ใน Excel หากต้องการดูสูตรที่กล่าวถึงในบทช่วยสอนนี้อย่างละเอียดยิ่งขึ้น คุณสามารถดาวน์โหลดสมุดงานตัวอย่างด้านล่าง ฉันขอขอบคุณสำหรับการอ่านและหวังว่าจะได้พบคุณในบล็อกของเราในสัปดาห์หน้า!

สมุดงานแบบฝึกหัดสำหรับการดาวน์โหลด

เครื่องคำนวณ Excel IRR - ตัวอย่าง (ไฟล์ .xlsx)

หลักการทั่วไปง่ายๆ ดังนี้ ยิ่งอัตราผลตอบแทนภายในสูง โครงการก็ยิ่งน่าสนใจเมื่อประมาณการโครงการเดียว นักวิเคราะห์การเงินมักเปรียบเทียบ IRR กับ ต้นทุนถัวเฉลี่ยถ่วงน้ำหนักของบริษัท ของทุน หรือ อัตราอุปสรรค์ ซึ่งเป็นอัตราผลตอบแทนขั้นต่ำจากการลงทุนที่บริษัทยอมรับได้ ในสถานการณ์สมมติ เมื่อ IRR เป็นเกณฑ์เดียวสำหรับการตัดสินใจ โครงการจะถือว่าเป็นการลงทุนที่ดีหาก IRR นั้นมากกว่าอัตราอุปสรรค์ หาก IRR ต่ำกว่าราคาทุน โครงการควรถูกปฏิเสธ ในทางปฏิบัติ มีปัจจัยอื่นๆ มากมายที่มีอิทธิพลต่อการตัดสินใจ เช่น มูลค่าปัจจุบันสุทธิ (NPV), ระยะเวลาคืนทุน, มูลค่าผลตอบแทนสัมบูรณ์ เป็นต้น

ข้อจำกัดของ IRR

แม้ว่า IRR จะเป็น เป็นวิธีที่ได้รับความนิยมอย่างมากในการประเมินโครงการทุน แต่ก็มีข้อบกพร่องหลายประการที่อาจนำไปสู่การตัดสินใจที่ไม่เหมาะสม ปัญหาหลักของ IRR คือ:

- มาตรการสัมพัทธ์ IRR พิจารณาเป็นเปอร์เซ็นต์ แต่ไม่ใช่ค่าสัมบูรณ์ ด้วยเหตุนี้ จึงสนับสนุนโครงการที่มีอัตราผลตอบแทนสูงแต่มูลค่าเงินดอลลาร์น้อยมาก ในทางปฏิบัติ บริษัทต่างๆ อาจชอบโครงการขนาดใหญ่ที่มี IRR ต่ำกว่ามากกว่าโครงการขนาดเล็กที่มี IRR สูงกว่า ในแง่นี้ NPV เป็นเมตริกที่ดีกว่าเพราะพิจารณาจากจำนวนเงินจริงที่ได้รับหรือสูญเสียจากการดำเนินโครงการ

- การลงทุนซ้ำแบบเดียวกันอัตรา . IRR จะถือว่ากระแสเงินสดทั้งหมดที่เกิดจากโครงการถูกนำไปลงทุนใหม่ในอัตราที่เท่ากับ IRR เอง ซึ่งเป็นสถานการณ์ที่ไม่สมจริงอย่างมาก ปัญหานี้แก้ไขได้ด้วย MIRR ที่อนุญาตให้ระบุการเงินและอัตราการลงทุนซ้ำที่แตกต่างกัน

- ผลลัพธ์หลายรายการ สำหรับโครงการที่มีกระแสเงินสดเป็นบวกและลบสลับกัน สามารถหา IRR มากกว่าหนึ่งรายการได้ ปัญหานี้ได้รับการแก้ไขใน MIRR ซึ่งออกแบบมาเพื่อสร้างเพียงอัตราเดียวเท่านั้น

แม้จะมีข้อบกพร่องเหล่านี้ IRR ยังคงเป็นตัวชี้วัดที่สำคัญของการจัดทำงบประมาณทุน และอย่างน้อยที่สุด คุณควรส่ง ดูอย่างสงสัยก่อนตัดสินใจลงทุน

การคำนวณ IRR ใน Excel

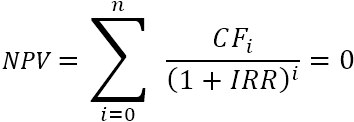

เนื่องจากอัตราผลตอบแทนภายในคืออัตราคิดลดที่มูลค่าปัจจุบันสุทธิของชุดกระแสเงินสดที่กำหนด เท่ากับศูนย์ การคำนวณ IRR จะยึดตามสูตร NPV แบบดั้งเดิม:

หากคุณไม่คุ้นเคยกับสัญลักษณ์ผลรวม รูปแบบเพิ่มเติมของสูตร IRR อาจ เข้าใจง่ายขึ้น:

ที่ไหน:

- CF 0 - เงินลงทุนเริ่มต้น (แสดงด้วยจำนวนลบ )

- CF 1 , CF 2 … CF n - กระแสเงินสด

- i - หมายเลขงวด

- n - รวมระยะเวลา

- IRR - อัตราผลตอบแทนภายใน

ลักษณะของสูตรนั้นไม่มีวิธีวิเคราะห์ในการคำนวณ IRR เราต้องใช้ "เดาและวิธีตรวจสอบ" เพื่อค้นหา เพื่อให้เข้าใจแนวคิดของอัตราผลตอบแทนภายในได้ดีขึ้น ลองคำนวณ IRR ด้วยตัวอย่างง่ายๆ กัน

ตัวอย่าง : คุณลงทุน $1,000 ตอนนี้และรับ ย้อนกลับ $500 และ $660 ในอีก 2 ปีข้างหน้า อัตราคิดลดใดที่ทำให้มูลค่าปัจจุบันสุทธิเป็นศูนย์

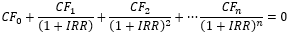

ตามที่เราเดาในครั้งแรก ลองใช้อัตรา 8%:

- ตอนนี้: PV = -$1,000

- ปีที่ 1: PV = $500 / (1+0.08)1 = $462.96

- ปีที่ 2: PV = $660 / (1+0.08)2 = $565.84

เมื่อบวกกัน เราจะได้ NPV เท่ากับ $28.81:

โอ้ ไม่ถึงกับใกล้ 0 เลย อาจจะเป็นการเดาที่ดีกว่านี้ก็ได้นะ 10% เปลี่ยนอะไรได้บ้าง

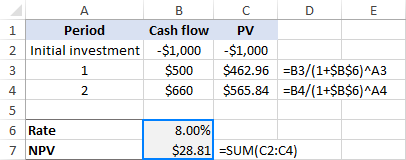

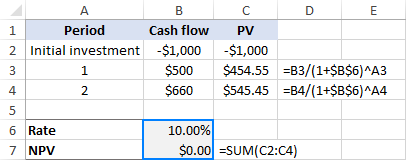

- ตอนนี้: PV = -$1,000

- ปีที่ 1: PV = $500 / (1+0.1)1 = $454.55

- ปี 2: PV = $660 / (1+0.1)2 = $545.45

- NPV: -1000 + $454.55 + $545.45 = $0.00

แค่นั้น! ที่อัตราคิดลด 10% NPV เท่ากับ 0 ดังนั้น IRR สำหรับการลงทุนนี้คือ 10%:

นั่นคือวิธีที่คุณคำนวณอัตราผลตอบแทนภายในด้วยตนเอง Microsoft Excel โปรแกรมซอฟต์แวร์อื่นๆ และเครื่องคำนวณ IRR ออนไลน์ต่างๆ ก็ใช้วิธีลองผิดลองถูกเช่นกัน แต่ต่างจากมนุษย์ตรงที่คอมพิวเตอร์สามารถทำซ้ำหลายๆ รอบได้อย่างรวดเร็ว

วิธีคำนวณ IRR ใน Excel ด้วยสูตร

Microsoft Excel มีฟังก์ชัน 3 รายการสำหรับค้นหาอัตราผลตอบแทนภายใน:

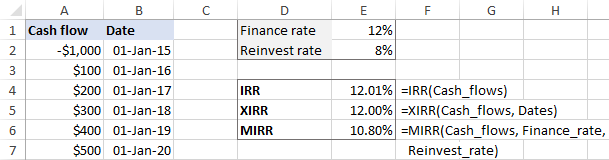

<4ด้านล่าง คุณจะพบตัวอย่างฟังก์ชันทั้งหมดเหล่านี้ เพื่อความสอดคล้องกัน เราจะใช้ชุดข้อมูลเดียวกันในทุกสูตร

สูตร IRR เพื่อคำนวณอัตราผลตอบแทนภายใน

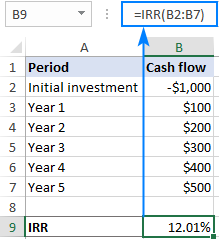

สมมติว่าคุณกำลังพิจารณาการลงทุน 5 ปีกับ กระแสเงินสดใน B2:B7 หากต้องการคำนวณ IRR ให้ใช้สูตรง่ายๆ นี้:

=IRR(B2:B7)

หมายเหตุ เพื่อให้สูตร IRR ทำงานได้อย่างถูกต้อง โปรดตรวจสอบให้แน่ใจว่ากระแสเงินสดของคุณมีค่า ลบ (ไหลออก) อย่างน้อยหนึ่งค่า และมีค่า เป็นบวก อย่างน้อยหนึ่งค่า (ไหลเข้า) และค่าทั้งหมดแสดงอยู่ในรายการ ลำดับเหตุการณ์ .

สำหรับข้อมูลเพิ่มเติม โปรดดูฟังก์ชัน IRR ของ Excel

สูตร XIRR เพื่อหา IRR สำหรับกระแสเงินสดที่ไม่สม่ำเสมอ

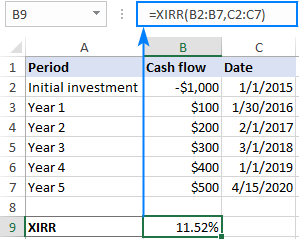

ในกรณีกระแสเงินสดที่มีระยะเวลาไม่เท่ากัน สามารถใช้ฟังก์ชัน IRR ได้ มีความเสี่ยงเนื่องจากถือว่าการชำระเงินทั้งหมดเกิดขึ้นเมื่อสิ้นงวดและระยะเวลาเท่ากันทั้งหมด ในกรณีนี้ XIRR จะฉลาดกว่าตัวเลือก

ด้วยกระแสเงินสดใน B2:B7 และวันที่ใน C2:C7 สูตรจะเป็นดังนี้:

=XIRR(B2:B7,C2:C7)

หมายเหตุ:

- แม้ว่าฟังก์ชัน XIRR ไม่จำเป็นต้องระบุวันที่ตามลำดับเวลา แต่วันที่ของกระแสเงินสดแรก (การลงทุนเริ่มต้น) ควรเป็นวันที่แรกในอาร์เรย์

- วันที่ต้องระบุเป็น วันที่ Excel ที่ถูกต้อง ; การให้วันที่ในรูปแบบข้อความทำให้ Excel เสี่ยงต่อการตีความผิด

- ฟังก์ชัน Excel XIRR ใช้สูตรอื่นเพื่อให้ได้ผลลัพธ์ สูตร XIRR ลดราคาการชำระเงินครั้งต่อไปตามปี 365 วัน ดังนั้น XIRR จึงส่งคืนอัตราผลตอบแทนภายใน รายปี เสมอ

สำหรับรายละเอียดเพิ่มเติม โปรดดู ฟังก์ชัน XIRR ของ Excel

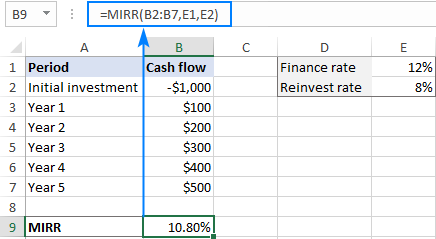

สูตร MIRR เพื่อคำนวณ IRR ที่แก้ไขแล้ว

เพื่อจัดการกับสถานการณ์ที่สมจริงยิ่งขึ้นเมื่อเงินทุนโครงการถูกนำไปลงทุนใหม่ในอัตราที่ใกล้เคียงกับต้นทุนเงินทุนของบริษัท คุณสามารถคำนวณ อัตราผลตอบแทนภายในที่แก้ไขโดยใช้สูตร MIRR:

=MIRR(B2:B7,E1,E2)

โดยที่ B2:B7 คือกระแสเงินสด E1 คืออัตราดอกเบี้ยทางการเงิน (ต้นทุนการกู้ยืมเงิน) และ E2 คือ อัตราการลงทุนซ้ำ (ดอกเบี้ยที่ได้รับจากการลงทุนซ้ำของรายได้)

หมายเหตุ เนื่องจากฟังก์ชัน MIRR ของ Excel คำนวณดอกเบี้ยทบต้นจากกำไร ผลลัพธ์จึงอาจแตกต่างจากฟังก์ชัน IRR และ XIRR อย่างมาก

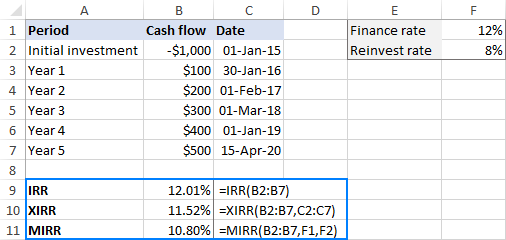

IRR, XIRR และ MIRR - ซึ่งก็คือดีกว่าไหม

ฉันเชื่อว่าไม่มีใครสามารถให้คำตอบทั่วไปสำหรับคำถามนี้ได้ เนื่องจากพื้นฐานทางทฤษฎี ข้อดีและข้อเสียของทั้งสามวิธียังคงเป็นที่ถกเถียงกันในหมู่นักวิชาการด้านการเงิน บางที วิธีที่ดีที่สุดคือการคำนวณทั้งสามรายการและเปรียบเทียบผลลัพธ์:

โดยทั่วไปถือว่า:

- XIRR ให้ ความแม่นยำในการคำนวณดีกว่า IRR เนื่องจากคำนึงถึงวันที่แน่นอนของกระแสเงินสด

- IRR มักจะให้การประเมินความสามารถในการทำกำไรของโครงการในแง่ดีเกินควร ในขณะที่ MIRR ให้ภาพที่สมจริงมากกว่า

เครื่องคิดเลข IRR - เทมเพลต Excel

หากคุณต้องการคำนวณ IRR ใน Excel เป็นประจำ การตั้งค่าเทมเพลตอัตราผลตอบแทนภายในจะทำให้ชีวิตของคุณง่ายขึ้นมาก

ของเรา เครื่องคิดเลขจะรวมทั้งสามสูตร (IRR, XIRR และ MIRR) ดังนั้นคุณจึงไม่ต้องกังวลว่าผลลัพธ์ใดจะถูกต้องมากกว่า แต่สามารถพิจารณาได้ทั้งหมด

- ป้อนกระแสเงินสดและวันที่ใน สองคอลัมน์ (ในกรณีของเราคือ A และ B)

- ป้อนอัตราการเงินและอัตราการลงทุนซ้ำใน 2 เซลล์แยกกัน หรือตั้งชื่อการขายเหล่านี้ Finance_rate และ Reinvest_rate ตามลำดับ

- สร้างช่วงที่กำหนดแบบไดนามิกสองช่วง ชื่อ Cash_flows และ วันที่ .

สมมติว่าแผ่นงานของคุณชื่อ แผ่นที่ 1 กระแสเงินสดแรก (การลงทุนเริ่มต้น) จะอยู่ในเซลล์ A2 และวันที่ของเงินสดก้อนแรกโฟลว์อยู่ในเซลล์ B2 ให้ตั้งชื่อช่วงที่ขึ้นอยู่กับสูตรเหล่านี้:

กระแสเงินสด:

=OFFSET(Sheet1!$A$2,0,0,COUNT(Sheet1!$A:$A),1)วันที่:

=OFFSET(Sheet1!$B$2,0,0,COUNT(Sheet1!$B:$B),1)ดูขั้นตอนโดยละเอียดได้ในวิธีสร้างช่วงชื่อไดนามิกใน Excel

- ใช้ชื่อที่คุณเพิ่งสร้างเป็นอาร์กิวเมนต์ของสูตรต่อไปนี้ โปรดทราบว่าสามารถป้อนสูตรในคอลัมน์ใดก็ได้นอกเหนือจาก A และ B ซึ่งสงวนไว้เฉพาะสำหรับกระแสเงินสดและวันที่ตามลำดับ

=IRR(Cash_flows)=XIRR(Cash_flows, Dates)=MIRR(Cash_flows, Finance_rate, Reinvest_rate)

เสร็จแล้ว! ตอนนี้คุณสามารถป้อนกระแสเงินสดเป็นจำนวนเท่าใดก็ได้ในคอลัมน์ A และสูตรอัตราผลตอบแทนภายในแบบไดนามิกของคุณจะคำนวณใหม่ตามลำดับ:

เพื่อเป็นการป้องกันผู้ใช้ที่ประมาทที่อาจลืม กรอกเซลล์อินพุตที่จำเป็นทั้งหมด คุณสามารถรวมสูตรของคุณในฟังก์ชัน IFERROR เพื่อป้องกันข้อผิดพลาด:

=IFERROR(IRR(Cash_flows), "")

=IFERROR(XIRR(Cash_flows, Dates), "")

=IFERROR(MIRR(Cash_flows, Finance_rate, Reinvest_rate), "")

โปรดเก็บไว้ใน โปรดทราบว่าหากเซลล์ Finance_rate และ/หรือ Reinvest_rate ว่างเปล่า ฟังก์ชัน MIRR ของ Excel จะถือว่ามีค่าเท่ากับศูนย์

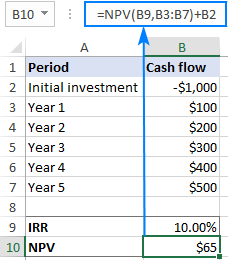

วิธีทำ IRR ใน Excel ด้วย Goal Seek

เฉพาะฟังก์ชัน IRR ของ Excel เท่านั้น ดำเนินการวนซ้ำ 20 ครั้งเพื่อให้ได้อัตราและ XIRR ดำเนินการซ้ำ 100 ครั้ง หากหลังจากนั้นไม่พบผลลัพธ์ที่แม่นยำภายใน 0.00001% ซ้ำ #NUM! ข้อผิดพลาดจะถูกส่งกลับ

หากคุณกำลังมองหาความแม่นยำมากขึ้นสำหรับการคำนวณ IRR ของคุณ คุณสามารถบังคับให้ Excel ทำซ้ำมากกว่า 32,000 ครั้งได้โดยใช้คุณลักษณะ Goal Seek ซึ่งเป็นส่วนหนึ่งของการวิเคราะห์แบบ What-If

แนวคิดคือการให้ Goal Seek ค้นหาอัตราเปอร์เซ็นต์ที่ทำให้ NPV เท่ากับ 0 โดยมีวิธีการดังนี้:

- ตั้งค่าแหล่งข้อมูลในส่วนนี้ วิธี:

- ป้อนกระแสเงินสดในคอลัมน์ (B2:B7 ในตัวอย่างนี้)

- ใส่ IRR ที่คาดหวังในบางเซลล์ (B9) ค่าที่คุณป้อนนั้นไม่สำคัญจริง ๆ คุณเพียงแค่ต้อง "ป้อน" บางอย่างให้กับสูตร NPV ดังนั้นเพียงแค่ใส่เปอร์เซ็นต์ที่นึกออก เช่น 10%

- ป้อนสูตร NPV ต่อไปนี้ในเซลล์อื่น (B10):

=NPV(B9,B3:B7)+B2

- ตั้งค่าเซลล์ - การอ้างอิงไปยังเซลล์ NPV (B10)

- หากต้องการค่า – พิมพ์ 0 ซึ่งเป็นค่าที่ต้องการสำหรับเซลล์ Set

- โดยการเปลี่ยนเซลล์ - การอ้างอิงไปยังเซลล์ IRR (B9) <5

เมื่อเสร็จแล้ว คลิก ตกลง .

คลิก ตกลง เพื่อยอมรับค่าใหม่หรือ ยกเลิก เพื่อกลับค่าเดิม

ใน ในทำนองเดียวกัน คุณสามารถใช้ฟีเจอร์ Goal Seek เพื่อค้นหา XIRR ข้อแตกต่างเพียงอย่างเดียวคือคุณจะต้องใช้