Satura rādītājs

Šajā pamācībā ir parādīts, kā aprēķināt projekta IRR programmā Excel, izmantojot formulas un funkciju Goal Seek. Jūs uzzināsiet arī, kā izveidot iekšējās atdeves likmes veidni, lai visus IRR aprēķinus veiktu automātiski.

Kad zināt ierosinātā ieguldījuma iekšējo atdeves likmi, var šķist, ka jums ir viss, kas nepieciešams, lai to novērtētu - jo lielāka IRR, jo labāk. Praksē tas nav tik vienkārši. Microsoft Excel piedāvā trīs dažādas funkcijas, lai atrastu iekšējo atdeves likmi, un patiesa izpratne par to, ko jūs patiesībā aprēķināt ar IRR, būs ļoti noderīga.

Kas ir IRR?

Portāls iekšējā peļņas norma (IRR) ir plaši izmantots rādītājs, lai novērtētu potenciālā ieguldījuma rentabilitāti. Dažkārt to dēvē arī par IRR. diskontētās naudas plūsmas likme atdeves vai ekonomiskā peļņas norma .

Tehniski IRR ir diskonta likme, kas visu naudas plūsmu (gan ienākošo, gan izejošo) neto pašreizējo vērtību no konkrēta ieguldījuma padara vienādu ar nulli.

Termins "iekšējā" norāda, ka IRR ņem vērā tikai iekšējos faktorus; ārējie faktori, piemēram, inflācija, kapitāla izmaksas un dažādi finanšu riski, aprēķinos netiek ņemti vērā.

Ko atklāj IRR?

Kapitāla budžeta plānošanā IRR plaši izmanto, lai novērtētu potenciālo ieguldījumu rentabilitāti un sarindotu vairākus projektus. Vispārējais princips ir tik vienkāršs: jo augstāka ir iekšējā peļņas norma, jo pievilcīgāks ir projekts.

Novērtējot atsevišķu projektu, finanšu analītiķi parasti salīdzina IRR ar uzņēmuma iekšējās atdeves likmi. vidējās svērtās kapitāla izmaksas vai sliekšņa likme Hipotētiskā situācijā, kad IRR ir vienīgais kritērijs lēmuma pieņemšanai, projekts tiek uzskatīts par labu ieguldījumu, ja tā IRR ir lielāka par robežlikmi. Ja IRR ir mazāka par kapitāla izmaksām, projekts ir jānoraida. Praksē ir daudz citu faktoru, kas ietekmē IRR.lēmumu, piemēram, neto pašreizējā vērtība (NPV), atmaksāšanās periods, absolūtā peļņas vērtība utt.

IRR ierobežojumi

Lai gan IRR ir ļoti populāra metode kapitāla projektu novērtēšanai, tai ir vairāki raksturīgi trūkumi, kas var novest pie neoptimālu lēmumu pieņemšanas. Galvenās IRR problēmas ir šādas:

- Relatīvais pasākums IRR ņem vērā procentuālo, bet ne absolūto vērtību, tāpēc tā var dot priekšroku projektam ar augstu atdeves likmi, bet ļoti mazu dolāru vērtību. Praksē uzņēmumi var dot priekšroku lielam projektam ar zemāku IRR, nevis mazam projektam ar augstāku IRR. Šajā ziņā NPV ir labāks rādītājs, jo tajā ņemta vērā faktiskā summa, kas iegūta vai zaudēta, īstenojot projektu.

- Tāda pati reinvestīciju likme . IRR pieņem, ka visas projekta radītās naudas plūsmas tiek reinvestētas ar likmi, kas ir vienāda ar pašu IRR, kas ir ļoti nereāls scenārijs. Šo problēmu atrisina MIRR, kas ļauj noteikt dažādas finansējuma un reinvestēšanas likmes.

- Vairāki rezultāti . projektiem ar mainīgām pozitīvām un negatīvām naudas plūsmām var atrast vairāk nekā vienu IRR. Šis jautājums ir atrisināts arī MIRR, kas ir paredzēta tikai vienas likmes noteikšanai.

Neraugoties uz šiem trūkumiem, IRR joprojām ir svarīgs kapitāla budžeta plānošanas rādītājs, un, pirms pieņemt lēmumu par ieguldījumiem, to vajadzētu vismaz skeptiski novērtēt.

IRR aprēķināšana programmā Excel

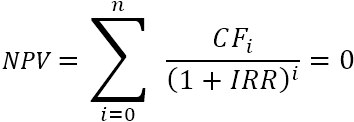

Tā kā iekšējā peļņas norma ir diskonta likme, pie kuras konkrētas naudas plūsmu sērijas neto pašreizējā vērtība ir vienāda ar nulli, IRR aprēķins balstās uz tradicionālo NPV formulu:

Ja neesat labi pazīstams ar summēšanas pierakstu, IRR formulas paplašināto formu varētu būt vieglāk saprast:

Kur:

- CF 0 - sākotnējais ieguldījums (ar negatīvu skaitli).

- CF 1 , CF 2 ... CF n - naudas plūsmas

- i - perioda numurs

- n - periodi kopā

- IRR - iekšējā peļņas norma

Šīs formulas būtība ir tāda, ka nav analītiska veida, kā aprēķināt IRR. Lai to atrastu, mums ir jāizmanto "uzminēt un pārbaudīt" pieeja. Lai labāk izprastu iekšējās peļņas normas jēdzienu, veiksim IRR aprēķinu ļoti vienkāršam piemēram.

Piemērs : Tagad jūs ieguldāt $1000 un nākamajos divos gados atgūsiet $500 un $660. Kāda diskonta likme padara neto pašreizējo vērtību nulli?

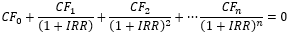

Kā pirmo minējumu izmēģināsim 8% likmi:

- Tagad: PV = -$1,000

- 1. gads: PV = $500 / (1+0,08)1 = $462,96

- 2. gads: PV = $660 / (1+0,08)2 = $565,84.

Saskaitot tos kopā, iegūstam NPV vienāds ar 28,81 USD:

O, pat ne tuvu 0. Varbūt labāks minējums, piemēram, 10 %, var mainīt situāciju?

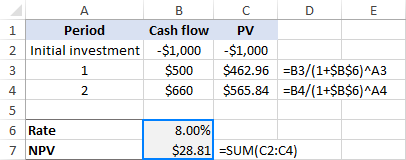

- Tagad: PV = -$1,000

- 1. gads: PV = $500 / (1+0,1)1 = $454,55

- 2. gads: PV = $660 / (1+0,1)2 = $545,45.

- NPV: -1000 + $454,55 + $545,45 = $0,00

Tas ir tas pats! Ar 10% diskonta likmi neto pašreizējā vērtība ir tieši 0. Tātad šī ieguldījuma IRR ir 10%:

Šādi manuāli aprēķināt iekšējo peļņas normu. Microsoft Excel, citas programmatūras un dažādi tiešsaistes IRR kalkulatori arī izmanto šo izmēģinājumu un kļūdu metodi. Taču atšķirībā no cilvēkiem datori var ļoti ātri veikt vairākas iterācijas.

Kā aprēķināt IRR programmā Excel, izmantojot formulas

Microsoft Excel piedāvā 3 funkcijas, lai atrastu iekšējo peļņas normu:

- IRR - visbiežāk izmantotā funkcija, lai aprēķinātu iekšējo peļņas normu naudas plūsmu sērijai, kas notiek pie regulārie intervāli .

- XIRR - atrod IRR naudas plūsmu sērijai, kas notiek pie neregulāri intervāli Tā kā šī funkcija ņem vērā precīzus maksājumu datumus, tā nodrošina lielāku aprēķinu precizitāti.

- MIRR - atgriež modificētā iekšējā peļņas norma , kas ir IRR variants, kurā ņemtas vērā gan aizņemšanās izmaksas, gan saliktie procenti, kas saņemti par pozitīvo naudas plūsmu atkārtotu ieguldīšanu.

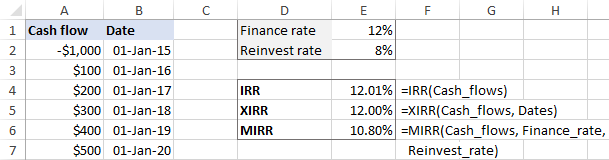

Tālāk ir sniegti visu šo funkciju piemēri. Konsekvences labad visās formulās izmantosim vienu un to pašu datu kopu.

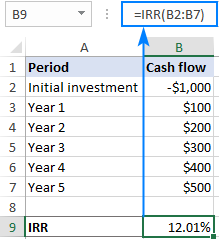

IRR formula iekšējās peļņas normas aprēķināšanai

Pieņemsim, ka jūs apsverat 5 gadu ieguldījumu ar naudas plūsmām B2:B7. Lai aprēķinātu IRR, izmantojiet šo vienkāršo formulu:

=IRR(B2:B7)

Piezīme. Lai IRR formula darbotos pareizi, pārliecinieties, ka jūsu naudas plūsmām ir vismaz viena naudas plūsma. negatīvs (aizplūšana) un viens pozitīvs vērtība (ieplūde), un visas vērtības ir uzskaitītas uz hronoloģiskā secībā .

Lai iegūtu vairāk informācijas, skatiet Excel IRR funkciju.

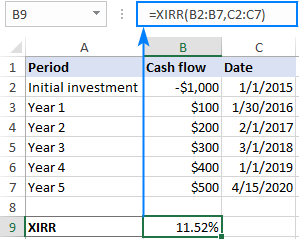

XIRR formula, lai noteiktu IRR neregulārām naudas plūsmām

Ja naudas plūsmām ir nevienmērīgs laika grafiks, IRR funkcijas izmantošana var būt riskanta, jo tā pieņem, ka visi maksājumi notiek perioda beigās un visi laika periodi ir vienādi. Šajā gadījumā XIRR būtu saprātīgāka izvēle.

Ar naudas plūsmām B2:B7 un to datumiem C2:C7 formula būtu šāda:

=XIRR(B2:B7,C2:C7)

Piezīmes:

- Lai gan XIRR funkcijai nav obligāti nepieciešami datumi hronoloģiskā secībā, pirmās naudas plūsmas (sākotnējā ieguldījuma) datumam masīvā jābūt pirmajam.

- Datumi jānorāda kā derīgi Excel datumi ; sniedzot datumus teksta formātā, pastāv risks, ka Excel tos nepareizi interpretēs.

- Excel XIRR funkcija izmanto citu formulu, lai iegūtu rezultātu. XIRR formula diskontē turpmākos maksājumus, pamatojoties uz 365 dienu gadu, kā rezultātā XIRR vienmēr atgriež rezultātu. gada iekšējā peļņas norma.

Lai iegūtu sīkāku informāciju, skatiet Excel XIRR funkciju.

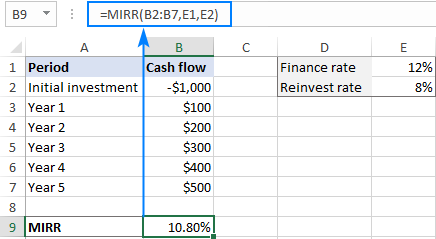

MIRR formula, lai aprēķinātu modificēto IRR

Lai risinātu reālistiskāku situāciju, kad projekta līdzekļi tiek reinvestēti ar likmi, kas ir tuvāka uzņēmuma kapitāla izmaksām, var aprēķināt modificēto iekšējo peļņas normu, izmantojot MIRR formulu:

=MIRR(B2:B7,E1,E2)

Kur B2:B7 ir naudas plūsmas, E1 ir finanšu likme (naudas aizņemšanās izmaksas) un E2 ir reinvestēšanas likme (procenti, ko saņem par peļņas reinvestēšanu).

Piezīme. Tā kā Excel MIRR funkcija aprēķina saliktos procentus no peļņas, tās rezultāts var būtiski atšķirties no IRR un XIRR funkciju rezultāta.

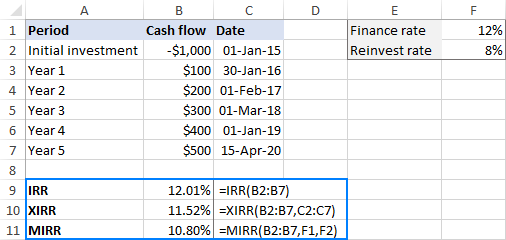

IRR, XIRR un MIRR - kura ir labāka?

Uzskatu, ka neviens nevar sniegt vispārīgu atbildi uz šo jautājumu, jo par visu triju metožu teorētisko pamatojumu, priekšrocībām un trūkumiem joprojām strīdas finanšu zinātnieku vidū. Iespējams, vislabākā pieeja būtu veikt visus trīs aprēķinus un salīdzināt rezultātus:

Parasti tiek uzskatīts, ka:

- XIRR nodrošina lielāku aprēķinu precizitāti nekā IRR, jo tajā ņemti vērā precīzi naudas plūsmu datumi.

- IRR bieži vien sniedz nepamatoti optimistisku projekta rentabilitātes novērtējumu, savukārt MIRR sniedz reālistiskāku priekšstatu.

IRR kalkulators - Excel veidne

Ja jums regulāri jāveic IRR aprēķins programmā Excel, iekšējās peļņas normas veidnes izveide var ievērojami atvieglot jūsu dzīvi.

Mūsu kalkulatorā būs iekļautas visas trīs formulas (IRR, XIRR un MIRR), lai jums nebūtu jāuztraucas par to, kurš rezultāts ir derīgāks, bet jūs varētu ņemt vērā tās visas.

- Ievadiet naudas plūsmas un datumus divās slejās (mūsu gadījumā A un B).

- Ievadiet finanšu likmi un reinvestēšanas likmi 2 atsevišķās šūnās. Pēc izvēles nosauciet šos pārdošanas darījumus. Finance_rate un Reinvest_rate attiecīgi.

- Izveidojiet divus dinamiski definētus diapazonus ar nosaukumu Cash_flows un Datumi .

Pieņemot, ka jūsu darblapas nosaukums ir Lapa1 , pirmā naudas plūsma (sākotnējais ieguldījums) ir šūnā A2, un pirmās naudas plūsmas datums ir šūnā B2, izveidojiet nosaukuma diapazonus, pamatojoties uz šīm formulām:

Cash_flows:

=OFFSET(Sheet1!$A$2,0,0,0,COUNT(Sheet1!$A:$A),1)Datumi:

=OFFSET(Sheet1!$B$2,0,0,0,COUNT(Sheet1!$B:$B),1)Sīki izstrādātas darbības ir aprakstītas sadaļā Kā izveidot dinamisku nosaukumu diapazonu programmā Excel.

- Izmantojiet nupat izveidotos nosaukumus kā argumentus šādām formulām. Lūdzu, ņemiet vērā, ka formulas var ievadīt jebkurā ailē, izņemot A un B aili, kas ir paredzētas tikai naudas plūsmām un datumiem.

=IRR(Cash_flows)=XIRR(naudas_plūsmas, datumi)=MIRR(naudas_plūsmas, Finance_rate, Reinvest_rate)

Tagad A slejā varat ievadīt jebkuru naudas plūsmu skaitu, un jūsu dinamiskās iekšējās peļņas normas formulas tiks attiecīgi pārrēķinātas:

Lai nepieļautu, ka neuzmanīgi lietotāji var aizmirst aizpildīt visas vajadzīgās ievades šūnas, formulas var ietvert funkcijā IFERROR, lai novērstu kļūdas:

=IFERROR(IRR(Cash_flows), "")

=IFERROR(XIRR(Cash_flows, Dates), "")

=IFERROR(MIRR(Cash_flows, Finance_rate, Reinvest_rate), "")

Lūdzu, ņemiet vērā, ka, ja Finance_rate un/vai Reinvest_rate šūnas ir tukšas, Excel MIRR funkcija pieņem, ka tās ir vienādas ar nulli.

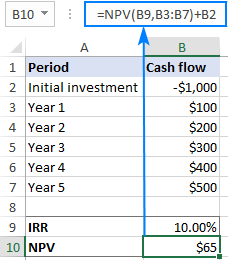

Kā veikt IRR aprēķinu programmā Excel, izmantojot Goal Seek

Excel IRR funkcija veic tikai 20 iterācijas, lai iegūtu likmi, bet XIRR veic 100 iterācijas. Ja pēc tik daudzām iterācijām netiek atrasts rezultāts ar precizitāti 0,00001% robežās, tiek atgriezta #NUM! kļūda.

Ja vēlaties, lai jūsu IRR aprēķins būtu precīzāks, varat piespiest programmu Excel veikt vairāk nekā 32 000 iterāciju, izmantojot funkciju Mērķa meklēšana, kas ir daļa no funkcijas What-If Analysis.

Ideja ir panākt, lai Goal Seek atrastu procentu likmi, kas padara NPV vienādu ar 0. Lūk, kā to izdarīt:

- Šādi iestatiet avota datus:

- Ievadiet naudas plūsmas kolonnā (B2:B7 šajā piemērā).

- Ierakstiet paredzamo IRR kādā šūnā (B9). Ievadītajai vērtībai patiesībā nav nozīmes, jums vienkārši ir nepieciešams kaut ko "ievadīt" NPV formulā, tāpēc vienkārši ierakstiet jebkuru procentuālo daļu, kas ienāk prātā, piemēram, 10 %.

- Citā šūnā (B10) ievadiet šādu NPV formulu:

=NPV(B9,B3:B7)+B2

- Iestatiet šūnu - atsauce uz NPV šūnu (B10).

- Vērtēt - ierakstiet 0, kas ir vēlamā vērtība šūnai Set.

- Mainot šūnu - atsauce uz IRR šūnu (B9).

Kad tas ir izdarīts, noklikšķiniet uz LABI .

Noklikšķiniet uz LABI pieņemt jauno vērtību vai Atcelt lai atgūtu sākotnējo.

Līdzīgā veidā varat izmantot mērķa meklēšanas funkciju, lai atrastu XIRR. Vienīgā atšķirība ir tā, ka NPV vietā jums būs jāizmanto XNPV formula.

Piezīme. Iekšējās atdeves rentabilitātes koeficienta vērtība, kas iegūta, meklējot mērķi, ir šāda. statiskais Pēc katrām izmaiņām sākotnējos datos jums būs jāatkārto iepriekš minētās darbības, lai iegūtu jaunu IRR.

Lai tuvāk aplūkotu šajā pamācībā aplūkotās formulas, varat lejupielādēt mūsu parauga darbgrāmatu zemāk. Paldies, ka izlasījāt, un ceru, ka nākamnedēļ tiksimies mūsu blogā!

Prakses darba burtnīca lejupielādei

Excel IRR kalkulators - piemēri (.xlsx fails)