Spis treści

Tutorial pokazuje jak obliczyć IRR projektu w Excelu za pomocą formuł i funkcji Goal Seek. Dowiesz się również jak stworzyć szablon wewnętrznej stopy zwrotu, aby wszystkie obliczenia IRR były wykonywane automatycznie.

Kiedy znasz wewnętrzną stopę zwrotu proponowanej inwestycji, możesz myśleć, że masz wszystko, czego potrzebujesz, aby ją ocenić - im większa IRR, tym lepiej. W praktyce nie jest to takie proste. Microsoft Excel zapewnia trzy różne funkcje, aby znaleźć wewnętrzną stopę zwrotu, a naprawdę zrozumienie, co faktycznie obliczasz z IRR będzie bardzo pomocne.

Co to jest IRR?

Na stronie wewnętrzna stopa zwrotu (IRR) jest powszechnie stosowaną metryką do szacowania opłacalności potencjalnej inwestycji. Czasami określana jest również jako zdyskontowana stopa przepływu środków pieniężnych powrotu lub ekonomiczna stopa zwrotu .

Z technicznego punktu widzenia IRR to stopa dyskontowa, dzięki której wartość bieżąca netto wszystkich przepływów pieniężnych (zarówno wpływów, jak i wypływów) z danej inwestycji jest równa zeru.

Termin "wewnętrzny" wskazuje, że IRR uwzględnia tylko czynniki wewnętrzne; czynniki zewnętrzne, takie jak inflacja, koszt kapitału i różne rodzaje ryzyka finansowego, są wyłączone z obliczeń.

Co ujawnia IRR?

W budżetowaniu kapitałowym, IRR jest szeroko stosowany do oceny opłacalności potencjalnej inwestycji i rankingu wielu projektów. Ogólna zasada jest tak prosta: im wyższa wewnętrzna stopa zwrotu, tym bardziej atrakcyjny jest projekt.

Podczas szacowania pojedynczego projektu, analitycy finansowi zazwyczaj porównują IRR z wartością firmy średni ważony koszt kapitału lub podstawowa stopa procentowa , czyli minimalną stopę zwrotu z inwestycji, którą firma może zaakceptować.W hipotetycznej sytuacji, gdy IRR jest jedynym kryterium podejmowania decyzji, projekt uznaje się za dobrą inwestycję, jeśli jego IRR jest większa niż hurdle rate.Jeśli IRR jest niższa niż koszt kapitału, projekt należy odrzucić.W praktyce istnieje wiele innych czynników, które wpływają nadecyzji, takich jak wartość bieżąca netto (NPV), okres zwrotu, bezwzględna wartość zwrotu itp.

Ograniczenia IRR

Chociaż IRR jest bardzo popularną metodą oceny projektów kapitałowych, to jednak ma ona szereg wad wrodzonych, które mogą prowadzić do podejmowania nieoptymalnych decyzji. Główne problemy z IRR to:

- Środek względny IRR uwzględnia procent, ale nie wartość bezwzględną, w związku z czym może faworyzować projekt o wysokiej stopie zwrotu, ale o bardzo małej wartości w dolarach. W praktyce firmy mogą preferować duży projekt o niższej IRR niż mały o wyższej IRR. W tym względzie NPV jest lepszą metryką, ponieważ uwzględnia rzeczywistą kwotę uzyskaną lub utraconą w wyniku realizacji projektu.

- Ta sama stopa reinwestycji IRR zakłada, że wszystkie przepływy pieniężne generowane przez projekt są reinwestowane po stopie równej samej IRR, co jest bardzo nierealistycznym scenariuszem. Problem ten rozwiązuje MIRR, który pozwala określić różne stopy finansowania i reinwestycji.

- Wiele wyników . W przypadku projektów z naprzemiennie dodatnimi i ujemnymi przepływami pieniężnymi można znaleźć więcej niż jedną stopę IRR. Problem ten jest również rozwiązany w MIRR, który jest zaprojektowany tak, aby uzyskać tylko jedną stopę.

Pomimo tych niedociągnięć, IRR nadal jest ważną miarą budżetowania kapitałowego i należy przynajmniej spojrzeć na nią sceptycznie przed podjęciem decyzji inwestycyjnej.

Obliczanie IRR w programie Excel

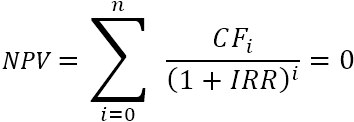

Ponieważ wewnętrzna stopa zwrotu to stopa dyskontowa, przy której wartość bieżąca netto danego szeregu przepływów pieniężnych jest równa zeru, obliczenie IRR opiera się na tradycyjnym wzorze NPV:

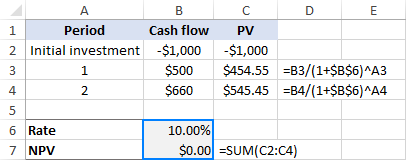

Jeśli nie jesteś bardzo zaznajomiony z zapisem sumowania, rozszerzona forma formuły IRR może być łatwiejsza do zrozumienia:

Gdzie:

- CF 0 - inwestycja początkowa (przedstawiona jako liczba ujemna)

- CF 1 , CF 2 ... CF n - przepływy pieniężne

- i - numer okresu

- n - okresy ogółem

- IRR - wewnętrzna stopa zwrotu

Natura wzoru jest taka, że nie ma analitycznego sposobu na obliczenie IRR. Musimy użyć podejścia "zgadnij i sprawdź", aby go znaleźć. Aby lepiej zrozumieć koncepcję wewnętrznej stopy zwrotu, wykonajmy obliczenie IRR na bardzo prostym przykładzie.

Przykład : Inwestujesz teraz 1000$, a w ciągu najbliższych 2 lat otrzymujesz z powrotem 500$ i 660$. Jaka stopa dyskontowa sprawia, że wartość bieżąca netto wynosi zero?

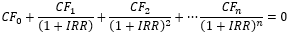

Jako nasze pierwsze przypuszczenie spróbujmy stawki 8%:

- Teraz: PV = -$1,000

- Rok 1: PV = 500 USD / (1+0,08)1 = 462,96 USD

- Rok 2: PV = 660 USD / (1+0,08)2 = 565,84 USD

Dodając je do siebie, otrzymujemy NPV równa 28,81 dolarów:

Oj, nawet nie blisko 0. Może lepsze przypuszczenie, powiedzmy 10%, może coś zmienić?

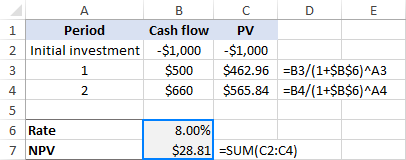

- Teraz: PV = -$1,000

- Rok 1: PV = 500 USD / (1+0,1)1 = 454,55 USD

- Rok 2: PV = 660 USD / (1+0,1)2 = 545,45 USD

- NPV: -1000 + $454.55 + $545.45 = $0.00

To wszystko! Przy 10% stopie dyskontowej NPV wynosi dokładnie 0. Zatem IRR dla tej inwestycji wynosi 10%:

W ten sposób obliczasz wewnętrzną stopę zwrotu ręcznie. Microsoft Excel, inne programy komputerowe i różne kalkulatory IRR online również opierają się na tej metodzie prób i błędów. Ale w przeciwieństwie do ludzi, komputery mogą bardzo szybko wykonać wiele iteracji.

Jak obliczyć IRR w Excelu za pomocą formuł

Microsoft Excel udostępnia 3 funkcje umożliwiające znalezienie wewnętrznej stopy zwrotu:

- IRR - najczęściej używana funkcja do obliczania wewnętrznej stopy zwrotu dla serii przepływów pieniężnych, które występują przy regularne odstępy .

- XIRR - znajduje IRR dla szeregu przepływów pieniężnych, które występują przy nieregularne odstępy Ponieważ uwzględnia ona dokładne daty płatności, funkcja ta zapewnia większą dokładność obliczeń.

- MIRR - zwraca zmodyfikowana wewnętrzna stopa zwrotu , która jest odmianą IRR uwzględniającą zarówno koszt zaciągnięcia kredytu, jak i odsetki składane otrzymane z tytułu reinwestycji dodatnich przepływów pieniężnych.

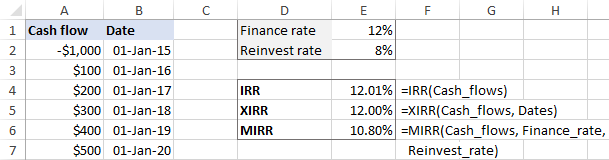

Poniżej znajdziesz przykłady wszystkich tych funkcji. Dla zachowania spójności we wszystkich formułach będziemy używać tego samego zestawu danych.

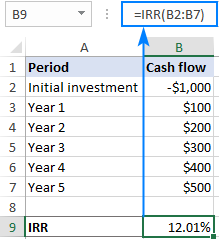

Wzór IRR do obliczania wewnętrznej stopy zwrotu

Załóżmy, że rozważasz 5-letnią inwestycję z przepływami pieniężnymi w B2:B7. Aby obliczyć IRR, użyj tego prostego wzoru:

=IRR(B2:B7)

Uwaga: Aby formuła IRR działała poprawnie, należy upewnić się, że przepływy pieniężne mają co najmniej jeden negatywny (wypływ) i jeden pozytywny wartość (wpływ), a wszystkie wartości są wymienione na porządek chronologiczny .

Więcej informacji na ten temat można znaleźć w funkcji IRR w Excelu.

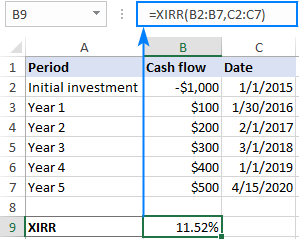

Wzór XIRR do znalezienia IRR dla nieregularnych przepływów pieniężnych

W przypadku przepływów pieniężnych o nierównych terminach użycie funkcji IRR może być ryzykowne, ponieważ zakłada ona, że wszystkie płatności występują na koniec okresu i wszystkie okresy są równe. W takim przypadku mądrzejszym wyborem będzie XIRR.

Przy przepływach pieniężnych w B2:B7 i ich datach w C2:C7, formuła przebiegałaby następująco:

=XIRR(B2:B7,C2:C7)

Uwagi:

- Choć funkcja XIRR nie wymaga dat w porządku chronologicznym, data pierwszego przepływu pieniężnego (początkowej inwestycji) powinna być pierwsza w tablicy.

- Daty muszą być podane jako ważne daty w Excelu ; dostarczanie dat w formacie tekstowym naraża Excela na ryzyko ich błędnej interpretacji.

- Funkcja XIRR w Excelu wykorzystuje inną formułę do uzyskania wyniku. Formuła XIRR dyskontuje kolejne płatności w oparciu o rok 365-dniowy, w wyniku czego XIRR zawsze zwraca wartość annualizowany wewnętrzna stopa zwrotu.

Więcej szczegółów można znaleźć w funkcji XIRR w Excelu.

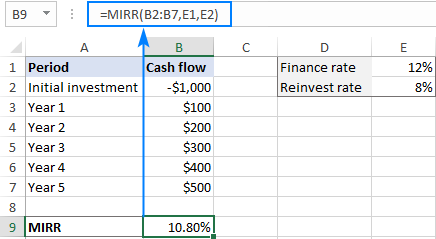

Wzór MIRR do opracowania zmodyfikowanej IRR

Aby poradzić sobie z bardziej realistyczną sytuacją, gdy środki projektu są reinwestowane po stopie bliższej kosztowi kapitału firmy, można obliczyć zmodyfikowaną wewnętrzną stopę zwrotu za pomocą formuły MIRR:

=MIRR(B2:B7,E1,E2)

Gdzie B2:B7 to przepływy pieniężne, E1 to stopa finansowa (koszt pożyczenia pieniędzy), a E2 to stopa reinwestycji (odsetki otrzymane z reinwestycji zysków).

Uwaga. Ponieważ funkcja MIRR programu Excel oblicza odsetki składane od zysków, jej wynik może się znacznie różnić od wyniku funkcji IRR i XIRR.

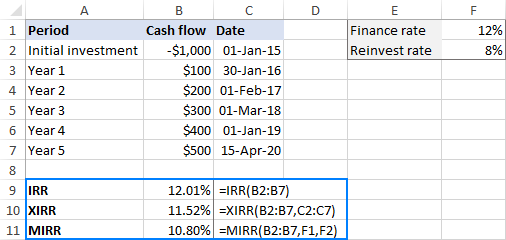

IRR, XIRR i MIRR - która jest lepsza?

Uważam, że nikt nie może udzielić ogólnej odpowiedzi na to pytanie, ponieważ podstawy teoretyczne, zalety i wady wszystkich trzech metod są nadal przedmiotem sporów wśród naukowców zajmujących się finansami. Być może najlepszym podejściem byłoby wykonanie wszystkich trzech obliczeń i porównanie wyników:

Generalnie uważa się, że:

- XIRR zapewnia lepszą dokładność obliczeń niż IRR, ponieważ uwzględnia dokładne daty przepływów pieniężnych.

- IRR często daje zbyt optymistyczną ocenę opłacalności projektu, natomiast MIRR daje bardziej realistyczny obraz.

Kalkulator IRR - szablon w Excelu

Jeśli musisz regularnie wykonywać obliczenia IRR w Excelu, ustawienie szablonu wewnętrznej stopy zwrotu może znacznie ułatwić Ci życie.

Nasz kalkulator będzie zawierał wszystkie trzy formuły (IRR, XIRR i MIRR), dzięki czemu nie będziesz musiał się martwić, który wynik jest ważniejszy, ale będziesz mógł rozważyć je wszystkie.

- Wprowadź przepływy pieniężne i daty w dwóch kolumnach (w naszym przypadku A i B).

- Wprowadź stopę finansowania i stopę reinwestycji w 2 oddzielnych komórkach. Opcjonalnie nazwij te sprzedaże Stopa finansowa oraz Stopa reinwestycji , odpowiednio.

- Utwórz dwa dynamicznie definiowane zakresy, o nazwach przepływy pieniężne oraz Daty .

Zakładając, że twój arkusz ma nazwę Plansza1. , pierwszy przepływ pieniężny (inwestycja początkowa) znajduje się w komórce A2, a data pierwszego przepływu pieniężnego w komórce B2, utwórz nazwane zakresy na podstawie tych formuł:

Cash_flows:

=OFFSET(Sheet1!$A$2,0,0,COUNT(Sheet1!$A:$A),1)Daty:

=OFFSET(Sheet1!$B$2,0,0,COUNT(Sheet1!$B:$B),1)Szczegółowe kroki można znaleźć w Jak stworzyć dynamiczny zakres nazwany w Excelu.

- Użyj nazw, które właśnie utworzyłeś jako argumenty poniższych formuł. Zwróć uwagę, że formuły mogą być wprowadzone w dowolnej kolumnie poza A i B, które są zarezerwowane wyłącznie dla przepływów pieniężnych i dat, odpowiednio.

=IRR(Cash_flows)=XIRR(Cash_flows, Dates)=MIRR(Cash_flows, Finance_rate, Reinvest_rate)

Gotowe! Możesz teraz wprowadzić dowolną liczbę przepływów pieniężnych w kolumnie A, a Twoje formuły dynamicznej wewnętrznej stopy zwrotu zostaną odpowiednio przeliczone:

Jako zabezpieczenie przed nieostrożnymi użytkownikami, którzy mogą zapomnieć wypełnić wszystkie wymagane komórki wejściowe, można zawinąć formuły w funkcję IFERROR, aby zapobiec błędom:

=IFERROR(IRR(Cash_flows), "")

=IFERROR(XIRR(Cash_flows, Dates), "")

=IFERROR(MIRR(Cash_flows, Finance_rate, Reinvest_rate), "")

Należy pamiętać, że jeśli komórki Finance_rate i/lub Reinvest_rate są puste, funkcja MIRR Excela przyjmuje, że są one równe zeru.

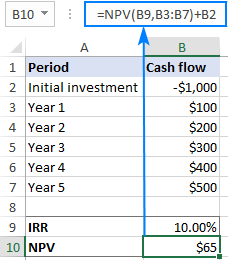

Jak zrobić IRR w Excelu za pomocą Goal Seek

Funkcja IRR Excela wykonuje tylko 20 iteracji, aby uzyskać wskaźnik, a XIRR wykonuje 100 iteracji. Jeśli po tylu iteracjach nie zostanie znaleziony wynik z dokładnością do 0,00001%, zwracany jest błąd #NUM!

Jeśli szukasz większej dokładności przy obliczaniu IRR, możesz zmusić Excela do wykonania ponad 32 000 iteracji za pomocą funkcji Goal Seek, która jest częścią What-If Analysis.

Chodzi o to, aby Goal Seek znalazł stopę procentową, która sprawia, że NPV jest równe 0. Oto jak:

- Skonfiguruj w ten sposób dane źródłowe:

- Wpisz przepływy pieniężne w kolumnie (B2:B7 w tym przykładzie).

- Umieść oczekiwaną IRR w jakiejś komórce (B9). Wartość, którą wpiszesz, nie ma właściwie znaczenia, musisz tylko "nakarmić" czymś formułę NPV, więc po prostu umieść dowolny procent, który przychodzi ci do głowy, powiedzmy 10%.

- W innej komórce (B10) wpisz następującą formułę NPV:

=NPV(B9,B3:B7)+B2

- Ustawić komórkę - odniesienie do komórki NPV (B10).

- Do wartości - wpisać 0, co jest pożądaną wartością dla komórki Set.

- Poprzez zmianę komórki - odniesienie do komórki IRR (B9).

Po zakończeniu kliknij OK .

Kliknij OK aby zaakceptować nową wartość lub Anuluj aby odzyskać oryginalny.

W podobny sposób możesz użyć funkcji Goal Seek do znalezienia XIRR. Jedyną różnicą jest to, że będziesz musiał użyć formuły XNPV zamiast NPV.

Uwaga. Wartość IRR znaleziona przy pomocy Goal Seek wynosi. static Po każdej zmianie oryginalnych danych trzeba będzie powtórzyć powyższe kroki, aby uzyskać nową stopę IRR.

Tak właśnie wygląda obliczanie IRR w Excelu. Aby przyjrzeć się bliżej formułom omawianym w tym tutorialu, zapraszamy do pobrania naszego przykładowego skoroszytu poniżej. Dziękuję za lekturę i mam nadzieję, że zobaczymy się na naszym blogu w przyszłym tygodniu!

Zeszyt ćwiczeń do pobrania

Excel IRR Calculator - przykłady (plik .xlsx)