Kazalo

V učbeniku je prikazano, kako izračunati notranjo stopnjo donosa projekta v Excelu s pomočjo formul in funkcije Iskanje cilja. Naučili se boste tudi, kako ustvariti predlogo za notranjo stopnjo donosa, da se vsi izračuni notranje stopnje donosa opravijo samodejno.

Ko poznate notranjo stopnjo donosa predlagane naložbe, morda mislite, da imate vse, kar potrebujete za njeno ovrednotenje - večja kot je notranja stopnja donosa, bolje je. V praksi to ni tako preprosto. Microsoft Excel ponuja tri različne funkcije za iskanje notranje stopnje donosa in resnično razumevanje, kaj dejansko izračunavate z notranjo stopnjo donosa, vam bo zelo koristilo.

Kaj je IRR?

Spletna stran notranja stopnja donosa (IRR) je pogosto uporabljena metrika za oceno donosnosti potencialne naložbe. Včasih se imenuje tudi stopnja diskontiranega denarnega toka donosa ali ekonomska stopnja donosa .

Tehnično gledano je IRR diskontna stopnja, pri kateri je neto sedanja vrednost vseh denarnih tokov (prilivov in odlivov) iz določene naložbe enaka nič.

Izraz "notranji" pomeni, da IRR upošteva samo notranje dejavnike; zunanji dejavniki, kot so inflacija, stroški kapitala in različna finančna tveganja, so izključeni iz izračuna.

Kaj razkriva notranja stopnja donosa na kapital?

Pri načrtovanju kapitalskega proračuna se notranja stopnja donosa pogosto uporablja za ocenjevanje donosnosti potencialne naložbe in razvrščanje več projektov. Splošno načelo je preprosto: višja kot je notranja stopnja donosa, bolj privlačen je projekt.

Pri ocenjevanju posameznega projekta finančni analitiki običajno primerjajo notranjo donosnost z donosnostjo podjetja tehtani povprečni stroški kapitala ali mejna obrestna mera V hipotetični situaciji, ko je IRR edino merilo za odločanje, velja, da je projekt dobra naložba, če je njegova IRR višja od pražne stopnje. Če je IRR nižja od stroškov kapitala, je treba projekt zavrniti. V praksi je veliko drugih dejavnikov, ki vplivajo naodločitev, kot so neto sedanja vrednost (NPV), doba vračanja, absolutna vrednost donosa itd.

Omejitve IRR

Čeprav je IRR zelo priljubljena metoda za ocenjevanje kapitalskih projektov, ima številne notranje pomanjkljivosti, ki lahko privedejo do neoptimalnih odločitev. Glavne težave z IRR so:

- Relativni ukrep IRR upošteva odstotek, ne pa absolutne vrednosti, zato lahko daje prednost projektu z visoko stopnjo donosa, vendar zelo majhno vrednostjo v dolarjih. V praksi lahko podjetja dajo prednost velikemu projektu z nižjo IRR pred majhnim z višjo IRR. V tem pogledu je NPV boljša metrika, saj upošteva dejanski znesek, ki ga pridobijo ali izgubijo z izvedbo projekta.

- Enaka stopnja reinvestiranja IRR predpostavlja, da se vsi denarni tokovi, ki jih ustvari projekt, reinvestirajo po stopnji, ki je enaka sami IRR, kar je zelo nerealen scenarij. to težavo rešuje MIRR, ki omogoča določanje različnih stopenj financiranja in reinvestiranja.

- Več rezultatov . pri projektih z izmeničnimi pozitivnimi in negativnimi denarnimi tokovi je mogoče najti več kot eno stopnjo IRR. to vprašanje je rešeno tudi pri metodi MIRR, ki je zasnovana tako, da daje samo eno stopnjo.

Kljub tem pomanjkljivostim je IRR še vedno pomembno merilo pri načrtovanju kapitalskega proračuna, zato jo je treba pred investicijsko odločitvijo vsaj skeptično pogledati.

Izračun IRR v Excelu

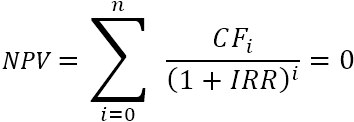

Ker je interna stopnja donosa diskontna stopnja, pri kateri je neto sedanja vrednost danega niza denarnih tokov enaka nič, izračun IRR temelji na tradicionalni formuli NPV:

Če niste dobro seznanjeni z zapisom seštevanja, boste morda lažje razumeli razširjeno obliko formule IRR:

Kje:

- CF 0 - začetna naložba (predstavljena z negativnim številom).

- CF 1 , CF 2 ... CF n - denarni tokovi

- i - številka obdobja

- n - obdobja skupaj

- IRR - notranja stopnja donosa

Narava formule je takšna, da ni analitičnega načina za izračun IRR. Za njeno ugotavljanje moramo uporabiti pristop "uganiti in preveriti". Da bi bolje razumeli koncept notranje stopnje donosa, izvedimo izračun IRR na zelo preprostem primeru.

Primer : Zdaj vložite 1000 USD, v naslednjih dveh letih pa dobite nazaj 500 USD in 660 USD. S katero diskontno stopnjo je neto sedanja vrednost enaka nič?

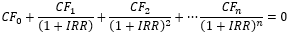

Kot prvo domnevo izberimo 8-odstotno stopnjo:

- Zdaj: PV = - 1.000 USD

- Leto 1: PV = 500 USD / (1+0,08)1 = 462,96 USD

- Leto 2: PV = 660 USD / (1+0,08)2 = 565,84 USD

Če jih seštejemo, dobimo NPV znaša 28,81 dolarja:

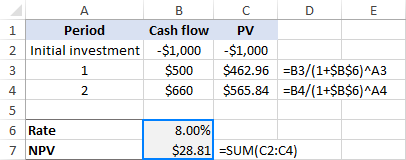

Morda bi se stvari lahko spremenile, če bi bolje predvideli, na primer 10 %.

- Zdaj: PV = - 1.000 USD

- Leto 1: PV = 500 USD / (1+0,1)1 = 454,55 USD

- Leto 2: PV = 660 USD / (1+0,1)2 = 545,45 USD

- NPV: -1000 + $454,55 + $545,45 = $0,00

To je to! Pri 10-odstotni diskontni stopnji je neto sedanja vrednost natanko 0. Torej je notranja donosnost te naložbe 10 %:

Tako ročno izračunate notranjo stopnjo donosa. Microsoft Excel, drugi programi in različni spletni kalkulatorji IRR prav tako temeljijo na tej metodi poskusov in napak. Vendar lahko računalniki v nasprotju z ljudmi zelo hitro izvedejo več ponovitev.

Kako izračunati IRR v Excelu s formulami

Microsoft Excel ponuja tri funkcije za iskanje notranje stopnje donosa:

- IRR - najpogosteje uporabljena funkcija za izračun notranje stopnje donosa za vrsto denarnih tokov, ki se pojavijo pri v rednih časovnih presledkih .

- XIRR - ugotovi IRR za vrsto denarnih tokov, ki se pojavijo pri neenakomerni intervali Ker ta funkcija upošteva natančne datume plačil, zagotavlja večjo natančnost izračuna.

- MIRR - vrne modificirana interna stopnja donosa , ki je različica IRR, ki upošteva tako stroške izposojanja kot tudi obrestne obresti, prejete pri ponovnem investiranju pozitivnih denarnih tokov.

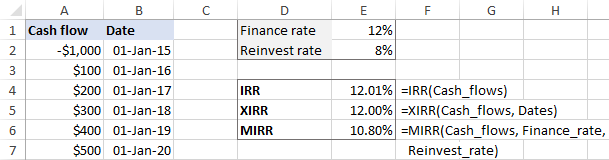

V nadaljevanju so navedeni primeri vseh teh funkcij. Zaradi doslednosti bomo v vseh formulah uporabili isti nabor podatkov.

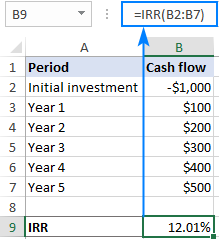

Formula IRR za izračun notranje stopnje donosa

Recimo, da razmišljate o petletni naložbi z denarnimi tokovi v B2:B7. Za izračun notranje donosnosti uporabite to preprosto formulo:

=IRR(B2:B7)

Opomba: Za pravilno delovanje formule IRR se prepričajte, da imajo vaši denarni tokovi vsaj eno negativni (odtok) in eno pozitivno vrednost (priliv), vse vrednosti pa so navedene na seznamu kronološki vrstni red .

Za več informacij si oglejte Excelovo funkcijo IRR.

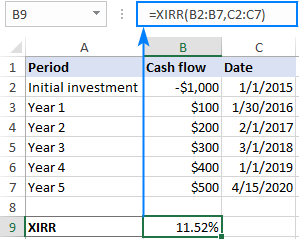

Formula XIRR za ugotavljanje IRR za nepravilne denarne tokove

V primeru denarnih tokov z neenakomernim časovnim razporedom je lahko uporaba funkcije IRR tvegana, saj predpostavlja, da se vsa plačila zgodijo ob koncu obdobja in da so vsa časovna obdobja enaka. V tem primeru bi bila pametnejša izbira XIRR.

Z denarnimi tokovi v B2:B7 in njihovimi datumi v C2:C7 bi bila formula naslednja:

=XIRR(B2:B7,C2:C7)

Opombe:

- Čeprav funkcija XIRR ne zahteva nujno datumov v kronološkem vrstnem redu, mora biti datum prvega denarnega toka (začetne naložbe) prvi v polju.

- Datume je treba navesti kot veljavni datumi v Excelu ; če datume posredujete v besedilni obliki, obstaja nevarnost, da jih Excel napačno interpretira.

- Excelova funkcija XIRR uporablja drugačno formulo za pridobitev rezultata. Formula XIRR diskontira poznejša plačila na podlagi 365-dnevnega leta, zato funkcija XIRR vedno vrne vrednost na letni ravni notranja stopnja donosa.

Za več podrobnosti glejte Excelovo funkcijo XIRR.

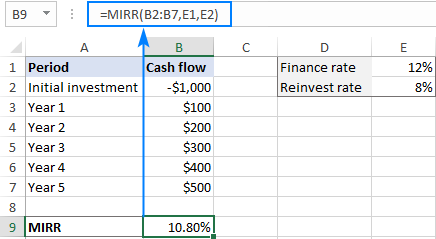

Formula MIRR za izračun modificirane IRR

Če želite obravnavati bolj realistično situacijo, ko se sredstva projekta ponovno vlagajo po stopnji, ki je bližje stroškom kapitala podjetja, lahko izračunate modificirano notranjo stopnjo donosa z uporabo formule MIRR:

=MIRR(B2:B7,E1,E2)

Kjer so B2:B7 denarni tokovi, E1 je finančna obrestna mera (strošek izposojanja denarja), E2 pa obrestna mera reinvestiranja (obresti, prejete pri reinvestiranju dobička).

Opomba: Ker Excelova funkcija MIRR izračunava sestavljene obresti na dobiček, se lahko njen rezultat bistveno razlikuje od rezultatov funkcij IRR in XIRR.

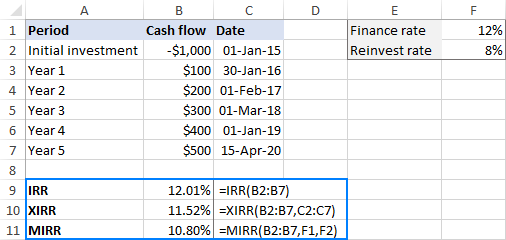

IRR, XIRR in MIRR - katera je boljša?

Menim, da nihče ne more dati splošnega odgovora na to vprašanje, saj so teoretična podlaga, prednosti in slabosti vseh treh metod še vedno sporne med finančnimi akademiki. Morda bi bil najboljši pristop, če bi opravili vse tri izračune in primerjali rezultate:

Na splošno velja, da:

- XIRR zagotavlja večjo natančnost izračuna kot IRR, saj upošteva natančne datume denarnih tokov.

- IRR pogosto daje neupravičeno optimistično oceno donosnosti projekta, medtem ko MIRR daje bolj realistično sliko.

Kalkulator IRR - Excelova predloga

Če morate v Excelu redno izračunavati notranjo stopnjo donosa, vam lahko vzpostavitev predloge za notranjo stopnjo donosa precej olajša življenje.

Naš kalkulator bo vključeval vse tri formule (IRR, XIRR in MIRR), tako da vam ne bo treba skrbeti, kateri rezultat je bolj veljaven, ampak boste lahko upoštevali vse.

- Denarne tokove in datume vpišite v dva stolpca (v našem primeru A in B).

- Finančno stopnjo in stopnjo reinvestiranja vnesite v dve ločeni celici. Po želji ju poimenujte. Finance_rate in . Reinvest_rate oziroma.

- Ustvarite dva dinamično definirana območja z imeni Denarni_toki in . Datumi .

Predpostavljajmo, da je vaš delovni list poimenovan List1 , prvi denarni tok (začetna naložba) je v celici A2, datum prvega denarnega toka pa je v celici B2, na podlagi teh formul sestavite poimenovana območja:

Denarni_toki:

=OFFSET(Sheet1!$A$2,0,0,COUNT(Sheet1!$A:$A),1)Datumi:

=OFFSET(List1!$B$2,0,0,COUNT(List1!$B:$B),1)Podrobne korake najdete v članku Kako ustvariti dinamično poimenovano območje v Excelu.

- Imena, ki ste jih pravkar ustvarili, uporabite kot argumente za naslednje formule. Upoštevajte, da lahko formule vnesete v kateri koli stolpec, razen v stolpca A in B, ki sta rezervirana izključno za denarne tokove oziroma datume.

=IRR(Denarni_toki)=XIRR(Denarni_toki, Datumi)=MIRR(Denarni_toki, Finančna_stroškovna_stroškovna_stroškovna_stroškovna_stroškovna_stroškovna_stroškovna)

Zdaj lahko v stolpec A vnesete poljubno število denarnih tokov in vaše formule za dinamično interno stopnjo donosa se bodo ustrezno preračunale:

Kot previdnostni ukrep pred neprevidnimi uporabniki, ki lahko pozabijo izpolniti vse zahtevane vnosne celice, lahko formule zavijete v funkcijo IFERROR in tako preprečite napake:

=IFERROR(IRR(Cash_flows), "")

=IFERROR(XIRR(Denarni_toki, Datumi), "")

=IFERROR(MIRR(Cash_flows, Finance_rate, Reinvest_rate), "")

Upoštevajte, da če sta celici Finance_rate in/ali Reinvest_rate prazni, Excelova funkcija MIRR predpostavlja, da sta enaki nič.

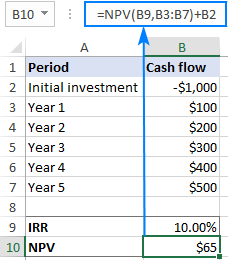

Kako narediti IRR v Excelu s programom Goal Seek

Excelova funkcija IRR izvede le 20 iteracij, da bi dobila stopnjo, funkcija XIRR pa 100 iteracij. Če po toliko iteracijah ne najdete rezultata, natančnega v 0,00001 %, se vrne napaka #NUM!.

Če želite večjo natančnost izračuna IRR, lahko Excel prisilite, da opravi več kot 32 000 iteracij, tako da uporabite funkcijo Iskanje cilja, ki je del funkcije Analiza kaj-češ.

Namen je, da program Goal Seek poišče odstotno stopnjo, po kateri bo neto sedanja vrednost enaka 0:

- Tako nastavite izvorne podatke:

- Denarne tokove vpišite v stolpec (B2:B7 v tem primeru).

- V neko celico (B9) vnesite pričakovano notranjo stopnjo donosa. Vrednost, ki jo vnesete, pravzaprav ni pomembna, saj morate z njo le "nahraniti" formulo NPV, zato vnesite kateri koli odstotek, ki vam pride na misel, na primer 10 %.

- V drugo celico (B10) vnesite naslednjo formulo NPV:

=NPV(B9,B3:B7)+B2

- Nastavite celico - sklic na celico NPV (B10).

- Vrednotiti - vnesite 0, kar je želena vrednost za celico Set.

- S spreminjanjem celic - sklic na celico IRR (B9).

Ko končate, kliknite V REDU .

Kliknite . V REDU da sprejmete novo vrednost, ali Prekliči da bi dobili nazaj prvotnega.

Na podoben način lahko funkcijo Iskanje cilja uporabite tudi za iskanje stopnje XIRR. Razlika je le v tem, da morate namesto NPV uporabiti formulo XNPV.

Opomba: Vrednost IRR, ugotovljena z metodo Goal Seek, je statični Po vsaki spremembi prvotnih podatkov boste morali ponoviti zgornje korake, da bi dobili novo stopnjo IRR.

Če si želite natančneje ogledati formule, obravnavane v tem učbeniku, si lahko spodaj prenesete naš vzorčni delovni zvezek. Zahvaljujem se vam za branje in upam, da se naslednji teden vidimo na našem blogu!

Praktični delovni zvezek za prenos

Excelov kalkulator IRR - primeri (.xlsx datoteka)