جدول المحتويات

يوضح البرنامج التعليمي كيفية حساب IRR لمشروع في Excel باستخدام الصيغ وميزة Goal Seek. ستتعلم أيضًا كيفية إنشاء معدل داخلي لقالب الإرجاع لإجراء جميع حسابات IRR تلقائيًا.

عندما تعرف معدل العائد الداخلي لاستثمار مقترح ، قد تعتقد أن لديك كل ما تحتاجه لتقييمه - كلما كان معدل العائد الداخلي أكبر كان ذلك أفضل. من الناحية العملية ، الأمر ليس بهذه البساطة. يوفر Microsoft Excel ثلاث وظائف مختلفة للعثور على معدل العائد الداخلي ، وسيكون فهم ما تقوم بحسابه بالفعل باستخدام IRR مفيدًا للغاية.

ما هو معدل العائد الداخلي؟

معدل العائد الداخلي (IRR) هو مقياس شائع الاستخدام لتقدير ربحية الاستثمار المحتمل. في بعض الأحيان ، يشار إليه أيضًا باسم معدل التدفق النقدي المخصوم العائد أو معدل العائد الاقتصادي .

من الناحية الفنية ، IRR هو الخصم المعدل الذي يجعل صافي القيمة الحالية لجميع التدفقات النقدية (كل من التدفقات الداخلة والخارجة) من استثمار معين يساوي الصفر.

يشير المصطلح "داخلي" إلى أن معدل العائد الداخلي يأخذ في الاعتبار العوامل الداخلية فقط ؛ يتم استبعاد العوامل الخارجية مثل التضخم وتكلفة رأس المال والمخاطر المالية المختلفة من الحساب.

ماذا يكشف IRR؟

في الميزانية الرأسمالية ، يستخدم معدل العائد الداخلي على نطاق واسع لتقييم ربحية استثمار محتمل وترتيب مشاريع متعددة. الصيغة XNPV بدلاً من NPV.

ملاحظة. قيمة IRR التي تم العثور عليها مع Goal Seek هي ثابتة ، ولا يتم إعادة الحساب ديناميكيًا كما تفعل الصيغ. بعد كل تغيير في البيانات الأصلية ، سيتعين عليك تكرار الخطوات المذكورة أعلاه للحصول على معدل عائد داخلي جديد.

هذا هو كيفية القيام بحساب IRR في Excel. لإلقاء نظرة فاحصة على الصيغ التي تمت مناقشتها في هذا البرنامج التعليمي ، فنحن نرحب بك لتنزيل نموذج المصنف أدناه. أشكركم على القراءة وآمل أن أراكم على مدونتنا الأسبوع المقبل!

تدرب على تنزيل المصنف

حاسبة Excel IRR - أمثلة (ملف .xlsx)

المبدأ العام بسيط مثل هذا: كلما ارتفع معدل العائد الداخلي ، كان المشروع أكثر جاذبية.عند تقدير مشروع واحد ، يقارن المحللون الماليون عادةً معدل العائد الداخلي لشركة ما متوسط التكلفة المرجح من رأس المال أو معدل العقبة ، وهو الحد الأدنى لمعدل العائد على الاستثمار الذي يمكن للشركة قبوله. في حالة افتراضية ، عندما يكون معدل العائد الداخلي هو المعيار الوحيد لاتخاذ القرار ، يعتبر المشروع استثمارًا جيدًا إذا كان معدل العائد الداخلي أكبر من معدل العقبة. إذا كان معدل العائد الداخلي أقل من تكلفة رأس المال ، فيجب رفض المشروع. في الممارسة العملية ، هناك الكثير من العوامل الأخرى التي تؤثر على القرار مثل صافي القيمة الحالية (NPV) ، وفترة الاسترداد ، وقيمة العائد المطلق ، وما إلى ذلك.

حدود IRR

على الرغم من أن IRR هو طريقة شائعة جدًا لتقييم المشاريع الرأسمالية ، لديها عدد من العيوب الكامنة التي قد تؤدي إلى قرارات دون المستوى الأمثل. المشاكل الرئيسية مع IRR هي:

- المقياس النسبي . تعتبر IRR النسبة المئوية وليس القيمة المطلقة ، ونتيجة لذلك ، يمكن أن تفضل مشروعًا بمعدل عائد مرتفع ولكن بقيمة صغيرة جدًا بالدولار. من الناحية العملية ، قد تفضل الشركات مشروعًا كبيرًا به معدل عائد داخلي منخفض على مشروع صغير مع معدل عائد داخلي أعلى. في هذا الصدد ، يعد NPV مقياسًا أفضل لأنه يعتبر المبلغ الفعلي المكتسب أو المفقود من خلال تنفيذ مشروع.

- نفس إعادة الاستثمارمعدل . تفترض IRR أن جميع التدفقات النقدية الناتجة عن مشروع ما يتم إعادة استثمارها بمعدل يساوي معدل العائد الداخلي نفسه ، وهو سيناريو غير واقعي للغاية. يتم حل هذه المشكلة عن طريق MIRR الذي يسمح بتحديد معدلات تمويل مختلفة وإعادة الاستثمار.

- نتائج متعددة . بالنسبة للمشاريع ذات التدفقات النقدية الإيجابية والسلبية المتناوبة ، يمكن العثور على أكثر من IRR. تم حل المشكلة أيضًا في MIRR ، والذي تم تصميمه لإنتاج معدل واحد فقط. نظرة متشككة عليها قبل اتخاذ قرار الاستثمار.

حساب IRR في Excel

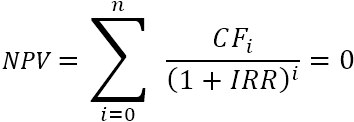

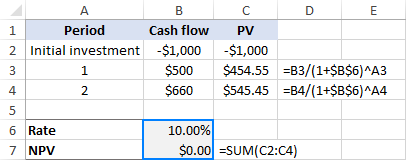

حيث أن معدل العائد الداخلي هو معدل الخصم الذي عنده صافي القيمة الحالية لسلسلة معينة من التدفقات النقدية يساوي الصفر ، يعتمد حساب IRR على صيغة NPV التقليدية:

إذا لم تكن معتادًا على تدوين الجمع ، فإن الصيغة الموسعة لصيغة IRR قد يسهل فهمه:

المكان:

- CF 0 - الاستثمار الأولي (يمثله رقم سالب )

- CF 1 ، CF 2 … CF n - التدفقات النقدية

- i - رقم الفترة

- n - إجمالي الفترات

- IRR - معدل العائد الداخلي

طبيعة الصيغة لا توجد طريقة تحليلية لحساب IRR. علينا استخدام "guess andتحقق من "نهج" للعثور عليه. لفهم مفهوم معدل العائد الداخلي بشكل أفضل ، دعنا نجري حساب IRR على مثال بسيط للغاية.

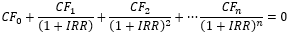

مثال : أنت تستثمر 1000 دولار الآن وتحصل رجوع 500 دولار و 660 دولارًا في العامين المقبلين. ما هو معدل الخصم الذي يجعل صافي القيمة الحالية صفرًا؟

كأول تخمين ، لنجرب معدل 8٪:

- الآن: PV = - 1000 دولار أمريكي

- السنة 1: PV = 500 دولار أمريكي / (1 + 0.08) 1 = 462.96 دولارًا أمريكيًا

- السنة الثانية: PV = 660 دولارًا أمريكيًا / (1 + 0.08) 2 = 565.84 دولارًا أمريكيًا

بإضافة هذه ، نحصل على NPV يساوي 28.81 دولارًا:

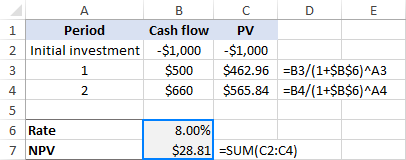

أوه ، ليس قريبًا من 0. ربما تخمين أفضل ، قل 10٪ ، هل يمكن تغيير الأشياء؟

- الآن: PV = - 1000 دولار أمريكي

- السنة 1: PV = 500 دولار / (1 + 0.1) 1 = 454.55 دولارًا

- السنة 2: PV = 660 دولارًا أمريكيًا / (1 + 0.1) 2 = 545.45 دولارًا أمريكيًا

- صافي القيمة الحالية: -1000 + 454.55 دولارًا أمريكيًا + 545.45 دولارًا أمريكيًا = 0.00

هذا كل شيء! بمعدل خصم 10٪ ، صافي القيمة الحالية هو بالضبط 0. لذا ، فإن معدل العائد الداخلي لهذا الاستثمار هو 10٪:

هذه هي الطريقة التي تحسب بها معدل العائد الداخلي يدويًا. Microsoft Excel ، وبرامج أخرى والعديد من حاسبات IRR عبر الإنترنت تعتمد أيضًا على طريقة التجربة والخطأ هذه. ولكن على عكس البشر ، يمكن لأجهزة الكمبيوتر إجراء عمليات تكرار متعددة بسرعة كبيرة.

كيفية حساب IRR في Excel باستخدام الصيغ

يوفر Microsoft Excel 3 وظائف للعثور على معدل العائد الداخلي:

- IRR - الوظيفة الأكثر استخدامًا لحساب معدل العائد الداخلي لسلسلة من التدفقات النقديةالتي تحدث عند فترات منتظمة .

- XIRR - البحث عن IRR لسلسلة من التدفقات النقدية التي تحدث عند فترات غير منتظمة . نظرًا لأنها تأخذ في الاعتبار التواريخ الدقيقة للمدفوعات ، توفر هذه الوظيفة دقة حساب أفضل.

- MIRR - تُرجع معدل العائد الداخلي المعدل ، وهو متغير من معدل العائد الداخلي الذي يأخذ في الاعتبار كلاً من تكلفة الاقتراض والفائدة المركبة المستلمة عند إعادة استثمار التدفقات النقدية الإيجابية.

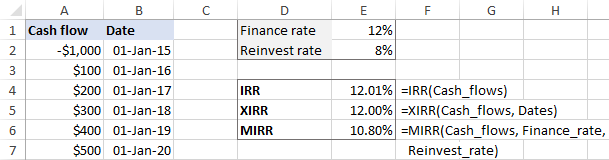

ستجد أدناه أمثلة على كل هذه الوظائف. من أجل الاتساق ، سنستخدم نفس مجموعة البيانات في جميع الصيغ.

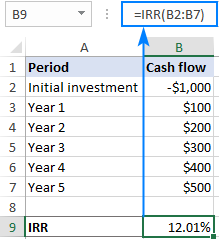

صيغة IRR لحساب معدل العائد الداخلي

لنفترض أنك تفكر في استثمار لمدة 5 سنوات باستخدام التدفقات النقدية في B2: B7. لحساب IRR ، استخدم هذه الصيغة البسيطة:

=IRR(B2:B7)

ملاحظة. لكي تعمل صيغة IRR بشكل صحيح ، يرجى التأكد من أن التدفقات النقدية الخاصة بك تحتوي على الأقل على الأقل سلبي (تدفق خارجي) وقيمة موجبة (تدفق) ، وجميع القيم مذكورة في ترتيب زمني .

لمزيد من المعلومات ، يرجى الاطلاع على وظيفة Excel IRR.

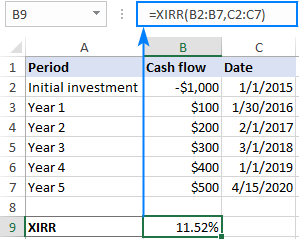

صيغة XIRR للعثور على IRR للتدفقات النقدية غير المنتظمة

في حالة التدفقات النقدية ذات التوقيت غير المتكافئ ، يمكن استخدام وظيفة IRR محفوف بالمخاطر ، لأنه يفترض أن جميع المدفوعات تحدث في نهاية الفترة وأن جميع الفترات الزمنية متساوية. في هذه الحالة ، سيكون XIRR أكثر حكمةالاختيار.

مع التدفقات النقدية في B2: B7 وتواريخها في C2: C7 ، ستصبح الصيغة كما يلي:

=XIRR(B2:B7,C2:C7)

ملاحظات:

- على الرغم من أن الدالة XIRR لا تتطلب بالضرورة تواريخ بترتيب زمني ، يجب أن يكون تاريخ أول تدفق نقدي (الاستثمار الأولي) في المصفوفة.

- يجب تقديم التواريخ كـ تواريخ Excel صالحة ؛ يؤدي توفير التواريخ بتنسيق نص إلى تعريض Excel لخطر إساءة تفسيرها.

- تستخدم وظيفة Excel XIRR صيغة مختلفة للوصول إلى نتيجة. تقوم صيغة XIRR بخصم المدفوعات اللاحقة على أساس 365 يومًا في السنة ، ونتيجة لذلك ، تُرجع XIRR دائمًا معدل عائد داخلي سنوي .

لمزيد من التفاصيل ، يرجى الاطلاع على وظيفة Excel XIRR.

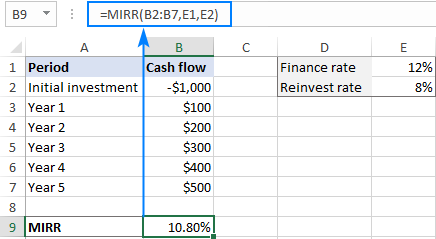

صيغة MIRR للعمل على معدل IRR

للتعامل مع موقف أكثر واقعية عند إعادة استثمار أموال المشروع بمعدل أقرب إلى تكلفة رأس مال الشركة ، يمكنك حساب معدل العائد الداخلي المعدل باستخدام صيغة MIRR:

=MIRR(B2:B7,E1,E2)حيث B2: B7 هي التدفقات النقدية ، E1 هو معدل التمويل (تكلفة اقتراض المال) و E2 هو معدل إعادة الاستثمار (الفائدة المستلمة على إعادة استثمار الأرباح).

ملاحظة. نظرًا لأن دالة Excel MIRR تحسب الفائدة المركبة على الأرباح ، فقد تختلف نتيجتها إلى حد كبير عن تلك الخاصة بالدالتين IRR و XIRR.

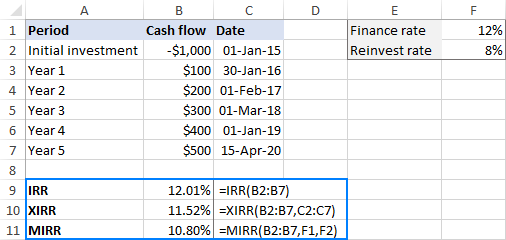

IRR و XIRR و MIRR - وهوأفضل؟

أعتقد أنه لا يمكن لأحد أن يعطي إجابة عامة على هذا السؤال لأن الأساس النظري ومزايا وعيوب الطرق الثلاثة لا تزال محل نزاع بين الأكاديميين الماليين. ربما يكون أفضل نهج هو إجراء جميع الحسابات الثلاثة ومقارنة النتائج:

بشكل عام ، يعتبر أن:

- يوفر XIRR دقة حساب أفضل من IRR لأنها تأخذ في الاعتبار التواريخ الدقيقة للتدفقات النقدية.

- غالبًا ما تعطي IRR تقييمًا متفائلًا بشكل مفرط لربحية المشروع ، بينما يعطي MIRR صورة أكثر واقعية.

حاسبة IRR - قالب Excel

إذا كنت بحاجة إلى إجراء حساب IRR في Excel على أساس منتظم ، فإن إعداد معدل داخلي لقالب العائد يمكن أن يجعل حياتك أسهل كثيرًا.

ستتضمن الآلة الحاسبة جميع الصيغ الثلاثة (IRR و XIRR و MIRR) حتى لا تقلق بشأن النتيجة الأكثر صحة ولكن يمكنك اعتبارها جميعًا.

- أدخل التدفقات النقدية والتواريخ في عمودين (A و B في حالتنا).

- أدخل معدل التمويل وأعد الاستثمار في خليتين منفصلتين. اختياريًا ، قم بتسمية هذه العناصر التي تبيع Finance_rate و Reinvest_rate ، على التوالي.

- أنشئ نطاقين ديناميكيين محددين ، باسم Cash_flows و Dates .

بافتراض تسمية ورقة العمل الخاصة بك باسم الورقة 1 ، فإن التدفق النقدي الأول (الاستثمار الأولي) موجود في الخلية A2 ، وتاريخ النقد الأولالتدفق في الخلية B2 ، اجعل النطاقات المسماة بناءً على هذه الصيغ:

التدفقات النقدية:

=OFFSET(Sheet1!$A$2,0,0,COUNT(Sheet1!$A:$A),1)التواريخ:

=OFFSET(Sheet1!$B$2,0,0,COUNT(Sheet1!$B:$B),1)يمكن العثور على الخطوات التفصيلية في كيفية إنشاء نطاق ديناميكي مسمى في Excel.

- استخدم الأسماء التي أنشأتها للتو كوسائط للصيغ التالية. يرجى ملاحظة أنه يمكن إدخال الصيغ في أي عمود آخر غير A و B ، والتي يتم حجزها حصريًا للتدفقات النقدية والتواريخ ، على التوالي.

=IRR(Cash_flows)=XIRR(Cash_flows, Dates)=MIRR(Cash_flows, Finance_rate, Reinvest_rate)

تم! يمكنك الآن إدخال أي عدد من التدفقات النقدية في العمود A ، وستتم إعادة حساب المعدل الداخلي الديناميكي لصيغ الإرجاع وفقًا لذلك:

كإجراء احترازي ضد المستخدمين المهملين الذين قد ينسون املأ جميع خلايا الإدخال المطلوبة ، يمكنك التفاف الصيغ الخاصة بك في وظيفة IFERROR لمنع الأخطاء:

=IFERROR(IRR(Cash_flows), "")=IFERROR(XIRR(Cash_flows, Dates), "")=IFERROR(MIRR(Cash_flows, Finance_rate, Reinvest_rate), "")يرجى الاحتفاظ بها ضع في اعتبارك أنه إذا كانت خلايا Finance_rate و / أو Reinvest_rate فارغة ، فستفترض وظيفة Excel MIRR أنها تساوي صفرًا.

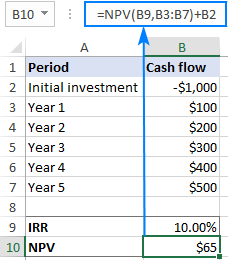

كيفية إجراء IRR في Excel مع Goal Seek

وظيفة Excel IRR فقط ينفذ 20 تكرارًا للوصول إلى معدل بينما ينفذ XIRR 100 تكرار. إذا لم يتم العثور بعد ذلك على نتيجة دقيقة ضمن 0.00001٪ ، فسيكون الخطأ #NUM! تم إرجاع الخطأ.

إذا كنت تبحث عن مزيد من الدقة لحساب IRR الخاص بك ، فيمكنك إجبار Excel على إجراء أكثر من 32000 تكرار باستخدام ميزة Goal Seek ، والتي تعد جزءًا منتحليل ماذا لو.

الفكرة هي الحصول على Goal Seek لإيجاد معدل النسبة المئوية الذي يجعل NPV يساوي 0. وإليك الطريقة:

- قم بإعداد بيانات المصدر في هذا الطريقة:

- أدخل التدفقات النقدية في عمود (B2: B7 في هذا المثال).

- ضع IRR المتوقع في بعض الخلايا (B9). القيمة التي تدخلها غير مهمة في الواقع ، ما عليك سوى "تغذية" شيء ما بصيغة NPV ، لذلك ضع فقط أي نسبة تخطر على بالك ، لنقل 10٪.

- أدخل صيغة NPV التالية في خلية أخرى (B10):

=NPV(B9,B3:B7)+B2

- في علامة التبويب البيانات ، في المجموعة التنبؤ ، انقر فوق ماذا لو التحليل & GT ؛ البحث عن الهدف ...

- في في مربع الحوار Goal Seek ، حدد الخلايا والقيم المراد اختبارها:

- تعيين الخلية - المرجع إلى خلية NPV (B10).

- للقيمة - اكتب 0 ، وهي القيمة المرغوبة لخلية المجموعة.

- بتغيير الخلية - المرجع إلى خلية IRR (B9).

- سيظهر مربع الحوار حالة البحث عن الهدف ويسمح لك تعرف ما إذا تم العثور على حل. إذا نجحت ، فسيتم استبدال القيمة الموجودة في خلية IRR بأخرى جديدة تجعل NPV صفرًا.

انقر فوق موافق لقبول القيمة الجديدة أو إلغاء لاستعادة القيمة الأصلية.

عند الانتهاء ، انقر فوق موافق .

في بطريقة مماثلة ، يمكنك استخدام ميزة Goal Seek للعثور على XIRR. الاختلاف الوحيد هو أنك ستحتاج إلى استخدامه