విషయ సూచిక

సూత్రాలు మరియు గోల్ సీక్ ఫీచర్తో Excelలో ప్రాజెక్ట్ యొక్క IRRని ఎలా లెక్కించాలో ట్యుటోరియల్ చూపుతుంది. అన్ని IRR గణనలను స్వయంచాలకంగా చేయడానికి అంతర్గత రేట్ ఆఫ్ రిటర్న్ టెంప్లేట్ను ఎలా సృష్టించాలో కూడా మీరు నేర్చుకుంటారు.

ప్రతిపాదిత పెట్టుబడి యొక్క అంతర్గత రాబడి రేటు మీకు తెలిసినప్పుడు, దానిని మూల్యాంకనం చేయడానికి మీకు కావలసినవన్నీ ఉన్నాయని మీరు అనుకోవచ్చు - IRR ఎంత పెద్దదైతే అంత మంచిది. ఆచరణలో, ఇది అంత సులభం కాదు. అంతర్గత రాబడి రేటును కనుగొనడానికి Microsoft Excel మూడు విభిన్న ఫంక్షన్లను అందిస్తుంది మరియు IRRతో మీరు నిజంగా ఏమి గణిస్తున్నారో అర్థం చేసుకోవడం చాలా సహాయకారిగా ఉంటుంది.

IRR అంటే ఏమిటి?

అంతర్గత రాబడి రేటు (IRR) అనేది సంభావ్య పెట్టుబడి యొక్క లాభదాయకతను అంచనా వేయడానికి సాధారణంగా ఉపయోగించే మెట్రిక్. కొన్నిసార్లు, ఇది రాయితీ నగదు ప్రవాహం రేటు రాబడి లేదా ఎకనామిక్ రేట్ ఆఫ్ రిటర్న్ అని కూడా సూచించబడుతుంది.

సాంకేతికంగా, IRR అనేది డిస్కౌంట్ నిర్దిష్ట పెట్టుబడి నుండి అన్ని నగదు ప్రవాహాల (ప్రవాహాలు మరియు ప్రవాహాలు రెండూ) నికర ప్రస్తుత విలువను సున్నాకి సమానం చేసే రేటు.

"అంతర్గత" అనే పదం IRR అంతర్గత అంశాలను మాత్రమే పరిగణనలోకి తీసుకుంటుందని సూచిస్తుంది; ద్రవ్యోల్బణం, మూలధన వ్యయం మరియు వివిధ ఆర్థిక నష్టాలు వంటి బాహ్య కారకాలు గణన నుండి మినహాయించబడ్డాయి.

IRR ఏమి వెల్లడిస్తుంది?

మూలధన బడ్జెట్లో, IRR లాభదాయకతను అంచనా వేయడానికి విస్తృతంగా ఉపయోగించబడుతుంది. ఒక భావి పెట్టుబడి మరియు ర్యాంక్ బహుళ ప్రాజెక్టులు. దిNPVకి బదులుగా XNPV ఫార్ములా.

గమనిక. గోల్ సీక్తో కనుగొనబడిన IRR విలువ స్టాటిక్ , ఇది సూత్రాల వలె డైనమిక్గా తిరిగి లెక్కించబడదు. అసలు డేటాలో ప్రతి మార్పు తర్వాత, మీరు కొత్త IRRని పొందడానికి పై దశలను పునరావృతం చేయాలి.

ఎక్సెల్లో IRR గణనను ఎలా చేయాలి. ఈ ట్యుటోరియల్లో చర్చించిన సూత్రాలను నిశితంగా పరిశీలించడానికి, దిగువన ఉన్న మా నమూనా వర్క్బుక్ని డౌన్లోడ్ చేసుకోవడానికి మీకు స్వాగతం. చదివినందుకు ధన్యవాదాలు మరియు వచ్చే వారం మిమ్మల్ని మా బ్లాగ్లో కలుస్తానని ఆశిస్తున్నాను!

డౌన్లోడ్ కోసం వర్క్బుక్ను ప్రాక్టీస్ చేయండి

Excel IRR కాలిక్యులేటర్ - ఉదాహరణలు (.xlsx ఫైల్)

<3సాధారణ సూత్రం చాలా సులభం: అంతర్గత రాబడి రేటు ఎక్కువగా ఉంటే, ప్రాజెక్ట్ మరింత ఆకర్షణీయంగా ఉంటుంది.ఒకే ప్రాజెక్ట్ను అంచనా వేసేటప్పుడు, ఆర్థిక విశ్లేషకులు సాధారణంగా IRRని కంపెనీ వెయిటెడ్ సగటు ధరతో పోలుస్తారు. మూలధనం లేదా హర్డిల్ రేట్ , ఇది కంపెనీ అంగీకరించగల పెట్టుబడిపై కనీస రాబడి రేటు. ఊహాత్మక పరిస్థితిలో, నిర్ణయం తీసుకోవడానికి IRR మాత్రమే ప్రమాణం అయినప్పుడు, ఒక ప్రాజెక్ట్ IRR హర్డిల్ రేటు కంటే ఎక్కువగా ఉంటే అది మంచి పెట్టుబడిగా పరిగణించబడుతుంది. మూలధన వ్యయం కంటే IRR తక్కువగా ఉంటే, ప్రాజెక్ట్ తిరస్కరించబడాలి. ఆచరణలో, నిర్ణయాన్ని ప్రభావితం చేసే నికర ప్రస్తుత విలువ (NPV), తిరిగి చెల్లించే వ్యవధి, సంపూర్ణ రాబడి విలువ మొదలైన అనేక ఇతర అంశాలు ఉన్నాయి.

IRR పరిమితులు

IRR అయినప్పటికీ మూలధన ప్రాజెక్టులను అంచనా వేయడానికి చాలా ప్రజాదరణ పొందిన పద్ధతి, ఇది ఉపశీర్షిక నిర్ణయాలకు దారితీసే అనేక స్వాభావిక లోపాలను కలిగి ఉంది. IRRతో ఉన్న ప్రధాన సమస్యలు:

- సాపేక్ష కొలత . IRR శాతాన్ని పరిగణిస్తుంది కానీ సంపూర్ణ విలువ కాదు, ఫలితంగా, ఇది అధిక రాబడి రేటుతో ప్రాజెక్ట్కు అనుకూలంగా ఉంటుంది కానీ చాలా చిన్న డాలర్ విలువ. ఆచరణలో, కంపెనీలు ఎక్కువ IRR ఉన్న చిన్నదాని కంటే తక్కువ IRR ఉన్న పెద్ద ప్రాజెక్ట్ను ఇష్టపడవచ్చు. ఈ విషయంలో, NPV ఒక మంచి మెట్రిక్ ఎందుకంటే ఇది ప్రాజెక్ట్ను చేపట్టడం ద్వారా పొందిన లేదా కోల్పోయిన వాస్తవ మొత్తాన్ని పరిగణనలోకి తీసుకుంటుంది.

- అదే రీఇన్వెస్ట్మెంట్రేటు . IRR ఒక ప్రాజెక్ట్ ద్వారా ఉత్పత్తి చేయబడిన అన్ని నగదు ప్రవాహాలు IRRకి సమానమైన రేటుతో తిరిగి పెట్టుబడి పెట్టబడిందని ఊహిస్తుంది, ఇది చాలా అవాస్తవ దృశ్యం. ఈ సమస్య MIRR ద్వారా పరిష్కరించబడింది, ఇది వివిధ ఫైనాన్స్ మరియు రీఇన్వెస్ట్ రేట్లను పేర్కొనడానికి అనుమతిస్తుంది.

- బహుళ ఫలితాలు . ప్రత్యామ్నాయ సానుకూల మరియు ప్రతికూల నగదు ప్రవాహాలు ఉన్న ప్రాజెక్ట్ల కోసం, ఒకటి కంటే ఎక్కువ IRRలను కనుగొనవచ్చు. MIRRలో కూడా సమస్య పరిష్కరించబడింది, ఇది ఒక రేటును మాత్రమే ఉత్పత్తి చేయడానికి రూపొందించబడింది.

ఈ లోపాలు ఉన్నప్పటికీ, IRR మూలధన బడ్జెట్ యొక్క ముఖ్యమైన కొలతగా కొనసాగుతుంది మరియు కనీసం, మీరు ప్రసారం చేయాలి పెట్టుబడి నిర్ణయం తీసుకునే ముందు దానిపై సందేహాస్పదంగా పరిశీలించండి.

Excelలో IRR గణన

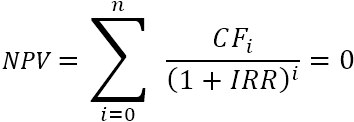

అంతర్గత రాబడి రేటు అంటే నగదు ప్రవాహాల యొక్క ఇచ్చిన సిరీస్ యొక్క నికర ప్రస్తుత విలువ తగ్గింపు రేటు సున్నాకి సమానం, IRR గణన సాంప్రదాయ NPV ఫార్ములాపై ఆధారపడి ఉంటుంది:

సంగ్రహణ సంజ్ఞామానం మీకు బాగా తెలియకపోతే, IRR ఫార్ములా యొక్క పొడిగించిన రూపం అర్థం చేసుకోవడం సులభం:

ఎక్కడ:

- CF 0 — ప్రారంభ పెట్టుబడి (ప్రతికూల సంఖ్యతో సూచించబడుతుంది )

- CF 1 , CF 2 … CF n - నగదు ప్రవాహాలు

- i - వ్యవధి సంఖ్య

- n - పీరియడ్స్ మొత్తం

- IRR - ఇంటర్నల్ రేట్ ఆఫ్ రిటర్న్

ఫార్ములా యొక్క స్వభావం IRRని లెక్కించడానికి ఎటువంటి విశ్లేషణాత్మక మార్గం లేదు. మేము "ఊహించు మరియుదాన్ని కనుగొనడానికి తనిఖీ" విధానం. అంతర్గత రాబడి రేటు యొక్క భావనను బాగా అర్థం చేసుకోవడానికి, చాలా సులభమైన ఉదాహరణలో IRR గణనను చేద్దాం.

ఉదాహరణ : మీరు ఇప్పుడు $1000 పెట్టుబడి పెట్టండి మరియు పొందండి తదుపరి 2 సంవత్సరాలలో $500 మరియు $660ని తిరిగి పొందండి. ఏ తగ్గింపు రేటు నికర ప్రస్తుత విలువను సున్నా చేస్తుంది?

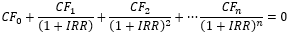

మన మొదటి అంచనా ప్రకారం, 8% రేటును ప్రయత్నిద్దాం:

- ఇప్పుడు: PV = -$1,000

- సంవత్సరం 1: PV = $500 / (1+0.08)1 = $462.96

- సంవత్సరం 2: PV = $660 / (1+0.08)2 = $565.84

వాటిని జోడిస్తే, మేము $28.81కి సమానమైన NPV ని పొందుతాము:

ఓహ్, 0కి కూడా దగ్గరగా లేదు. బహుశా మంచి అంచనా, చెప్పండి 10%, విషయాలను మార్చగలరా?

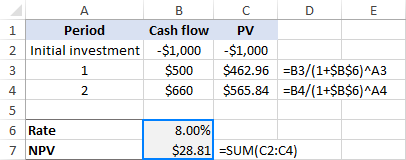

- ఇప్పుడు: PV = -$1,000

- సంవత్సరం 1: PV = $500 / (1+0.1)1 = $454.55

- సంవత్సరం 2: PV = $660 / (1+0.1)2 = $545.45

- NPV: -1000 + $454.55 + $545.45 = $0.00

అంతే! 10% తగ్గింపు రేటుతో, NPV సరిగ్గా 0. కాబట్టి, ఈ పెట్టుబడికి IRR 10%:

ఇలా మీరు అంతర్గత రాబడి రేటును మాన్యువల్గా గణిస్తారు. Microsoft Excel, ఇతర సాఫ్ట్వేర్ ప్రోగ్రామ్లు మరియు వివిధ ఆన్లైన్ IRR కాలిక్యులేటర్లు కూడా ఈ ట్రయల్ మరియు ఎర్రర్ పద్ధతిపై ఆధారపడతాయి. కానీ మానవులలా కాకుండా, కంప్యూటర్లు చాలా త్వరగా బహుళ పునరావృత్తులు చేయగలవు.

ఫార్ములాలతో Excelలో IRRని ఎలా లెక్కించాలి

Microsoft Excel అంతర్గత రాబడి రేటును కనుగొనడానికి 3 ఫంక్షన్లను అందిస్తుంది:

- IRR - నగదు ప్రవాహాల శ్రేణి కోసం అంతర్గత రాబడి రేటును లెక్కించడానికి సాధారణంగా ఉపయోగించే ఫంక్షన్ఇది క్రమ వ్యవధిలో జరుగుతుంది.

- XIRR – క్రమం లేని వ్యవధిలో సంభవించే నగదు ప్రవాహాల శ్రేణి కోసం IRRని కనుగొంటుంది. ఇది చెల్లింపుల యొక్క ఖచ్చితమైన తేదీలను పరిగణనలోకి తీసుకుంటుంది కాబట్టి, ఈ ఫంక్షన్ మెరుగైన గణన ఖచ్చితత్వాన్ని అందిస్తుంది.

- MIRR – సవరించిన అంతర్గత రాబడి రేటు ని అందిస్తుంది, ఇది ఒక IRR యొక్క రూపాంతరం రుణం తీసుకునే ఖర్చు మరియు సానుకూల నగదు ప్రవాహాల యొక్క పునఃపెట్టుబడిపై స్వీకరించబడిన సమ్మేళన వడ్డీ రెండింటినీ పరిగణనలోకి తీసుకుంటుంది.

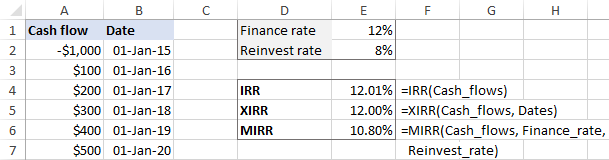

క్రింద మీరు ఈ అన్ని ఫంక్షన్ల ఉదాహరణలను కనుగొంటారు. స్థిరత్వం కోసం, మేము అన్ని సూత్రాలలో ఒకే డేటాను ఉపయోగిస్తాము.

అంతర్గత రాబడి రేటును లెక్కించడానికి IRR ఫార్ములా

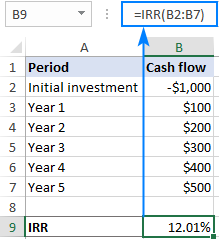

మీరు 5-సంవత్సరాల పెట్టుబడిని పరిశీలిస్తున్నారని అనుకుందాం B2:B7లో నగదు ప్రవాహాలు. IRRని పని చేయడానికి, ఈ సాధారణ సూత్రాన్ని ఉపయోగించండి:

=IRR(B2:B7)

గమనిక. IRR ఫార్ములా సరిగ్గా పని చేయడానికి, దయచేసి మీ నగదు ప్రవాహాలు కనీసం ఒక ప్రతికూల (అవుట్ఫ్లో) మరియు ఒక పాజిటివ్ విలువ (ఇన్ఫ్లో) కలిగి ఉన్నాయని నిర్ధారించుకోండి మరియు అన్ని విలువలు ఇందులో జాబితా చేయబడ్డాయి కాలక్రమ క్రమం .

మరింత సమాచారం కోసం, దయచేసి Excel IRR ఫంక్షన్ని చూడండి.

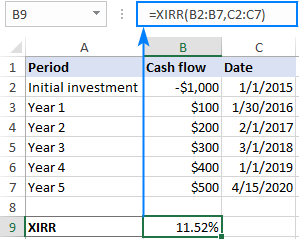

క్రమరహిత నగదు ప్రవాహాల కోసం IRRని కనుగొనడానికి XIRR ఫార్ములా

అసమాన సమయాలతో నగదు ప్రవాహాల విషయంలో, IRR ఫంక్షన్ని ఉపయోగించవచ్చు ప్రమాదకరం, ఎందుకంటే అన్ని చెల్లింపులు వ్యవధి ముగింపులో జరుగుతాయి మరియు అన్ని సమయ వ్యవధులు సమానంగా ఉంటాయి. ఈ సందర్భంలో, XIRR తెలివైనదిఎంపిక.

B2:B7లో నగదు ప్రవాహాలు మరియు C2:C7లో వాటి తేదీలతో, ఫార్ములా క్రింది విధంగా ఉంటుంది:

=XIRR(B2:B7,C2:C7)

గమనికలు:

- XIRR ఫంక్షన్కు కాలక్రమానుసారంగా తేదీలు అవసరం లేనప్పటికీ, మొదటి నగదు ప్రవాహం (ప్రారంభ పెట్టుబడి) తేదీ శ్రేణిలో మొదటిదిగా ఉండాలి.

- తేదీలు తప్పనిసరిగా చెల్లుబాటు అయ్యే Excel తేదీలు గా అందించాలి; టెక్స్ట్ ఫార్మాట్లో తేదీలను సరఫరా చేయడం వలన Excel వాటిని తప్పుగా అర్థం చేసుకునే ప్రమాదం ఉంది.

- Excel XIRR ఫంక్షన్ ఫలితాన్ని పొందడానికి వేరే సూత్రాన్ని ఉపయోగిస్తుంది. XIRR ఫార్ములా 365-రోజుల సంవత్సరం ఆధారంగా తదుపరి చెల్లింపులను డిస్కౌంట్ చేస్తుంది, ఫలితంగా, XIRR ఎల్లప్పుడూ వార్షిక అంతర్గత రాబడి రేటును అందిస్తుంది.

మరిన్ని వివరాల కోసం, దయచేసి చూడండి Excel XIRR ఫంక్షన్.

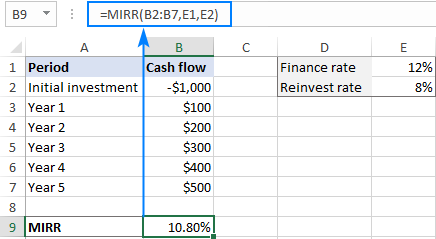

MIRR ఫార్ములా సవరించిన IRRని రూపొందించడానికి

ప్రాజెక్ట్ ఫండ్లను కంపెనీ మూలధన ధరకు దగ్గరగా తిరిగి పెట్టుబడి పెట్టినప్పుడు మరింత వాస్తవిక పరిస్థితిని నిర్వహించడానికి, మీరు గణించవచ్చు MIRR సూత్రాన్ని ఉపయోగించి సవరించిన అంతర్గత రాబడి రేటు:

=MIRR(B2:B7,E1,E2)

ఇక్కడ B2:B7 నగదు ప్రవాహాలు, E1 అనేది ఫైనాన్స్ రేటు (డబ్బును తీసుకునే ఖర్చు) మరియు E2 పునఃపెట్టుబడి రేటు (ఆదాయాల యొక్క పునఃపెట్టుబడిపై పొందిన వడ్డీ).

గమనిక. Excel MIRR ఫంక్షన్ లాభాలపై సమ్మేళనం వడ్డీని గణిస్తుంది కాబట్టి, దాని ఫలితం IRR మరియు XIRR ఫంక్షన్ల నుండి గణనీయంగా భిన్నంగా ఉండవచ్చు.

IRR, XIRR మరియు MIRR - ఇదిమంచిదేనా?

ఈ మూడు పద్ధతుల యొక్క సైద్ధాంతిక ఆధారం, ప్రయోజనాలు మరియు అప్రయోజనాలు ఇప్పటికీ ఆర్థిక విద్యావేత్తల మధ్య వివాదాస్పదంగా ఉన్నందున ఈ ప్రశ్నకు ఎవరూ సాధారణ సమాధానం ఇవ్వలేరని నేను నమ్ముతున్నాను. బహుశా, మూడు గణనలను చేయడం మరియు ఫలితాలను సరిపోల్చడం ఉత్తమ విధానం:

సాధారణంగా, ఇది ఇలా పరిగణించబడుతుంది:

- XIRR IRR కంటే మెరుగైన గణన ఖచ్చితత్వం ఎందుకంటే ఇది నగదు ప్రవాహాల యొక్క ఖచ్చితమైన తేదీలను పరిగణనలోకి తీసుకుంటుంది.

- IRR తరచుగా ప్రాజెక్ట్ యొక్క లాభదాయకతపై అనవసరమైన ఆశావాద అంచనాను ఇస్తుంది, అయితే MIRR మరింత వాస్తవిక చిత్రాన్ని ఇస్తుంది.

IRR కాలిక్యులేటర్ - ఎక్సెల్ టెంప్లేట్

మీరు రోజూ Excelలో IRR గణన చేయవలసి వస్తే, అంతర్గత రేట్ ఆఫ్ రిటర్న్ టెంప్లేట్ని సెటప్ చేయడం వలన మీ జీవితాన్ని చాలా సులభతరం చేయవచ్చు.

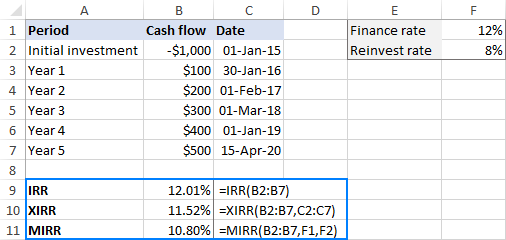

మా కాలిక్యులేటర్ మూడు ఫార్ములాలను (IRR, XIRR మరియు MIRR) కలిగి ఉంటుంది, దీని వలన మీరు ఏ ఫలితం మరింత చెల్లుబాటు అవుతుందో అని చింతించాల్సిన అవసరం లేదు కానీ వాటన్నింటినీ పరిగణించవచ్చు.

- నగదు ప్రవాహాలు మరియు తేదీలను ఇన్పుట్ చేయండి రెండు నిలువు వరుసలు (మా విషయంలో A మరియు B).

- ఫైనాన్స్ రేటును నమోదు చేయండి మరియు 2 వేర్వేరు సెల్లలో మళ్లీ పెట్టుబడి రేటును నమోదు చేయండి. ఐచ్ఛికంగా, ఈ విక్రయాలకు వరుసగా Finance_rate మరియు Reinvest_rate అని పేరు పెట్టండి.

- Cash_flows మరియు Dates<2 పేరుతో రెండు డైనమిక్ నిర్వచించిన పరిధులను సృష్టించండి>.

మీ వర్క్షీట్కి షీట్1 అని పేరు పెట్టబడిందని ఊహించుకుంటే, మొదటి నగదు ప్రవాహం (ప్రారంభ పెట్టుబడి) సెల్ A2లో మరియు మొదటి నగదు యొక్క తేదీఫ్లో సెల్ B2లో ఉంది, ఈ సూత్రాల ఆధారంగా పేరున్న పరిధులను చేయండి:

నగదు_ప్రవాహాలు:

=OFFSET(Sheet1!$A$2,0,0,COUNT(Sheet1!$A:$A),1)తేదీలు:

=OFFSET(Sheet1!$B$2,0,0,COUNT(Sheet1!$B:$B),1)వివరణాత్మక దశలను ఎక్సెల్లో డైనమిక్ పేరు గల పరిధిని ఎలా సృష్టించాలో చూడవచ్చు.

- క్రింది సూత్రాల ఆర్గ్యుమెంట్లుగా మీరు ఇప్పుడే సృష్టించిన పేర్లను ఉపయోగించండి. A మరియు B కాకుండా వేరే ఏదైనా నిలువు వరుసలో ఫార్ములాలను నమోదు చేయవచ్చని దయచేసి గమనించండి, ఇవి వరుసగా నగదు ప్రవాహాలు మరియు తేదీల కోసం ప్రత్యేకంగా రిజర్వ్ చేయబడతాయి.

=IRR(Cash_flows)=XIRR(Cash_flows, Dates)=MIRR(Cash_flows, Finance_rate, Reinvest_rate)

పూర్తయింది! మీరు ఇప్పుడు కాలమ్ Aలో ఎన్ని నగదు ప్రవాహాలనైనా ఇన్పుట్ చేయవచ్చు మరియు మీ డైనమిక్ అంతర్గత రిటర్న్ ఫార్ములాలు తదనుగుణంగా మళ్లీ లెక్కించబడతాయి:

అజాగ్రత్తగా వినియోగదారులను మరచిపోకుండా జాగ్రత్త వహించడానికి అవసరమైన అన్ని ఇన్పుట్ సెల్లను పూరించండి, లోపాలను నివారించడానికి మీరు మీ ఫార్ములాలను IFERROR ఫంక్షన్లో చుట్టవచ్చు:

=IFERROR(IRR(Cash_flows), "")

=IFERROR(XIRR(Cash_flows, Dates), "")

=IFERROR(MIRR(Cash_flows, Finance_rate, Reinvest_rate), "")

దయచేసి ఉంచండి Finance_rate మరియు/లేదా Reinvest_rate సెల్లు ఖాళీగా ఉంటే, Excel MIRR ఫంక్షన్ అవి సున్నాకి సమానం అని భావించండి.

Gal Seekతో Excelలో IRR చేయడం ఎలా

Excel IRR ఫంక్షన్ మాత్రమే ఒక రేటుకు చేరుకోవడానికి 20 పునరావృత్తులు మరియు XIRR 100 పునరావృత్తులు నిర్వహిస్తుంది. ఆ తర్వాత అనేక పునరావృత్తులు 0.00001% లోపల ఖచ్చితమైన ఫలితం కనుగొనబడకపోతే, #NUM! లోపం తిరిగి వచ్చింది.

మీరు మీ IRR గణన కోసం మరింత ఖచ్చితత్వం కోసం చూస్తున్నట్లయితే, మీరు భాగమైన గోల్ సీక్ ఫీచర్ని ఉపయోగించడం ద్వారా 32,000 కంటే ఎక్కువ పునరావృత్తులు చేయమని Excelని బలవంతం చేయవచ్చు.వాట్-ఇఫ్ ఎనాలిసిస్.

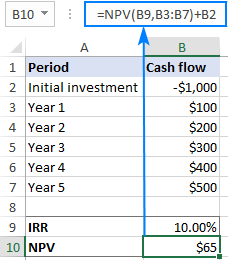

NPVని 0కి సమానం చేసే శాతాన్ని కనుగొనడానికి గోల్ సీక్ని పొందాలనే ఆలోచన ఉంది. ఇక్కడ ఎలా ఉంది:

- ఇందులో సోర్స్ డేటాను సెటప్ చేయండి మార్గం:

- ఒక నిలువు వరుసలో నగదు ప్రవాహాలను నమోదు చేయండి (ఈ ఉదాహరణలో B2:B7).

- కొన్ని సెల్ (B9)లో ఆశించిన IRRని ఉంచండి. మీరు నమోదు చేసే విలువ వాస్తవానికి పట్టింపు లేదు, మీరు NPV ఫార్ములాకి ఏదైనా "ఫీడ్" చేయాలి, కాబట్టి మనసుకు వచ్చే ఏదైనా శాతాన్ని ఉంచండి, 10% చెప్పండి.

- క్రింద ఉన్న NPV సూత్రాన్ని మరొక సెల్ (B10)లో నమోదు చేయండి:

=NPV(B9,B3:B7)+B2

- సెల్ - NPV సెల్ (B10)కి సూచన.

- విలువకు – టైప్ చేయండి, ఇది సెట్ సెల్కు కావలసిన విలువ.

- సెల్ మార్చడం ద్వారా - IRR సెల్ (B9)కి సూచన.

పూర్తి చేసినప్పుడు, సరే క్లిక్ చేయండి.

కొత్త విలువను ఆమోదించడానికి సరే క్లిక్ చేయండి లేదా అసలు విలువను తిరిగి పొందడానికి రద్దు చేయి .

లో ఇదే పద్ధతిలో, మీరు XIRRని కనుగొనడానికి గోల్ సీక్ ఫీచర్ని ఉపయోగించవచ్చు. ఒకే తేడా ఏమిటంటే మీరు ఉపయోగించాల్సి ఉంటుంది