Innholdsfortegnelse

Opplæringen viser hvordan du beregner IRR for et prosjekt i Excel med formler og målsøk-funksjonen. Du vil også lære hvordan du lager en intern avkastningsmal for å gjøre alle IRR-beregninger automatisk.

Når du vet den interne avkastningen til en foreslått investering, tror du kanskje at du har alt du trenger for å evaluere den – jo større IRR, jo bedre. I praksis er det ikke så enkelt. Microsoft Excel har tre forskjellige funksjoner for å finne den interne avkastningen, og det vil være svært nyttig å virkelig forstå hva du faktisk beregner med IRR.

Hva er IRR?

Den interne avkastningen (IRR) er en vanlig beregning for å estimere lønnsomheten til en potensiell investering. Noen ganger blir det også referert til som diskontert kontantstrømrate avkastning eller økonomisk avkastning .

Teknisk sett er IRR rabatten rate som gjør at netto nåverdi av alle kontantstrømmer (både inn- og utstrømmer) fra en viss investering er lik null.

Begrepet "internt" indikerer at IRR kun tar hensyn til interne faktorer; eksterne faktorer som inflasjon, kapitalkostnader og ulike finansielle risikoer er ekskludert fra beregningen.

Hva avslører IRR?

I kapitalbudsjettering er IRR mye brukt for å evaluere lønnsomheten av en potensiell investering og rangere flere prosjekter. DeXNPV-formelen i stedet for NPV.

Merk. IRR-verdien funnet med Goal Seek er statisk , den omberegnes ikke dynamisk slik formler gjør. Etter hver endring i de opprinnelige dataene, må du gjenta trinnene ovenfor for å få en ny IRR.

Slik gjør du IRR-beregning i Excel. For å se nærmere på formlene som er diskutert i denne opplæringen, er du velkommen til å laste ned vår eksempelarbeidsbok nedenfor. Jeg takker for at du leser og håper å se deg på bloggen vår neste uke!

Øvningsarbeidsbok for nedlasting

Excel IRR-kalkulator - eksempler (.xlsx-fil)

Det generelle prinsippet er så enkelt som dette: jo høyere internrente, jo mer attraktivt er prosjektet.Når man estimerer et enkelt prosjekt, sammenligner finansanalytikere vanligvis IRR med et selskaps vektede gjennomsnittskostnad. av kapital eller hurdle rate , som er minimumsrenten på en investering som selskapet kan akseptere. I en hypotetisk situasjon, når IRR er det eneste kriteriet for å ta en beslutning, anses et prosjekt som en god investering hvis IRR er større enn hinderraten. Hvis IRR er lavere enn kapitalkostnaden, bør prosjektet avvises. I praksis er det mange andre faktorer som påvirker beslutningen, for eksempel netto nåverdi (NPV), tilbakebetalingstid, absolutt avkastningsverdi osv.

IRR-begrensninger

Selv om IRR er en veldig populær metode for å vurdere kapitalprosjekter, den har en rekke iboende feil som kan føre til suboptimale beslutninger. Hovedproblemene med IRR er:

- Relativt mål . IRR vurderer prosent, men ikke den absolutte verdien, som et resultat kan det favorisere et prosjekt med høy avkastning, men en veldig liten dollarverdi. I praksis kan bedrifter foretrekke et stort prosjekt med lavere IRR fremfor et lite med høyere IRR. I denne forbindelse er NPV en bedre beregning fordi den vurderer et faktisk beløp oppnådd eller tapt ved å gjennomføre et prosjekt.

- Den samme reinvesteringenrate . IRR forutsetter at alle kontantstrømmer generert av et prosjekt blir reinvestert med en rate som er lik IRR selv, som er et svært urealistisk scenario. Dette problemet løses av MIRR som gjør det mulig å spesifisere ulike finansierings- og reinvesteringssatser.

- Flere resultater . For prosjekter med vekslende positive og negative kontantstrømmer kan det finnes mer enn én IRR. Problemet er også løst i MIRR, som er utformet for å produsere bare én rate.

Til tross for disse manglene, fortsetter IRR å være et viktig mål for kapitalbudsjettering, og i det minste bør du kaste en skeptisk titt på det før du tar en investeringsbeslutning.

IRR-beregning i Excel

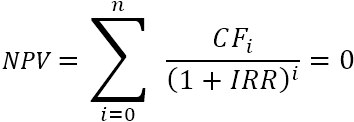

Siden internrenten er diskonteringsrenten som netto nåverdi av en gitt serie kontantstrømmer er lik null, er IRR-beregningen basert på den tradisjonelle NPV-formelen:

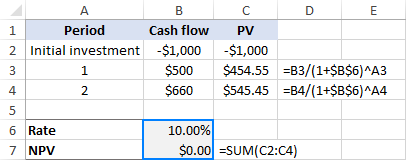

Hvis du ikke er veldig kjent med summeringsnotasjonen, kan den utvidede formen til IRR-formelen være lettere å forstå:

Hvor:

- CF 0 – den opprinnelige investeringen (representert med et negativt tall )

- CF 1 , CF 2 … CF n - kontantstrømmer

- i - periodenummeret

- n - perioder totalt

- IRR - internrente

Formelens natur er slik at det ikke finnes noen analytisk måte å beregne IRR på. Vi må bruke "gjetting ogsjekk"-tilnærmingen for å finne den. For bedre å forstå konseptet med internrenten, la oss utføre en IRR-beregning på et veldig enkelt eksempel.

Eksempel : Du investerer 1000 dollar nå og får tilbake $500 og $660 i løpet av de neste 2 årene. Hvilken diskonteringsrente gjør netto nåverdi null?

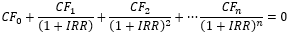

Som vår første gjetning, la oss prøve 8 % rente:

- Nå: PV = -$1000

- År 1: PV = $500 / (1+0,08)1 = $462,96

- År 2: PV = $660 / (1+0,08)2 = $565,84

Ta sammen disse, får vi NPV lik $28,81:

Å, ikke engang i nærheten av 0. Kanskje en bedre gjetning, si 10 %, kan endre ting?

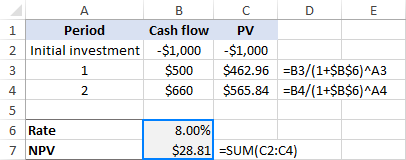

- Nå: PV = -$1000

- År 1: PV = $500 / (1+0,1)1 = $454,55

- År 2: PV = $660 / (1+0,1)2 = $545,45

- NPV: -1000 + $454,55 + $545,45 = $0,00

Det er det! Ved 10 % diskonteringsrente er NPV er nøyaktig 0. Så IRR for denne investeringen er 10 %:

Det er slik du beregner internrenten manuelt. Microsoft Excel, andre programmer og ulike online IRR-kalkulatorer er også avhengige av denne prøve- og feilmetoden. Men i motsetning til mennesker kan datamaskiner gjøre flere iterasjoner veldig raskt.

Hvordan beregne IRR i Excel med formler

Microsoft Excel har 3 funksjoner for å finne internrenten:

- IRR - den mest brukte funksjonen for å beregne internrenten for en serie kontantstrømmersom oppstår med regelmessige intervaller .

- XIRR – finner IRR for en serie kontantstrømmer som oppstår med uregelmessige intervaller . Fordi den tar hensyn til de eksakte datoene for betalinger, gir denne funksjonen en bedre beregningsnøyaktighet.

- MIRR – returnerer den modifiserte internrenten , som er en variant av IRR som tar i betraktning både lånekostnad og rentesammensatt mottatt ved reinvestering av positive kontantstrømmer.

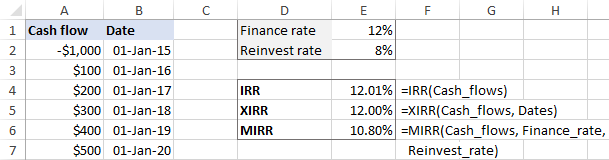

Nedenfor finner du eksempler på alle disse funksjonene. For konsekvensens skyld vil vi bruke det samme datasettet i alle formlene.

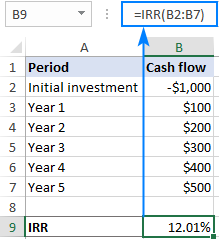

IRR-formel for å beregne internrente

Anta at du vurderer en 5-års investering med kontantstrømmer i B2:B7. For å beregne IRR, bruk denne enkle formelen:

=IRR(B2:B7)

Merk. For at IRR-formelen skal fungere riktig, må du sørge for at kontantstrømmene dine har minst én negativ (utgående) og én positiv verdi (innstrømning), og at alle verdiene er oppført på kronologisk rekkefølge .

For mer informasjon, se Excel IRR-funksjonen.

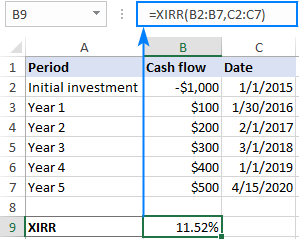

XIRR-formel for å finne IRR for uregelmessige kontantstrømmer

I tilfelle kontantstrømmer med ulik timing, kan bruk av IRR-funksjonen risikabelt, da det forutsetter at alle betalinger skjer på slutten av en periode og alle tidsperioder er like. I dette tilfellet ville XIRR vært klokerevalg.

Med kontantstrømmene i B2:B7 og deres datoer i C2:C7, vil formelen gå som følger:

=XIRR(B2:B7,C2:C7)

Merknader:

- Selv om XIRR-funksjonen ikke nødvendigvis krever datoer i kronologisk rekkefølge, bør datoen for den første kontantstrømmen (startinvesteringen) være først i matrisen.

- Datoene må angis som gyldige Excel-datoer ; ved å levere datoer i tekstformat risikerer Excel å mistolke dem.

- Excel XIRR-funksjonen bruker en annen formel for å komme frem til et resultat. XIRR-formelen gir rabatt på påfølgende betalinger basert på et 365-dagers år. Resultatet er at XIRR alltid returnerer en årlig internrente.

For mer informasjon, se Excel XIRR-funksjon.

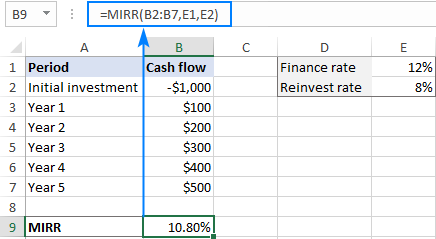

MIRR-formel for å utarbeide den modifiserte IRR

For å håndtere en mer realistisk situasjon når prosjektmidlene reinvesteres med en hastighet som er nærmere et selskaps kapitalkostnad, kan du beregne den modifiserte internrenten ved å bruke en MIRR-formel:

=MIRR(B2:B7,E1,E2)

Hvor B2:B7 er kontantstrømmer, E1 er finansrenten (kostnaden ved å låne pengene) og E2 er reinvesteringsrente (renten mottatt på reinvestering av inntjening).

Anm. Fordi Excel MIRR-funksjonen beregner renters rente på fortjeneste, kan resultatet være vesentlig forskjellig fra IRR- og XIRR-funksjonene.

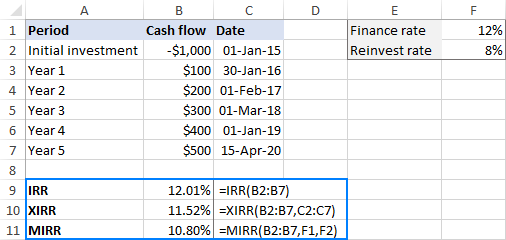

IRR, XIRR og MIRR - som erbedre?

Jeg tror ingen kan gi et generisk svar på dette spørsmålet fordi det teoretiske grunnlaget, fordelene og ulempene ved alle tre metodene fortsatt er omstridt blant finansakademikere. Den beste tilnærmingen vil kanskje være å gjøre alle tre beregningene og sammenligne resultatene:

Generelt anses det at:

- XIRR gir bedre beregningsnøyaktighet enn IRR fordi den tar hensyn til nøyaktige datoer for kontantstrømmer.

- IRR gir ofte en unødvendig optimistisk vurdering av prosjektets lønnsomhet, mens MIRR gir et mer realistisk bilde.

IRR-kalkulator - Excel-mal

Hvis du trenger å gjøre IRR-beregning i Excel med jevne mellomrom, kan det å sette opp en internrentemal gjøre livet ditt mye enklere.

Vårt kalkulatoren vil inkludere alle tre formlene (IRR, XIRR og MIRR), slik at du ikke trenger å bekymre deg for hvilket resultat som er mer gyldig, men kan vurdere dem alle.

- Skriv inn kontantstrømmene og datoene i to kolonner (A og B i vårt tilfelle).

- Skriv inn finansrenten og reinvesteringsrenten i 2 separate celler. Du kan eventuelt navngi disse selgerne henholdsvis Finance_rate og Reinvest_rate .

- Opprett to dynamisk definerte områder, kalt Cash_flows og Dates .

Forutsatt at regnearket ditt heter Ark1 , er den første kontantstrømmen (opprinnelig investering) i celle A2, og datoen for den første kontantenflyt er i celle B2, lag de navngitte områdene basert på disse formlene:

Cash_flows:

=OFFSET(Sheet1!$A$2,0,0,COUNT(Sheet1!$A:$A),1)Datoer:

=OFFSET(Sheet1!$B$2,0,0,COUNT(Sheet1!$B:$B),1)De detaljerte trinnene finner du i Hvordan lage et dynamisk navngitt område i Excel.

- Bruk navnene du nettopp har opprettet som argumenter for følgende formler. Vær oppmerksom på at formlene kan legges inn i alle andre kolonner enn A og B, som er reservert utelukkende for henholdsvis kontantstrømmer og datoer.

=IRR(Cash_flows)=XIRR(Cash_flows, Dates)=MIRR(Cash_flows, Finance_rate, Reinvest_rate)

Ferdig! Du kan nå legge inn et hvilket som helst antall kontantstrømmer i kolonne A, og de dynamiske formlene for internrente vil beregnes på nytt tilsvarende:

Som en forholdsregel mot uforsiktige brukere som kan glemme å fyll inn alle nødvendige inndataceller, du kan legge inn formlene dine i IFERROR-funksjonen for å forhindre feil:

=IFERROR(IRR(Cash_flows), "")

=IFERROR(XIRR(Cash_flows, Dates), "")

=IFERROR(MIRR(Cash_flows, Finance_rate, Reinvest_rate), "")

Vennligst hold inne Vær oppmerksom på at hvis cellene Finance_rate og/eller Reinvest_rate er tomme, antar Excel MIRR-funksjonen at de er lik null.

Hvordan gjøre IRR i Excel med Goal Seek

Kun Excel IRR-funksjonen utfører 20 iterasjoner for å komme frem til en hastighet og XIRR utfører 100 iterasjoner. Hvis etter så mange iterasjoner et resultat som er nøyaktig innenfor 0,00001 % ikke blir funnet, vil et #NUM! feilen returneres.

Hvis du ser etter mer nøyaktighet for IRR-beregningen din, kan du tvinge Excel til å gjøre over 32 000 iterasjoner ved å bruke funksjonen Goal Seek, som er en del avWhat-If-analyse.

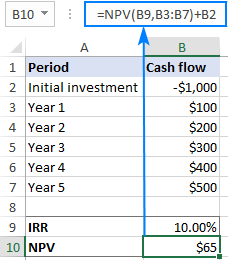

Ideen er å få Goal Seek til å finne en prosentsats som gjør NPV lik 0. Slik gjør du:

- Sett opp kildedataene i denne måte:

- Skriv inn kontantstrømmene i en kolonne (B2:B7 i dette eksemplet).

- Plasser forventet IRR i en celle (B9). Verdien du angir spiller ingen rolle, du trenger bare å "mate" noe til NPV-formelen, så bare legg inn en prosent du tenker på, si 10%.

- Skriv inn følgende NPV-formel i en annen celle (B10):

=NPV(B9,B3:B7)+B2

- Sett celle - referansen til NPV-cellen (B10).

- Til verdi – skriv 0, som er ønsket verdi for Set-cellen.

- Ved å endre celle - referansen til IRR-cellen (B9).

Når du er ferdig, klikker du OK .

Klikk OK for å godta den nye verdien eller Avbryt for å få tilbake den opprinnelige.

I På lignende måte kan du bruke funksjonen Goal Seek for å finne XIRR. Den eneste forskjellen er at du må bruke