Inhoudsopgave

De handleiding legt de basisprincipes uit van het gewijzigde interne rendement, het verschil met IRR, en hoe MIRR in Excel kan worden berekend.

Jarenlang hebben financiële deskundigen en handboeken gewaarschuwd voor de gebreken en tekortkomingen van het interne rendement, maar veel leidinggevenden blijven het gebruiken voor de beoordeling van kapitaalprojecten. Leven zij graag op het randje of zijn zij zich gewoon niet bewust van het bestaan van het MIRR? Hoewel niet perfect, lost het gewijzigde interne rendement twee belangrijke problemen met het IRR op en biedt het een realistischer beeld vanMaak dus kennis met de Excel MIRR-functie, die vandaag onze stergast is!

Wat is MIRR?

De gewijzigd intern rendement (MIRR) is een financiële maatstaf om de rentabiliteit van een project te ramen en investeringen van gelijke omvang te rangschikken. Zoals de naam al aangeeft, is MIRR een gewijzigde versie van de traditionele interne rentabiliteit die enkele tekortkomingen van IRR moet ondervangen.

Technisch gezien is het MIRR het rendementspercentage waarbij de netto contante waarde (NPV) van de uiteindelijke instroom gelijk is aan de investering (d.w.z. de uitstroom), terwijl het IRR het percentage is waarbij de NPV nul wordt.

IRR houdt in dat alle positieve kasstromen worden geherinvesteerd tegen het eigen rendement van het project, terwijl u met MIRR een ander herinvesteringspercentage voor toekomstige kasstromen kunt opgeven. Zie voor meer informatie MIRR vs. IRR.

Hoe interpreteert u het rendement van de MIRR? Net als bij de IRR, hoe groter hoe beter :) In een situatie waarin het gewijzigde interne rendement het enige criterium is, is de beslissingsregel zeer eenvoudig: een project kan worden aanvaard indien het MIRR hoger is dan de kapitaalkosten (hurdle rate) en worden verworpen indien het percentage lager is dan de kapitaalkosten.

Excel MIRR-functie

De MIRR-functie in Excel berekent het gewijzigde interne rendement voor een reeks kasstromen die zich met regelmatige tussenpozen voordoen.

De syntaxis van de MIRR-functie is als volgt:

MIRR(waarden, financieringspercentage, herbeleggingspercentage)Waar:

- Waarden (vereist) - een matrix of een cellenreeks die kasstromen bevat.

- Finance_rate (vereist) - de rentevoet die wordt betaald om de investering te financieren. Met andere woorden, het zijn de kosten van het lenen in geval van negatieve kasstromen. Moet worden verstrekt als percentage of een overeenkomstig decimaal getal.

- Herbeleggingspercentage (vereist) - het samengestelde rendement waartegen positieve kasstromen worden geherinvesteerd. Het wordt verstrekt als een percentage of een decimaal getal.

De MIRR-functie is beschikbaar in Excel voor Office 365, Excel 2019, Excel 2016, Excel 2013, Excel 2010 en Excel 2007.

5 dingen die u moet weten over MIRR in Excel

Voordat u de gewijzigde IRR gaat berekenen in uw Excel-werkbladen, volgt hier een lijst met nuttige punten om te onthouden:

- De waarden moeten ten minste één positief (die het inkomen vertegenwoordigt) en een negatief (dat de uitgaven vertegenwoordigt); anders treedt er een #DIV/0! fout op.

- De Excel MIRR-functie gaat ervan uit dat alle kasstromen plaatsvinden op regelmatige tijdsintervallen en gebruikt de volgorde van de waarden om de volgorde van de kasstromen te bepalen. Zorg er dus voor dat u de waarden invoert in chronologische volgorde .

- Er wordt impliciet van uitgegaan dat alle kasstromen plaatsvinden op de einde van een periode .

- Alleen numerieke waarden Tekst, logische waarden en lege cellen worden genegeerd; nulwaarden worden wel verwerkt.

- Een gebruikelijke aanpak is het gebruik van de gewogen gemiddelde kapitaalkosten als de herbeleggingspercentage maar je bent vrij om elke herinvesteringspercentage die u gepast acht.

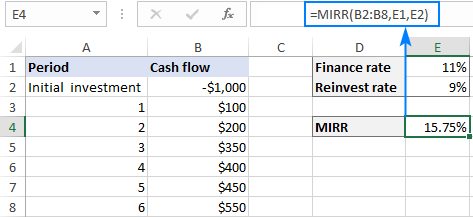

Hoe MIRR berekenen in Excel - formulevoorbeeld

De MIRR berekenen in Excel is heel eenvoudig - u hoeft alleen de kasstromen, de kosten van het lenen en het herbeleggingspercentage in de overeenkomstige argumenten te zetten.

Laten we bij wijze van voorbeeld de gewijzigde IRR vinden voor een reeks kasstromen in A2:A8, een financieringspercentage in D1 en een herinvesteringspercentage in D2. De formule is zo eenvoudig:

=MIRR(A2:A8,D1,D2)

Tip. Als het resultaat wordt weergegeven als een decimaal getal, stel dan de Percentage formaat naar de formulecel.

MIRR Excel-sjabloon

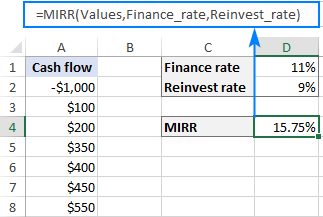

Om snel verschillende projecten van ongelijke omvang te evalueren, laten we een MIRR-sjabloon maken. Zo werkt het:

- Maak voor de kasstroomwaarden een dynamisch gedefinieerde reeks op basis van deze formule:

=OFFSET(Sheet1!$A$2,0,0,COUNT(Sheet1!$A:$A),1)Waar Blad1 is de naam van uw werkblad en A2 is de initiële investering (eerste cashflow).

Noem de bovenstaande formule zoals u wilt, bijvoorbeeld Waarden .

Voor de gedetailleerde stappen, zie Hoe maak ik een dynamisch naambereik in Excel.

- Optioneel kunt u de cellen met de financierings- en herbeleggingspercentages een naam geven. Om een cel een naam te geven, kunt u een van de methoden gebruiken die worden beschreven in Hoe definieert u een naam in Excel. Merk op dat het geven van een naam aan deze cellen optioneel is, gewone verwijzingen werken ook.

- Geef de gedefinieerde namen die u hebt gemaakt aan de MIRR-formule.

Voor dit voorbeeld heb ik de volgende namen gemaakt:

- Waarden - de hierboven beschreven OFFSET-formule

- Finance_rate - cel D1

- Herbeleggingspercentage - cel D2

Onze MIRR-formule ziet er dus als volgt uit:

=MIRR(Waarden, Financiële_voet, Herbeleggings_voet)

En nu kunt u een willekeurig aantal waarden in kolom A typen, te beginnen in cel A2, en uw MIRR-rekenmachine met een dynamische formule zal onmiddellijk een resultaat geven:

Opmerkingen:

- Voor een correcte werking van het Excel MIRR-sjabloon moeten de waarden worden ingevoerd in aangrenzende cellen zonder tussenruimte.

- Indien de cellen financieringspercentage en herbeleggingspercentage leeg zijn, neemt Excel aan dat ze gelijk zijn aan nul.

MIRR vs. IRR: wat is beter?

Hoewel de theoretische basis van MIRR onder financiële academici nog steeds wordt betwist, wordt het over het algemeen beschouwd als een valabeler alternatief voor IRR. Als u niet zeker weet welke methode nauwkeuriger resultaten oplevert, kunt u bij wijze van compromis beide methoden berekenen, rekening houdend met de volgende beperkingen.

IRR-beperkingen

Hoewel de IRR een algemeen aanvaarde maatstaf is voor de aantrekkelijkheid van een investering, heeft hij verschillende inherente problemen. En de MIRR lost er twee op:

1. Herinvesteringspercentage

De IRR-functie in Excel gaat ervan uit dat tussentijdse kasstromen worden geherinvesteerd tegen een rendement dat gelijk is aan de IRR zelf. Het probleem is dat in het echte leven, ten eerste, een herinvesteringspercentage doorgaans lager is dan een financieringspercentage en dichter bij de kapitaalkosten van het bedrijf ligt, en ten tweede, de discontovoet in de loop van de tijd aanzienlijk kan veranderen. Als gevolg daarvan geeft de IRR vaak een te optimistisch beeld.visie op het potentieel van het project.

Het MIRR geeft de rentabiliteit van de investering nauwkeuriger weer, omdat het rekening houdt met zowel het financieringspercentage als het herinvesteringspercentage en u in staat stelt het verwachte rendement van fase tot fase in een langetermijnproject te wijzigen.

2. Meerdere oplossingen

In geval van afwisselend positieve en negatieve waarden (d.w.z. als een reeks kasstromen meer dan eens van teken verandert) kan de IRR meerdere oplossingen geven voor hetzelfde project, hetgeen leidt tot onzekerheid en verwarring. MIRR is ontworpen om slechts één waarde te vinden, waardoor het probleem met meerdere IRR's wordt geëlimineerd.

MIRR-beperkingen

Sommige financiële deskundigen vinden het rendement dat door MIRR wordt verkregen minder betrouwbaar omdat de inkomsten van een project niet altijd volledig worden geherinvesteerd. U kunt gedeeltelijke investeringen echter gemakkelijk compenseren door het herinvesteringspercentage aan te passen. Als u bijvoorbeeld verwacht dat de herinvesteringen 6% zullen opleveren, maar waarschijnlijk slechts de helft van de kasstromen zal worden geherinvesteerd, gebruik dan de herbeleggingspercentage van 3%.

MIRR-functie werkt niet

Als uw Excel MIRR-formule een fout oplevert, zijn er twee belangrijke punten die u moet controleren:

- #DIV/0! fout Komt voor als de waarden argument niet ten minste één negatieve en één positieve waarde bevat.

- #FOUT! Komt voor als de financieringstarief of herbeleggingspercentage argument niet numeriek is.

Zo gebruik je MIRR in Excel om het gewijzigde rendement te vinden. Om te oefenen kun je onze voorbeeldwerkmap MIRR berekenen in Excel downloaden. Ik dank je voor het lezen en hoop je volgende week op onze blog te zien!