Indholdsfortegnelse

Vejledningen forklarer det grundlæggende i den modificerede interne rente, hvordan den adskiller sig fra IRR, og hvordan man beregner MIRR i Excel.

I mange år har finanseksperter og lærebøger advaret om fejl og mangler ved den interne rente, men mange ledere fortsætter med at bruge den til at vurdere kapitalprojekter. Nyder de at leve på kanten, eller er de simpelthen ikke klar over, at MIRR findes? Selv om den modificerede interne rente ikke er perfekt, løser den to hovedproblemer med IRR og giver en mere realistiskSå mød Excel MIRR-funktionen, som er vores stjernegæst i dag!

Hvad er MIRR?

modificeret intern afkastningsgrad (MIRR) er en finansiel måleenhed til at vurdere et projekts rentabilitet og rangordne investeringer af samme størrelse. Som navnet antyder, er MIRR en modificeret udgave af den traditionelle interne rente, der har til formål at afhjælpe nogle af IRR's mangler.

Teknisk set er MIRR den forrentningssats, hvor nettonutidsværdien (NPV) af de endelige tilførsler er lig med investeringen (dvs. udstrømningen), mens IRR er den sats, der gør NPV'en lig nul.

IRR indebærer, at alle positive pengestrømme geninvesteres til projektets egen afkastningsgrad, mens MIRR giver dig mulighed for at angive en anden geninvesteringssats for fremtidige pengestrømme. For yderligere oplysninger, se MIRR vs. IRR.

Som med IRR gælder det, at jo større, jo bedre :) I situationer, hvor den modificerede interne rente er det eneste kriterium, er beslutningsreglen meget enkel: et projekt kan accepteres, hvis dets MIRR er større end kapitalomkostningerne (hurdle rate), og afvises, hvis den er lavere end kapitalomkostningerne.

Excel MIRR-funktion

MIRR-funktionen i Excel beregner den modificerede interne rente for en række pengestrømme, der forekommer med regelmæssige intervaller.

Syntaksen for MIRR-funktionen er som følger:

MIRR(værdier, finance_rate, reinvest_rate)Hvor:

- Værdier (påkrævet) - et array eller en række celler, der indeholder pengestrømme.

- Finance_rate (påkrævet) - den rentesats, der betales for at finansiere investeringen. Med andre ord er det låneomkostningerne i tilfælde af negative pengestrømme. Skal angives som en procentdel eller et tilsvarende decimaltal.

- Reinvest_rate (påkrævet) - den sammensatte afkastningsgrad, som positive pengestrømme geninvesteres til. Den angives som en procentdel eller et decimaltal.

MIRR-funktionen er tilgængelig i Excel til Office 365, Excel 2019, Excel 2016, Excel 2013, Excel 2010 og Excel 2007.

5 ting, du bør vide om MIRR i Excel

Inden du begynder at beregne den modificerede IRR i dine Excel-regneark, er her en liste over nyttige punkter, som du skal huske:

- Værdierne skal indeholde mindst én positiv (som repræsenterer indkomst) og en negativ (som repræsenterer udgiften); ellers opstår der en #DIV/0! fejl.

- Excel MIRR-funktionen antager, at alle pengestrømme sker på regelmæssige tidsintervaller og bruger rækkefølgen af værdierne til at bestemme rækkefølgen af pengestrømme. Så sørg for at indtaste værdierne i kronologisk rækkefølge .

- Det er implicit underforstået, at alle pengestrømme sker på det slutningen af en periode .

- Kun numeriske værdier Tekst, logiske værdier og tomme celler ignoreres, men nulværdier behandles.

- En almindelig fremgangsmåde er at anvende de vægtede gennemsnitlige kapitalomkostninger som reinvest_rate , men du kan frit indtaste enhver geninvesteringssats som du finder passende.

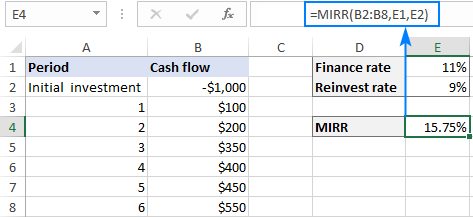

Hvordan man beregner MIRR i Excel - eksempel på en formel

Det er meget enkelt at beregne MIRR i Excel - du skal blot indsætte pengestrømmene, låneomkostningerne og geninvesteringssatsen i de tilsvarende argumenter.

Lad os som eksempel finde den modificerede IRR for en række pengestrømme i A2:A8, finansieringssats i D1 og reinvesteringssats i D2. Formlen er så enkel som denne:

=MIRR(A2:A8,D1,D2)

Tip. Hvis resultatet vises som et decimaltal, skal du indstille Procentdel format til formularcellen.

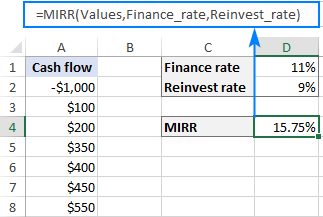

MIRR Excel-skabelon

For hurtigt at evaluere forskellige projekter af forskellig størrelse kan vi oprette en MIRR-skabelon, som du kan se her:

- For pengestrømsværdierne skal du lave et dynamisk defineret interval baseret på denne formel:

=OFFSET(Sheet1!$A$2,0,0,0,COUNT(Sheet1!$A:$A),1)Hvor Ark1 er navnet på dit regneark, og A2 er den oprindelige investering (første pengestrøm).

Navngiv ovenstående formel som du vil, f.eks. Værdier .

Du kan finde de detaljerede trin under Sådan laver du et dynamisk navngivet område i Excel.

- Du kan eventuelt navngive de celler, der indeholder finansierings- og geninvesteringssatserne. For at navngive en celle kan du bruge en af de metoder, der er beskrevet i Sådan definerer du et navn i Excel. Bemærk, at det er valgfrit at navngive disse celler, almindelige referencer fungerer også.

- Angiv de definerede navne, du har oprettet, i MIRR-formlen.

I dette eksempel har jeg oprettet følgende navne:

- Værdier - den ovenfor beskrevne OFFSET-formel

- Finance_rate - celle D1

- Reinvest_rate - celle D2

Vores MIRR-formel har således denne form:

=MIRR(Værdier, Finance_rate, Reinvest_rate)

Og nu kan du skrive et vilkårligt antal værdier i kolonne A, begyndende i celle A2, og din MIRR-beregner med en dynamisk formel vil straks give et resultat:

Bemærkninger:

- For at Excel MIRR-skabelonen kan fungere korrekt, skal værdierne indtastes i celler, der støder op til hinanden uden mellemrum.

- Hvis cellerne for finansieringssats og reinvesteringssats er tomme, antager Excel, at de er lig med nul.

MIRR vs. IRR: hvad er bedst?

Selv om det teoretiske grundlag for MIRR stadig er omstridt blandt finansforskere, anses den generelt for at være et mere gyldigt alternativ til IRR. Hvis du ikke er sikker på, hvilken metode der giver de mest præcise resultater, kan du som et kompromis beregne begge metoder, idet du skal huske på følgende begrænsninger.

IRR-begrænsninger

Selv om IRR er et almindeligt accepteret mål for en investerings attraktivitet, har den flere iboende problemer, og MIRR løser to af dem:

1. Geninvesteringssats

Excel IRR-funktionen arbejder ud fra den antagelse, at de foreløbige pengestrømme geninvesteres til en afkastsats, der svarer til selve IRR'en. Problemet er, at i det virkelige liv er der for det første en tendens til, at geninvesteringssatsen er lavere end en finansieringsrente og ligger tættere på virksomhedens kapitalomkostninger, og for det andet kan diskonteringssatsen ændre sig betydeligt over tid.syn på projektets potentiale.

MIRR afspejler mere præcist investeringens rentabilitet, fordi den tager højde for både finansierings- og geninvesteringssatsen og giver mulighed for at ændre den forventede afkastningsgrad fra etape til etape i et langsigtet projekt.

2. Flere løsninger

I tilfælde af vekslende positive og negative værdier (dvs. hvis en række pengestrømme skifter fortegn mere end én gang) kan IRR give flere løsninger for det samme projekt, hvilket fører til usikkerhed og forvirring. MIRR er designet til kun at finde én værdi, hvilket eliminerer problemet med flere IRR'er.

MIRR-begrænsninger

Nogle finanseksperter mener, at den afkastningsgrad, der fremkommer ved hjælp af MIRR, er mindre pålidelig, fordi et projekts indtjening ikke altid geninvesteres fuldt ud. Du kan dog nemt kompensere for delvise investeringer ved at justere geninvesteringssatsen. Hvis du f.eks. forventer, at geninvesteringerne vil indbringe 6 %, men kun halvdelen af pengestrømmene sandsynligvis vil blive geninvesteret, skal du bruge reinvest_rate på 3 %.

MIRR-funktionen fungerer ikke

Hvis din Excel MIRR-formel resulterer i en fejl, er der to hovedpunkter, du skal kontrollere:

- #DIV/0! fejl . opstår, hvis den værdier argumentet ikke indeholder mindst én negativ og én positiv værdi.

- #VALUE! fejl . opstår, hvis den finance_rate eller reinvest_rate argumentet er ikke-numerisk.

Sådan bruger du MIRR i Excel til at finde den modificerede afkastningsgrad. Hvis du vil øve dig, er du velkommen til at downloade vores arbejdsmappe til beregning af MIRR i Excel. Tak for din læsning og håber at se dig på vores blog i næste uge!