جدول المحتويات

يشرح البرنامج التعليمي أساسيات معدل العائد الداخلي المعدل ، وكيف يختلف عن IRR ، وكيفية حساب MIRR في Excel.

لسنوات عديدة ، التمويل حذر الخبراء والكتب المدرسية من عيوب وأوجه القصور في معدل العائد الداخلي ، لكن العديد من المديرين التنفيذيين يواصلون استخدامه لتقييم المشاريع الرأسمالية. هل يستمتعون بالعيش على حافة الهاوية أم أنهم ببساطة غير مدركين لوجود MIRR؟ على الرغم من أنه ليس مثاليًا ، فإن معدل العائد الداخلي المعدل يحل مشكلتين رئيسيتين مع معدل العائد الداخلي ويوفر تقييمًا أكثر واقعية للمشروع. لذا ، يرجى تلبية وظيفة Excel MIRR ، وهي ضيفنا النجم اليوم!

ما هو MIRR؟

معدل العائد الداخلي المعدل (MIRR) هو مقياس مالي لتقدير ربحية المشروع وترتيب الاستثمارات ذات الحجم المتساوي. كما يوحي اسمها ، MIRR هو نسخة معدلة من معدل العائد الداخلي التقليدي الذي يهدف إلى التغلب على بعض أوجه القصور في IRR.

من الناحية الفنية ، MIRR هو معدل العائد الذي عنده صافي القيمة الحالية (NPV) التدفقات النهائية الوافدة تساوي الاستثمار (أي التدفق الخارج) ؛ بينما IRR هو المعدل الذي يجعل NPV صفرًا.

IRR يعني أنه يتم إعادة استثمار جميع التدفقات النقدية الإيجابية وفقًا لمعدل العائد الخاص بالمشروع بينما يسمح لك MIRR بتحديد معدل إعادة استثمار مختلف للتدفقات النقدية المستقبلية. لمزيد من المعلومات ، يرجى الاطلاع على MIRR مقابل.IRR.

كيف تفسر السعر الذي تم إرجاعه بواسطة MIRR؟ كما هو الحال مع IRR ، كلما كان ذلك أفضل كلما كان ذلك أفضل :) في الحالة التي يكون فيها معدل العائد الداخلي المعدل هو المعيار الوحيد ، تكون قاعدة القرار بسيطة للغاية: يمكن قبول المشروع إذا كان MIRR أكبر من تكلفة رأس المال (معدل العقبة) ورفض إذا كان المعدل أقل من تكلفة رأس المال.

وظيفة Excel MIRR

تحسب الدالة MIRR في Excel معدل العائد الداخلي المعدل لسلسلة التدفقات النقدية التي تحدث بشكل منتظم الفواصل الزمنية.

بناء جملة الدالة MIRR كما يلي:

MIRR (القيم ، معدل التمويل ، معدل إعادة الاستثمار)حيث:

- القيم (مطلوب) - صفيف أو نطاق من الخلايا يحتوي على التدفقات النقدية.

- Finance_rate (مطلوب) - معدل الفائدة الذي يتم دفعه لتمويل الاستثمار. بمعنى آخر ، إنها تكلفة الاقتراض في حالة التدفقات النقدية السلبية. يجب توفيرها كنسبة مئوية أو رقم عشري مطابق.

- Reinvest_rate (مطلوب) - معدل العائد المركب الذي يتم عنده استثمار التدفقات النقدية الإيجابية. يتم توفيره كنسبة مئوية أو رقم عشري.

تتوفر وظيفة MIRR في Excel لـ Office 365 و Excel 2019 و Excel 2016 و Excel 2013 و Excel 2010 و Excel 2007.

5 أشياء يجب أن تعرفها عن MIRR في Excel

قبل أن تذهب لحساب IRR المعدل في أوراق عمل Excel ، إليك قائمة مفيدةنقاط يجب تذكرها:

- يجب أن تحتوي القيم على رقم واحد على الأقل موجب (يمثل الدخل) ورقم واحد سلبي (يمثل الإنفاق) ؛ وإلا فإن # DIV / 0! حدث خطأ.

- تفترض وظيفة Excel MIRR أن جميع التدفقات النقدية تحدث في فترات زمنية منتظمة وتستخدم ترتيب القيم لتحديد ترتيب التدفقات النقدية. لذا ، تأكد من إدخال القيم بالترتيب الزمني .

- إنه يعني ضمنيًا أن جميع التدفقات النقدية تحدث في نهاية الفترة .

- فقط القيم الرقمية تتم معالجتها. يتم تجاهل النص والقيم المنطقية والخلايا الفارغة ؛ ومع ذلك ، تتم معالجة القيم الصفرية.

- تتمثل الطريقة الشائعة في استخدام متوسط التكلفة المرجح لرأس المال باعتباره معدل إعادة الاستثمار ، ولكن لك مطلق الحرية في إدخال أي معدل إعادة الاستثمار الذي تراه مناسبًا.

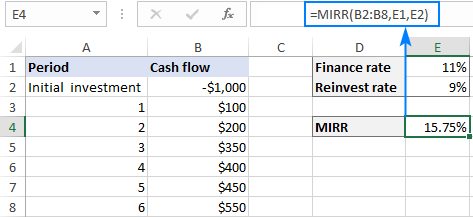

كيفية حساب MIRR في Excel - مثال على الصيغة

حساب MIRR في Excel واضح جدًا - ما عليك سوى وضع التدفقات النقدية وتكلفة الاقتراض ومعدل إعادة الاستثمار في الوسيطات المقابلة

كمثال ، لنجد معدل العائد الداخلي المعدل لسلسلة التدفقات النقدية في A2: A8 ، ومعدل التمويل في D1 ، ومعدل إعادة الاستثمار في D2. الصيغة بسيطة مثل هذا:

=MIRR(A2:A8,D1,D2)

نصيحة. إذا تم عرض النتيجة كرقم عشري ، فقم بتعيين تنسيق النسبة المئوية لخلية الصيغة.

قالب MIRR Excel

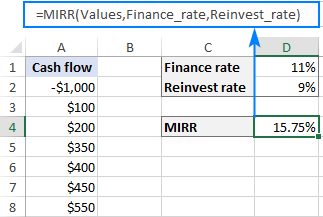

لتقييم المشاريع المختلفة بسرعةبحجم غير متساو ، فلنقم بإنشاء قالب MIRR. وإليك الطريقة:

- بالنسبة لقيم التدفق النقدي ، قم بإنشاء نطاق ديناميكي محدد بناءً على هذه الصيغة:

=OFFSET(Sheet1!$A$2,0,0,COUNT(Sheet1!$A:$A),1)حيث Sheet1 هو اسم ورقة العمل الخاصة بك و A2 هو الاستثمار الأولي (التدفق النقدي الأول).

قم بتسمية الصيغة أعلاه كما تريد ، قل القيم .

للحصول على الخطوات التفصيلية ، يرجى الاطلاع كيفية إنشاء نطاق ديناميكي مسمى في Excel.

- اختياريًا ، قم بتسمية الخلايا التي تحتوي على معدلات التمويل وإعادة الاستثمار. لتسمية خلية ، يمكنك استخدام أي من الطرق الموضحة في كيفية تحديد اسم في Excel. يرجى ملاحظة أن تسمية هذه الخلايا اختيارية ، وستعمل المراجع العادية أيضًا.

- أدخل الأسماء المحددة التي قمت بإنشائها إلى صيغة MIRR.

لهذا المثال ، لقد قمت بإنشاء الأسماء التالية:

- القيم - صيغة OFFSET الموضحة أعلاه

- Finance_rate - الخلية D1

- Reinvest_rate - الخلية D2

لذا ، تأخذ صيغة MIRR هذا الشكل:

=MIRR(Values, Finance_rate, Reinvest_rate)

والآن ، يمكنك كتابة أي عدد من القيم في العمود A ، الذي يبدأ بالخلية A2 ، وستعطي حاسبة MIRR باستخدام صيغة ديناميكية نتيجة على الفور:

ملاحظات:

- بالنسبة إلى قالب Excel MIRR للعمل بشكل صحيح ، يجب إدخال القيم في الخلايا المجاورة بدون فجوات.

- إذا كان معدل التمويل وخلايا معدل إعادة الاستثمار فارغة ، يفترض Excel أنها تساوي صفرًا.

MIRRمقابل IRR: أيهما أفضل؟

في حين أن الأساس النظري لـ MIRR لا يزال محل نزاع بين الأكاديميين الماليين ، فإنه يعتبر بشكل عام بديلاً أكثر صحة لـ IRR. إذا لم تكن متأكدًا من الطريقة التي تعطي نتائج أكثر دقة ، كحل وسط ، يمكنك حساب كليهما ، مع مراعاة القيود التالية.

قيود IRR

على الرغم من أن IRR مقياس مقبول بشكل عام جاذبية الاستثمار ، لديها العديد من المشاكل المتأصلة. و MIRR يحل اثنين منهم:

1. معدل إعادة الاستثمار

تعمل وظيفة Excel IRR على افتراض إعادة استثمار التدفقات النقدية المؤقتة بمعدل عائد يساوي معدل العائد الداخلي نفسه. المهم هو أنه في الحياة الواقعية ، أولاً ، يميل معدل إعادة الاستثمار إلى أن يكون أقل من معدل التمويل وأقرب إلى تكلفة رأس مال الشركة ، وثانيًا ، قد يتغير معدل الخصم بشكل كبير بمرور الوقت. نتيجة لذلك ، غالبًا ما تعطي IRR نظرة متفائلة بشكل مفرط حول إمكانات المشروع.

يعكس MIRR بشكل أكثر دقة ربحية الاستثمار لأنه يأخذ في الاعتبار كلاً من معدل التمويل وإعادة الاستثمار ويسمح لك بتغيير معدل العائد المتوقع من مرحلة إلى أخرى في مشروع طويل الأمد

2. حلول متعددة

في حالة تبديل القيم الموجبة والسالبة (على سبيل المثال ، إذا وقعت سلسلة من التدفقات النقدية أكثر من مرة) ، يمكن لـ IRR تقديم حلول متعددة لنفس المشروع ، مما يؤدي إلىعدم اليقين والارتباك. تم تصميم MIRR للعثور على قيمة واحدة فقط ، مما يلغي المشكلة مع IRRs المتعددة.

قيود MIRR

يعتبر بعض الخبراء الماليين أن معدل العائد الناتج عن MIRR أقل موثوقية لأن أرباح المشروع ليست دائمًا إعادة استثمارها بالكامل. ومع ذلك ، يمكنك بسهولة تعويض الاستثمارات الجزئية عن طريق تعديل معدل إعادة الاستثمار. على سبيل المثال ، إذا كنت تتوقع أن تكسب عمليات إعادة الاستثمار 6٪ ، ولكن من المحتمل إعادة استثمار نصف التدفقات النقدية فقط ، فاستخدم معدل إعادة الاستثمار البالغ 3٪.

وظيفة MIRR لا تعمل

إذا نتج عن صيغة Excel MIRR خطأ ، فهناك نقطتان رئيسيتان يجب التحقق منهما:

- # DIV / 0! خطأ . يحدث إذا كانت الوسيطة قيم لا تحتوي على الأقل على قيمة سالبة واحدة وقيمة موجبة واحدة.

- #VALUE! خطأ . يحدث إذا كانت الوسيطة finance_rate أو revest_rate غير رقمية.

هذه هي كيفية استخدام MIRR في Excel للعثور على معدل العائد المعدل. للممارسة ، يمكنك تنزيل نموذج المصنف الخاص بنا إلى حساب MIRR في Excel. أشكرك على القراءة وآمل أن أراك على مدونتنا الأسبوع المقبل!