Sadržaj

Vodič objašnjava osnove modificirane interne stope povrata, po čemu se razlikuje od IRR-a i kako izračunati MIRR u Excelu.

Dugi niz godina finansije stručnjaci i udžbenici upozoravaju na nedostatke i nedostatke interne stope prinosa, ali mnogi rukovodioci je i dalje koriste za procjenu kapitalnih projekata. Da li uživaju u životu na rubu ili jednostavno nisu svjesni postojanja MIRR-a? Iako nije savršena, modificirana interna stopa povrata rješava dva glavna problema s IRR-om i pruža realniju procjenu projekta. Dakle, upoznajte Excel MIRR funkciju, koja je danas naš zvjezdani gost!

Šta je MIRR?

modificirana interna stopa povrata (MIRR) je finansijska metrika za procjenu profitabilnosti projekta i rangiranje investicija jednake veličine. Kao što mu ime sugerira, MIRR je modificirana verzija tradicionalne interne stope povrata koja ima za cilj prevazići neke nedostatke IRR-a.

Tehnički, MIRR je stopa povrata po kojoj je neto sadašnja vrijednost (NPV) terminalni prilivi su jednaki investiciji (tj. odliv); dok je IRR stopa koja čini NPV nulu.

IRR implicira da se svi pozitivni novčani tokovi reinvestiraju prema vlastitoj stopi povrata projekta, dok MIRR omogućava da specificirate drugačiju stopu reinvestiranja za buduće tokove gotovine. Za više informacija pogledajte MIRR vs.IRR.

Kako tumačite stopu koju vraća MIRR? Kao i kod IRR-a, što veći to bolje :) U situaciji kada je modificirana interna stopa prinosa jedini kriterij, pravilo odluke je vrlo jednostavno: projekat se može prihvatiti ako je njegov MIRR veći od cijene kapitala (stopa prepreka) i odbija se ako je stopa niža od cijene kapitala.

Excel MIRR funkcija

Funkcija MIRR u Excelu izračunava modificiranu internu stopu povrata za seriju novčanih tokova koji se javljaju u redovnom intervali.

Sintaksa funkcije MIRR je sljedeća:

MIRR(vrijednosti, stopa_finansije, stopa_reinvestiranja)Gdje:

- Vrijednosti (obavezno) – niz ili raspon ćelija koji sadrži tokove novca.

- Finance_rate (obavezno) – kamatna stopa koja se plaća za financiranje investicije. Drugim riječima, to je trošak zaduživanja u slučaju negativnih novčanih tokova. Treba se navesti kao procenat ili odgovarajući decimalni broj.

- Stopa_reinvestiranja (obavezno) – kombinovana stopa prinosa po kojoj se pozitivni novčani tokovi reinvestiraju. Isporučuje se kao procenat ili decimalni broj.

Funkcija MIRR dostupna je u Excelu za Office 365, Excel 2019, Excel 2016, Excel 2013, Excel 2010 i Excel 2007.

5 stvari koje biste trebali znati o MIRR-u u Excel-u

Prije nego što krenete izračunavati modificirani IRR u svojim Excel radnim listovima, evo liste korisnihtačke koje treba zapamtiti:

- Vrijednosti moraju sadržavati najmanje jedan pozitivan (koji predstavlja prihod) i jedan negativan (koji predstavlja izdatke); inače #DIV/0! dolazi do greške.

- Excel MIRR funkcija pretpostavlja da se svi novčani tokovi dešavaju u regularnim vremenskim intervalima i koristi redoslijed vrijednosti da odredi redoslijed novčanih tokova. Dakle, obavezno unesite vrijednosti hronološkim redom .

- Implicitno se podrazumijeva da se svi novčani tokovi dešavaju na kraju perioda .

- Obrađuju se samo numeričke vrijednosti . Tekst, logičke vrijednosti i prazne ćelije se zanemaruju; međutim, obrađuju se nulte vrijednosti.

- Uobičajeni pristup je korištenje ponderiranog prosječnog troška kapitala kao stopa_reinvestiranja , ali možete slobodno unijeti bilo koju stopu reinvestiranja koje smatrate prikladnim.

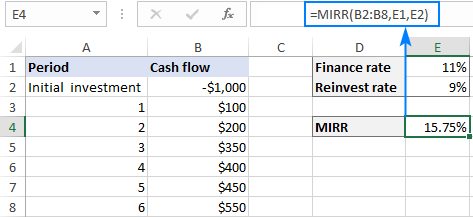

Kako izračunati MIRR u Excelu – primjer formule

Izračunavanje MIRR-a u Excelu je vrlo jednostavno – samo unesete novčane tokove, troškove zaduživanja i stopu reinvestiranja u odgovarajućim argumentima.

Kao primjer, pronađimo modificirani IRR za niz novčanih tokova u A2:A8, stopu finansiranja u D1 i stopu reinvestiranja u D2. Formula je ovako jednostavna:

=MIRR(A2:A8,D1,D2)

Savjet. Ako je rezultat prikazan kao decimalni broj, postavite format Percentage na ćeliju formule.

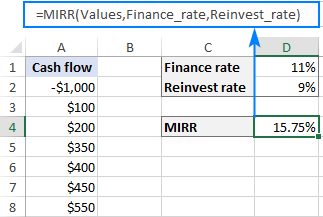

MIRR Excel šablon

Za brzu evaluaciju različitih projekatanejednake veličine, napravimo MIRR predložak. Evo kako:

- Za vrijednosti novčanog toka, napravite dinamički definirani raspon na osnovu ove formule:

=OFFSET(Sheet1!$A$2,0,0,COUNT(Sheet1!$A:$A),1)gdje je Sheet1 naziv vaš radni list i A2 je početna investicija (prvi novčani tok).

Imenujte gornju formulu kako želite, recite Vrijednosti .

Za detaljne korake pogledajte Kako napraviti dinamički imenovani raspon u Excelu.

- Po želji navedite ćelije koje sadrže stope financiranja i reinvestiranja. Za imenovanje ćelije možete koristiti bilo koju od metoda opisanih u Kako definirati ime u Excelu. Imajte na umu da je imenovanje ovih ćelija opciono, redovne reference će također funkcionirati.

- Unesite definirana imena koja ste kreirali u MIRR formulu.

Za ovaj primjer, kreirao sam sljedeća imena:

- Vrijednosti – gore opisana OFFSET formula

- Finans_rate – ćelija D1

- Reinvest_rate – ćelija D2

Dakle, naša MIRR formula ima ovaj oblik:

=MIRR(Values, Finance_rate, Reinvest_rate)

I sada možete upisati bilo koji broj vrijednosti u stupac A, počevši od ćelije A2, a vaš MIRR kalkulator s dinamičkom formulom će odmah dati rezultat:

Napomene:

- Za Excel MIRR predložak radi ispravno, vrijednosti moraju biti unesene u susjedne ćelije bez praznina.

- Ako su ćelije stope finansiranja i stope reinvestiranja prazne, Excel pretpostavlja da su jednake nuli.

MIRRvs. IRR: što je bolje?

Dok je teorijska osnova MIRR-a još uvijek sporna među finansijskim akademicima, općenito se smatra validnijom alternativom IRR-u. Ako niste sigurni koja metoda daje preciznije rezultate, kao kompromis možete izračunati obje, imajući na umu sljedeća ograničenja.

IRR ograničenja

Iako je IRR opšteprihvaćena mjera atraktivnosti ulaganja, ima nekoliko inherentnih problema. I MIRR rješava dva od njih:

1. Stopa reinvestiranja

Excel funkcija IRR radi pod pretpostavkom da se privremeni novčani tokovi reinvestiraju po stopi prinosa jednakoj samoj IRR. Kvaka je u tome što je u stvarnom životu, prvo, stopa reinvestiranja niža od stope finansiranja i bliža trošku kapitala kompanije, a drugo, diskontna stopa se može značajno promijeniti tokom vremena. Kao rezultat toga, IRR često daje previše optimističan pogled na potencijal projekta.

MIRR preciznije odražava profitabilnost investicije jer uzima u obzir i stopu finansiranja i reinvestiranja i omogućava vam da promijenite očekivanu stopu povrata od faze do faze u dugoročnom projektu.

2. Višestruka rješenja

U slučaju naizmjeničnih pozitivnih i negativnih vrijednosti (tj. ako niz novčanih tokova promijeni predznak više puta), IRR može dati više rješenja za isti projekat, što dovodi doneizvjesnost i konfuzija. MIRR je dizajniran da pronađe samo jednu vrijednost, eliminirajući problem s više IRR-ova.

MIRR ograničenja

Neki stručnjaci za finansije smatraju stopu povrata koju proizvodi MIRR manje pouzdanom jer zarada projekta nije uvijek potpuno reinvestirano. Međutim, djelomične investicije možete lako nadoknaditi prilagođavanjem stope reinvestiranja. Na primjer, ako očekujete da će reinvestiranje zaraditi 6%, ali je vjerovatno da će samo polovina novčanih tokova biti reinvestirana, koristite reinvest_rate od 3%.

MIRR funkcija ne radi

Ako vaša Excel MIRR formula rezultira greškom, postoje dvije glavne točke koje treba provjeriti:

- #DIV/0! greška . Pojavljuje se ako argument values ne sadrži barem jednu negativnu i jednu pozitivnu vrijednost.

- #VALUE! greška . Pojavljuje se ako argument finance_rate ili reinvest_rate nije numerički.

Tako se koristi MIRR u Excel-u za pronalaženje modificirane stope povrata. Za praksu, dobrodošli ste da preuzmete naš primjer radne sveske za Izračunavanje MIRR-a u Excel-u. Zahvaljujem vam na čitanju i nadam se da se vidimo na našem blogu sljedeće sedmice!