Πίνακας περιεχομένων

Το σεμινάριο εξηγεί τα βασικά στοιχεία του τροποποιημένου εσωτερικού συντελεστή απόδοσης, με ποιον τρόπο διαφέρει από τον IRR και πώς να υπολογίσετε τον MIRR στο Excel.

Για πολλά χρόνια, οι ειδικοί στα χρηματοοικονομικά και τα εγχειρίδια έχουν προειδοποιήσει για τις ατέλειες και τις ελλείψεις του εσωτερικού συντελεστή απόδοσης, αλλά πολλά στελέχη συνεχίζουν να τον χρησιμοποιούν για την αξιολόγηση των κεφαλαιουχικών έργων. Τους αρέσει να ζουν στα όρια ή απλά δεν γνωρίζουν την ύπαρξη του MIRR; Αν και δεν είναι τέλειος, ο τροποποιημένος εσωτερικός συντελεστής απόδοσης επιλύει δύο βασικά προβλήματα με τον IRR και παρέχει μια πιο ρεαλιστικήΑξιολόγηση ενός έργου. Σας παρουσιάζω λοιπόν τη συνάρτηση MIRR του Excel, η οποία είναι ο σημερινός μας καλεσμένος!

Τι είναι η MIRR;

Το τροποποιημένος εσωτερικός συντελεστής απόδοσης (MIRR) είναι μια χρηματοοικονομική μετρική για την εκτίμηση της αποδοτικότητας ενός έργου και την κατάταξη επενδύσεων ίσου μεγέθους. Όπως υποδηλώνει και το όνομά του, ο MIRR είναι μια τροποποιημένη εκδοχή του παραδοσιακού εσωτερικού συντελεστή απόδοσης που αποσκοπεί στην αντιμετώπιση ορισμένων ελλείψεων του IRR.

Τεχνικά, το MIRR είναι το ποσοστό απόδοσης με το οποίο η καθαρή παρούσα αξία (ΚΠΑ) των τελικών εισροών είναι ίση με την επένδυση (δηλαδή την εκροή), ενώ το IRR είναι το ποσοστό που καθιστά την ΚΠΑ μηδενική.

Ο IRR υπονοεί ότι όλες οι θετικές ταμειακές ροές επανεπενδύονται με το ίδιο ποσοστό απόδοσης του έργου, ενώ ο MIRR σας επιτρέπει να καθορίσετε ένα διαφορετικό ποσοστό επανεπένδυσης για τις μελλοντικές ταμειακές ροές. Για περισσότερες πληροφορίες, ανατρέξτε στην ενότητα MIRR vs. IRR.

Πώς ερμηνεύετε τον συντελεστή που επιστρέφει ο MIRR; Όπως και με τον IRR, όσο μεγαλύτερος τόσο το καλύτερο :) Σε περίπτωση που ο τροποποιημένος εσωτερικός συντελεστής απόδοσης είναι το μοναδικό κριτήριο, ο κανόνας απόφασης είναι πολύ απλός: ένα έργο μπορεί να γίνει αποδεκτό εάν ο MIRR του είναι μεγαλύτερος από το κόστος κεφαλαίου (hurdle rate) και να απορριφθεί εάν ο συντελεστής είναι μικρότερος από το κόστος κεφαλαίου.

Συνάρτηση MIRR του Excel

Η συνάρτηση MIRR στο Excel υπολογίζει τον τροποποιημένο εσωτερικό συντελεστή απόδοσης για μια σειρά ταμειακών ροών που εμφανίζονται σε τακτά χρονικά διαστήματα.

Η σύνταξη της συνάρτησης MIRR έχει ως εξής:

MIRR(values, finance_rate, reinvest_rate)Πού:

- Τιμές (απαιτείται) - ένας πίνακας ή μια σειρά κελιών που περιέχει ταμειακές ροές.

- Finance_rate (απαιτείται) - το επιτόκιο που καταβάλλεται για τη χρηματοδότηση της επένδυσης. Με άλλα λόγια, είναι το κόστος δανεισμού σε περίπτωση αρνητικών ταμειακών ροών. Πρέπει να παρέχεται ως ποσοστό ή αντίστοιχος δεκαδικός αριθμός.

- Reinvest_rate (απαιτείται) - το ποσοστό ανατοκισμού της απόδοσης με το οποίο επανεπενδύονται οι θετικές ταμειακές ροές. Παρέχεται ως ποσοστό ή δεκαδικός αριθμός.

Η συνάρτηση MIRR είναι διαθέσιμη στο Excel για το Office 365, το Excel 2019, το Excel 2016, το Excel 2013, το Excel 2010 και το Excel 2007.

5 πράγματα που πρέπει να γνωρίζετε για το MIRR στο Excel

Πριν ξεκινήσετε να υπολογίζετε τον τροποποιημένο IRR στα φύλλα εργασίας του Excel, παραθέτουμε έναν κατάλογο χρήσιμων σημείων που πρέπει να θυμάστε:

- Οι τιμές πρέπει να περιέχουν τουλάχιστον ένα θετικό (που αντιπροσωπεύει το εισόδημα) και ένα αρνητικό (που αντιπροσωπεύει τον αριθμό εξόδων)- διαφορετικά προκύπτει σφάλμα #DIV/0!

- Η συνάρτηση MIRR του Excel υποθέτει ότι όλες οι ταμειακές ροές συμβαίνουν σε τακτικά χρονικά διαστήματα και χρησιμοποιεί τη σειρά των τιμών για να καθορίσει τη σειρά των ταμειακών ροών. Έτσι, φροντίστε να εισάγετε τις τιμές στο χρονολογική σειρά .

- Υπονοείται σιωπηρά ότι όλες οι ταμειακές ροές συμβαίνουν στο τέλος περιόδου .

- Μόνο αριθμητικές τιμές Το κείμενο, οι λογικές τιμές και τα κενά κελιά αγνοούνται- ωστόσο, οι μηδενικές τιμές επεξεργάζονται.

- Μια συνήθης προσέγγιση είναι η χρήση του σταθμισμένου μέσου κόστους κεφαλαίου ως reinvest_rate , αλλά είστε ελεύθεροι να εισαγάγετε οποιοδήποτε ποσοστό επανεπένδυσης που εσείς κρίνετε σκόπιμο.

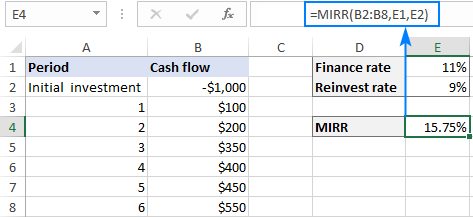

Πώς να υπολογίσετε το MIRR στο Excel - παράδειγμα τύπου

Ο υπολογισμός του MIRR στο Excel είναι πολύ απλός - απλά τοποθετείτε τις ταμειακές ροές, το κόστος δανεισμού και το επιτόκιο επανεπένδυσης στα αντίστοιχα ορίσματα.

Ως παράδειγμα, ας βρούμε τον τροποποιημένο IRR για μια σειρά ταμειακών ροών στα Α2:Α8, το χρηματοδοτικό επιτόκιο στο D1 και το επιτόκιο επανεπένδυσης στο D2. Ο τύπος είναι τόσο απλός όσο αυτός:

=MIRR(A2:A8,D1,D2)

Συμβουλή. Εάν το αποτέλεσμα εμφανίζεται ως δεκαδικός αριθμός, ορίστε το Ποσοστό μορφή στο κελί του τύπου.

Πρότυπο MIRR Excel

Για να αξιολογήσουμε γρήγορα διαφορετικά έργα άνισου μεγέθους, ας δημιουργήσουμε ένα πρότυπο MIRR. Ακούστε πώς:

- Για τις τιμές των ταμειακών ροών, δημιουργήστε ένα δυναμικό καθορισμένο εύρος με βάση αυτόν τον τύπο:

=OFFSET(Sheet1!$A$2,0,0,0,COUNT(Sheet1!$A:$A),1)Πού Φύλλο1 είναι το όνομα του φύλλου εργασίας σας και Α2 είναι η αρχική επένδυση (πρώτη ταμειακή ροή).

Ονομάστε τον παραπάνω τύπο όπως θέλετε, ας πούμε Τιμές .

Για τα λεπτομερή βήματα, ανατρέξτε στην ενότητα Πώς να δημιουργήσετε μια δυναμική περιοχή με όνομα στο Excel.

- Προαιρετικά, δώστε όνομα στα κελιά που περιέχουν τα ποσοστά χρηματοδότησης και επανεπένδυσης. Για να δώσετε όνομα σε ένα κελί, μπορείτε να χρησιμοποιήσετε οποιαδήποτε από τις μεθόδους που περιγράφονται στην ενότητα Πώς να ορίσετε ένα όνομα στο Excel. Σημειώστε ότι η ονομασία αυτών των κελιών είναι προαιρετική, οι κανονικές αναφορές λειτουργούν επίσης.

- Παρέχετε τα καθορισμένα ονόματα που δημιουργήσατε στον τύπο MIRR.

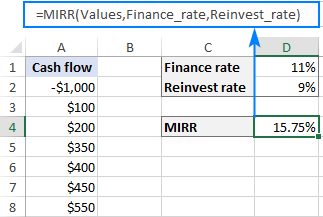

Για αυτό το παράδειγμα, δημιούργησα τα ακόλουθα ονόματα:

- Τιμές - τον τύπο OFFSET που περιγράφεται ανωτέρω

- Finance_rate - κύτταρο D1

- Reinvest_rate - κελί D2

Έτσι, ο τύπος MIRR παίρνει την εξής μορφή:

=MIRR(Values, Finance_rate, Reinvest_rate)

Και τώρα, μπορείτε να πληκτρολογήσετε οποιονδήποτε αριθμό τιμών στη στήλη Α, ξεκινώντας από το κελί Α2, και η αριθμομηχανή σας MIRR με δυναμικό τύπο θα δώσει αμέσως ένα αποτέλεσμα:

Σημειώσεις:

- Για να λειτουργήσει σωστά το πρότυπο MIRR του Excel, οι τιμές πρέπει να εισάγονται σε γειτονικά κελιά χωρίς κενά.

- Εάν τα κελιά του ποσοστού χρηματοδότησης και του ποσοστού επανεπένδυσης είναι κενά, το Excel θεωρεί ότι είναι ίσα με μηδέν.

MIRR vs. IRR: ποιο είναι καλύτερο;

Αν και η θεωρητική βάση της MIRR εξακολουθεί να αμφισβητείται μεταξύ των ακαδημαϊκών της χρηματοοικονομικής, γενικά θεωρείται μια πιο έγκυρη εναλλακτική λύση της IRR. Αν δεν είστε σίγουροι ποια μέθοδος παράγει πιο ακριβή αποτελέσματα, ως συμβιβασμός μπορείτε να υπολογίσετε και τις δύο, έχοντας κατά νου τους ακόλουθους περιορισμούς.

Περιορισμοί IRR

Αν και ο IRR είναι ένα κοινά αποδεκτό μέτρο της ελκυστικότητας μιας επένδυσης, έχει αρκετά εγγενή προβλήματα. Και ο MIRR λύνει δύο από αυτά:

1. Ποσοστό επανεπένδυσης

Η συνάρτηση IRR του Excel λειτουργεί με την υπόθεση ότι οι ενδιάμεσες ταμειακές ροές επανεπενδύονται με επιτόκιο απόδοσης ίσο με τον ίδιο τον IRR. Η παγίδα είναι ότι στην πραγματική ζωή, πρώτον, ένα επιτόκιο επανεπένδυσης τείνει να είναι χαμηλότερο από ένα χρηματοδοτικό επιτόκιο και πιο κοντά στο κόστος κεφαλαίου της εταιρείας και, δεύτερον, το προεξοφλητικό επιτόκιο μπορεί να αλλάξει σημαντικά με την πάροδο του χρόνου. Ως αποτέλεσμα, ο IRR δίνει συχνά μια υπερβολικά αισιόδοξηάποψη για τις δυνατότητες του έργου.

Το MIRR αντικατοπτρίζει με μεγαλύτερη ακρίβεια την αποδοτικότητα της επένδυσης επειδή λαμβάνει υπόψη τόσο το ποσοστό χρηματοδότησης όσο και το ποσοστό επανεπένδυσης και σας επιτρέπει να αλλάζετε το αναμενόμενο ποσοστό απόδοσης από στάδιο σε στάδιο σε ένα μακροπρόθεσμο έργο.

2. Πολλαπλές λύσεις

Σε περίπτωση εναλλασσόμενων θετικών και αρνητικών τιμών (δηλαδή εάν μια σειρά ταμειακών ροών αλλάζει πρόσημο περισσότερες από μία φορές), ο IRR μπορεί να δώσει πολλαπλές λύσεις για το ίδιο έργο, γεγονός που οδηγεί σε αβεβαιότητα και σύγχυση. Ο MIRR έχει σχεδιαστεί για να βρίσκει μόνο μία τιμή, εξαλείφοντας το πρόβλημα με τους πολλαπλούς IRR.

Περιορισμοί MIRR

Ορισμένοι ειδικοί στα χρηματοοικονομικά θεωρούν ότι το ποσοστό απόδοσης που παράγεται από το MIRR είναι λιγότερο αξιόπιστο, επειδή τα κέρδη ενός έργου δεν επανεπενδύονται πάντα πλήρως. Ωστόσο, μπορείτε εύκολα να αναπληρώσετε τις μερικές επενδύσεις προσαρμόζοντας το ποσοστό επανεπένδυσης. Για παράδειγμα, εάν αναμένετε ότι οι επανεπενδύσεις θα αποφέρουν κέρδη 6%, αλλά μόνο οι μισές από τις ταμειακές ροές είναι πιθανό να επανεπενδυθούν, χρησιμοποιήστε το reinvest_rate του 3%.

Η λειτουργία MIRR δεν λειτουργεί

Εάν ο τύπος MIRR του Excel σας οδηγεί σε σφάλμα, υπάρχουν δύο βασικά σημεία που πρέπει να ελέγξετε:

- #DIV/0! σφάλμα . Συμβαίνει αν το τιμές όρισμα δεν περιέχει τουλάχιστον μία αρνητική και μία θετική τιμή.

- #VALUE! error . Συμβαίνει αν το finance_rate ή reinvest_rate όρισμα είναι μη αριθμητικό.

Αυτός είναι ο τρόπος χρήσης του MIRR στο Excel για την εύρεση του τροποποιημένου ποσοστού απόδοσης. Για εξάσκηση, μπορείτε να κατεβάσετε το δείγμα του βιβλίου εργασίας μας για τον υπολογισμό του MIRR στο Excel. Σας ευχαριστώ για την ανάγνωση και ελπίζω να σας δω στο ιστολόγιό μας την επόμενη εβδομάδα!