Tartalomjegyzék

A bemutató elmagyarázza a módosított belső megtérülési ráta alapjait, hogy miben különbözik az IRR-től, és hogyan lehet kiszámítani a MIRR-t Excelben.

Pénzügyi szakértők és tankönyvek évek óta figyelmeztetnek a belső megtérülési ráta hibáira és hiányosságaira, mégis sok vezető továbbra is ezt használja a tőkeprojektek értékelésére. Vajon szeretnek a határon élni, vagy egyszerűen csak nem tudnak a MIRR létezéséről? Bár nem tökéletes, a módosított belső megtérülési ráta megoldja az IRR két fő problémáját, és reálisabb képet adIsmerkedjenek meg az Excel MIRR funkciójával, amely mai sztárvendégünk!

Mi az a MIRR?

A módosított belső megtérülési ráta (MIRR) egy olyan pénzügyi mérőszám, amely egy projekt jövedelmezőségének becslésére és az azonos méretű beruházások rangsorolására szolgál. Ahogy a neve is mutatja, a MIRR a hagyományos belső megtérülési ráta módosított változata, amely az IRR bizonyos hiányosságainak kiküszöbölésére törekszik.

Technikailag a MIRR az a megtérülési ráta, amely mellett a végső beáramlások nettó jelenértéke (NPV) megegyezik a befektetéssel (azaz a kiáramlással); míg az IRR az a ráta, amely mellett a nettó jelenérték nulla.

Az IRR azt jelenti, hogy minden pozitív pénzáramlást a projekt saját megtérülési rátájával újra befektetnek, míg a MIRR lehetővé teszi, hogy a jövőbeli pénzáramlásokhoz más újrabefektetési rátát adjon meg. További információért lásd: MIRR vs. IRR.

Hogyan értelmezi a MIRR által visszaadott rátát? Az IRR-hez hasonlóan, minél nagyobb, annál jobb :) Abban a helyzetben, amikor a módosított belső megtérülési ráta az egyetlen kritérium, a döntési szabály nagyon egyszerű: egy projekt akkor fogadható el, ha a MIRR nagyobb, mint a tőkeköltség (hurdle rate), és elutasítható, ha a ráta kisebb, mint a tőkeköltség.

Excel MIRR funkció

Az Excel MIRR funkciója kiszámítja a módosított belső megtérülési rátát a rendszeres időközönként előforduló pénzáramlások sorozatára.

A MIRR függvény szintaxisa a következő:

MIRR(values, finance_rate, reinvest_rate)Hol:

- Értékek (kötelező) - a pénzáramlásokat tartalmazó tömb vagy cellatartomány.

- Finance_rate (kötelező) - a beruházás finanszírozására fizetett kamatláb. Más szóval a hitelfelvétel költsége negatív pénzforgalom esetén. Százalékban vagy megfelelő tizedesjegyben kell megadni.

- Reinvest_rate (kötelező) - az a kamatozó hozamráta, amely mellett a pozitív pénzáramlásokat újra befektetik. Százalékos vagy tizedes számként adható meg.

A MIRR funkció elérhető az Excel for Office 365, Excel 2019, Excel 2016, Excel 2013, Excel 2010 és Excel 2007 programokban.

5 dolog, amit tudnia kell a MIRR-ről az Excelben

Mielőtt elkezdené kiszámítani a módosított IRR-t az Excel-munkalapokban, itt van egy lista hasznos tudnivalókról, amelyeket érdemes megjegyezni:

- Az értékeknek legalább egy pozitív (jövedelem) és egy negatív (ami a kiadást jelenti) számot; ellenkező esetben #DIV/0! hiba lép fel.

- Az Excel MIRR funkciója feltételezi, hogy minden pénzáramlás a következő időpontban történik rendszeres időközönként és az értékek sorrendjét használja a pénzáramlások sorrendjének meghatározásához. Tehát, győződjön meg róla, hogy az értékeket az alábbiakban adja meg időrendi sorrend .

- Ez implicit módon azt jelenti, hogy minden pénzáramlás a időszak vége .

- Csak numerikus értékek A szöveg, a logikai értékek és az üres cellák figyelmen kívül maradnak, a nulla értékek azonban feldolgozódnak.

- Az egyik általános megközelítés a súlyozott átlagos tőkeköltséget használja a reinvest_rate , de szabadon megadhat bármilyen újrabefektetési arány amit megfelelőnek tart.

A MIRR kiszámítása Excelben - képletpélda

A MIRR kiszámítása Excelben nagyon egyszerű - csak a pénzáramlásokat, a hitelfelvételi költséget és az újrabefektetési rátát kell a megfelelő argumentumokba beírni.

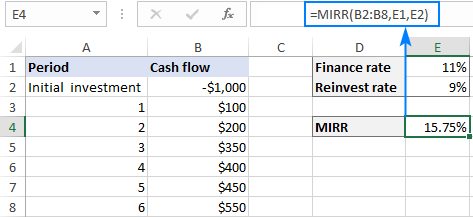

Példaként keressük meg a módosított IRR-t az A2:A8 pénzáramlások, a D1 finanszírozási ráta és a D2 újrabefektetési ráta sorozatára. A képlet ilyen egyszerű:

=MIRR(A2:A8,D1,D2)

Tipp. Ha az eredmény tizedes számként jelenik meg, állítsa be a Százalékos arány formátumot a képletcellába.

MIRR Excel sablon

Az egyenlőtlen méretű projektek gyors értékeléséhez hozzunk létre egy MIRR-sablont. Íme, hogyan:

- A pénzáramlási értékekhez készítsen dinamikusan meghatározott tartományt e képlet alapján:

=OFFSET(Sheet1!$A$2,0,0,0,COUNT(Sheet1!$A:$A),1)Hol Sheet1 a munkalap neve, A2 pedig a kezdeti befektetés (első pénzáramlás).

Nevezzük el a fenti képletet tetszés szerint, mondjuk Értékek .

A részletes lépéseket lásd: Hogyan készítsünk dinamikus névtartományt az Excelben?

- Opcionálisan nevezze el a finanszírozási és újrabefektetési rátákat tartalmazó cellákat. Egy cella elnevezéséhez használhatja a Hogyan határozzunk meg egy nevet az Excelben című fejezetben leírt módszerek bármelyikét. Felhívjuk a figyelmet arra, hogy ezeknek a celláknak a megnevezése opcionális, a szokásos hivatkozások is működnek.

- Adja meg a MIRR-képlethez a létrehozott definiált neveket.

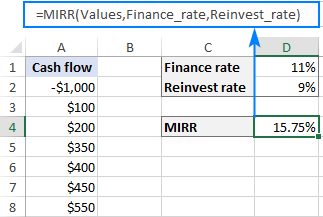

Ehhez a példához a következő neveket hoztam létre:

- Értékek - a fent leírt OFFSET képlet

- Finance_rate - D1 cella

- Reinvest_rate - D2 cella

Tehát a MIRR-képletünk a következő formát ölti:

=MIRR(Values, Finance_rate, Reinvest_rate)

És most az A oszlopba, az A2 cellától kezdve, tetszőleges számú értéket írhat be, és a dinamikus képletű MIRR-kalkulátor azonnal eredményt ad:

Megjegyzések:

- Ahhoz, hogy az Excel MIRR sablon megfelelően működjön, az értékeket hézagmentesen egymás melletti cellákba kell beírni.

- Ha a finanszírozási ráta és az újrabefektetési ráta cellák üresek, az Excel azt feltételezi, hogy ezek értéke nulla.

MIRR vs. IRR: melyik a jobb?

Bár a MIRR elméleti alapjait még mindig vitatják a pénzügyi szakemberek, általánosságban az IRR-rel szemben érvényesebb alternatívának tekintik. Ha nem biztos benne, hogy melyik módszer ad pontosabb eredményeket, kompromisszumos megoldásként mindkettőt kiszámíthatja, szem előtt tartva az alábbi korlátozásokat.

IRR korlátozások

Bár az IRR egy befektetés vonzerejének általánosan elfogadott mérőszáma, számos velejáró problémája van. A MIRR ezek közül kettőt megold:

1. Újrabefektetési arány

Az Excel IRR függvénye azzal a feltételezéssel működik, hogy az időközi pénzáramlásokat az IRR-rel megegyező megtérülési rátával újra befektetik. A bökkenő az, hogy a valós életben egyrészt az újrabefektetési ráta általában alacsonyabb, mint a finanszírozási ráta, és közelebb áll a vállalat tőkeköltségéhez, másrészt a diszkontráta idővel jelentősen változhat. Ennek eredményeként az IRR gyakran túlságosan optimista értéket ad.a projekt lehetőségeiről.

A MIRR pontosabban tükrözi a beruházás jövedelmezőségét, mivel figyelembe veszi mind a finanszírozási, mind az újrabefektetési rátát, és lehetővé teszi, hogy egy hosszú távú projektben szakaszról szakaszra változtassa a várható megtérülési rátát.

2. Többféle megoldás

Pozitív és negatív értékek váltakozása esetén (azaz ha a pénzáramlások sorozata többször váltja meg az előjelét), az IRR többféle megoldást adhat ugyanarra a projektre, ami bizonytalansághoz és zavarhoz vezet. A MIRR-t úgy tervezték, hogy csak egy értéket találjon, kiküszöbölve a többszörös IRR problémáját.

MIRR korlátozások

Egyes pénzügyi szakértők a MIRR által előállított megtérülési rátát kevésbé megbízhatónak tartják, mivel a projekt bevételeit nem mindig fektetik be teljes mértékben. A részleges befektetéseket azonban könnyen pótolhatja a befektetések arányának kiigazításával. Ha például arra számít, hogy a befektetések 6%-ot fognak hozni, de valószínűleg csak a pénzáramlások felét fektetik be, használja a reinvest_rate 3%.

A MIRR funkció nem működik

Ha az Excel MIRR-képlet hibát eredményez, két fő pontot kell ellenőrizni:

- #DIV/0! hiba . Akkor következik be, ha a értékek argumentum nem tartalmaz legalább egy negatív és egy pozitív értéket.

- #VALUE! hiba . Akkor következik be, ha a finance_rate vagy reinvest_rate argumentum nem numerikus.

Így használhatjuk a MIRR-t Excelben a módosított megtérülési ráta kiszámításához. Gyakorlás céljából szívesen letölthetjük a MIRR kiszámítása Excelben című mintamunkafüzetünket. Köszönöm, hogy elolvastad, és remélem, jövő héten találkozunk a blogunkon!