Daftar Isi

Tutorial ini menjelaskan dasar-dasar tingkat pengembalian internal yang dimodifikasi, dengan cara apa perbedaannya dari IRR, dan cara menghitung MIRR di Excel.

Selama bertahun-tahun, para ahli keuangan dan buku teks telah memperingatkan tentang kekurangan dan kekurangan dari tingkat pengembalian internal, tetapi banyak eksekutif tetap menggunakannya untuk menilai proyek modal. Apakah mereka menikmati hidup di ujung tanduk atau tidak menyadari keberadaan MIRR? Meskipun tidak sempurna, tingkat pengembalian internal yang dimodifikasi menyelesaikan dua masalah utama dengan IRR dan memberikan tingkat pengembalian yang lebih realistis.Jadi, silakan temui fungsi Excel MIRR, yang merupakan tamu bintang kami hari ini!

Apa itu MIRR?

The tingkat pengembalian internal yang dimodifikasi (MIRR) adalah metrik keuangan untuk memperkirakan profitabilitas proyek dan memberi peringkat investasi yang berukuran sama. Seperti namanya, MIRR adalah versi modifikasi dari tingkat pengembalian internal tradisional yang bertujuan untuk mengatasi beberapa kekurangan IRR.

Secara teknis, MIRR adalah tingkat pengembalian di mana nilai sekarang bersih (NPV) dari arus masuk terminal sama dengan investasi (yaitu arus keluar); sedangkan IRR adalah tingkat yang membuat NPV nol.

IRR menyiratkan bahwa semua arus kas positif diinvestasikan kembali pada tingkat pengembalian proyek itu sendiri, sementara MIRR memungkinkan Anda untuk menentukan tingkat investasi ulang yang berbeda untuk arus kas masa depan. Untuk informasi lebih lanjut, silakan lihat MIRR vs IRR.

Bagaimana Anda menafsirkan tingkat pengembalian oleh MIRR? Seperti halnya IRR, semakin besar semakin baik :) Dalam situasi ketika tingkat pengembalian internal yang dimodifikasi adalah satu-satunya kriteria, aturan keputusannya sangat sederhana: sebuah proyek dapat diterima jika MIRR-nya lebih besar dari biaya modal (tingkat rintangan) dan ditolak jika tingkatnya lebih rendah dari biaya modal.

Fungsi MIRR Excel

Fungsi MIRR di Excel menghitung tingkat pengembalian internal yang dimodifikasi untuk serangkaian arus kas yang terjadi secara berkala.

Sintaks fungsi MIRR adalah sebagai berikut:

MIRR(nilai, finance_rate, reinvest_rate)Di mana:

- Nilai-nilai (wajib) - larik atau rentang sel yang berisi arus kas.

- Tingkat_keuangan (wajib) - tingkat bunga yang dibayarkan untuk membiayai investasi. Dengan kata lain, ini adalah biaya pinjaman jika terjadi arus kas negatif. Harus diberikan dalam bentuk persentase atau angka desimal yang sesuai.

- Reinvest_rate (wajib) - tingkat pengembalian majemuk di mana arus kas positif diinvestasikan kembali. Ini diberikan sebagai persentase atau angka desimal.

Fungsi MIRR tersedia di Excel untuk Office 365, Excel 2019, Excel 2016, Excel 2013, Excel 2010, dan Excel 2007.

5 hal yang harus Anda ketahui tentang MIRR di Excel

Sebelum Anda menghitung IRR yang dimodifikasi di lembar kerja Excel Anda, berikut adalah daftar poin berguna untuk diingat:

- Nilai-nilai harus mengandung sekurang-kurangnya satu positif (mewakili pendapatan) dan satu negatif (mewakili pengeluaran) angka; jika tidak, kesalahan #DIV/0! terjadi.

- Fungsi Excel MIRR mengasumsikan bahwa semua arus kas terjadi pada interval waktu yang teratur dan menggunakan urutan nilai untuk menentukan urutan arus kas. Jadi, pastikan untuk memasukkan nilai dalam urutan kronologis .

- Secara implisit diimplikasikan bahwa semua arus kas terjadi pada akhir periode .

- Hanya nilai numerik Teks, nilai logika dan sel kosong diabaikan; namun, nilai nol diproses.

- Pendekatan yang umum adalah menggunakan biaya modal rata-rata tertimbang sebagai reinvest_rate , tetapi Anda bebas memasukkan tingkat investasi ulang yang Anda anggap tepat.

Cara menghitung MIRR di Excel - contoh rumus

Menghitung MIRR di Excel sangat mudah - Anda cukup memasukkan arus kas, biaya pinjaman, dan tingkat investasi ulang ke dalam argumen yang sesuai.

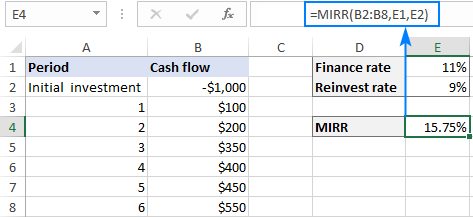

Sebagai contoh, mari kita cari IRR yang dimodifikasi untuk serangkaian arus kas di A2:A8, tingkat pembiayaan di D1, dan tingkat investasi kembali di D2. Rumusnya sesederhana ini:

=MIRR(A2:A8,D1,D2)

Tip. Jika hasilnya ditampilkan sebagai angka desimal, atur Persentase format ke sel rumus.

Templat Excel MIRR

Untuk mengevaluasi dengan cepat proyek-proyek yang berbeda dengan ukuran yang tidak sama, mari kita buat templat MIRR. Begini caranya:

- Untuk nilai arus kas, buatlah rentang dinamis yang ditentukan berdasarkan rumus ini:

=OFFSET(Sheet1!$A$2,0,0,0,COUNT(Sheet1!$A:$A),1)Di mana Sheet1 adalah nama lembar kerja Anda dan A2 adalah investasi awal (arus kas pertama).

Beri nama rumus di atas sesuka Anda, misalnya Nilai-nilai .

Untuk langkah-langkah mendetail, silakan lihat Cara membuat rentang bernama dinamis di Excel.

- Secara opsional, beri nama sel yang berisi tingkat keuangan dan investasi ulang. Untuk menamai sel, Anda dapat menggunakan salah satu metode yang dijelaskan di Cara menentukan nama di Excel. Harap dicatat bahwa menamai sel ini adalah opsional, referensi biasa juga bisa digunakan.

- Berikan nama-nama yang didefinisikan yang Anda buat ke rumus MIRR.

Untuk contoh ini, saya telah membuat nama-nama berikut ini:

- Nilai-nilai - rumus OFFSET yang dijelaskan di atas

- Tingkat_keuangan - sel D1

- Reinvest_rate - sel D2

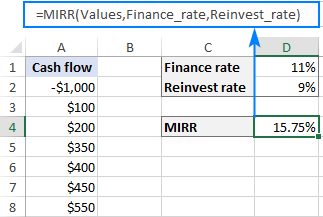

Jadi, rumus MIRR kita berbentuk seperti ini:

=MIRR(Nilai, Nilai_Keuangan, Nilai_Investasi)

Dan sekarang, Anda dapat mengetikkan sejumlah nilai dalam kolom A, dimulai dari sel A2, dan kalkulator MIRR Anda dengan rumus dinamis akan segera memberikan hasilnya:

Catatan:

- Agar templat Excel MIRR berfungsi dengan benar, nilainya harus dimasukkan dalam sel yang berdekatan tanpa celah.

- Jika sel finance rate dan reinvest rate kosong, Excel mengasumsikannya sama dengan nol.

MIRR vs IRR: mana yang lebih baik?

Meskipun dasar teoritis MIRR masih diperdebatkan di kalangan akademisi keuangan, secara umum MIRR dianggap sebagai alternatif yang lebih valid daripada IRR. Jika Anda tidak yakin metode mana yang menghasilkan hasil yang lebih akurat, sebagai kompromi Anda dapat menghitung keduanya, dengan mengingat batasan-batasan berikut.

Keterbatasan IRR

Meskipun IRR adalah ukuran yang diterima secara umum dari daya tarik investasi, namun IRR memiliki beberapa masalah yang melekat. Dan MIRR memecahkan dua di antaranya:

1. Tingkat investasi kembali

Fungsi Excel IRR bekerja di bawah asumsi bahwa arus kas sementara diinvestasikan kembali pada tingkat pengembalian yang sama dengan IRR itu sendiri. Hasil tangkapannya adalah bahwa dalam kehidupan nyata, pertama, tingkat investasi kembali cenderung lebih rendah daripada tingkat keuangan dan lebih dekat dengan biaya modal perusahaan dan, kedua, tingkat diskonto dapat berubah secara substansial dari waktu ke waktu. Akibatnya, IRR sering memberikan tingkat pengembalian yang terlalu optimis.pandangan tentang potensi proyek.

MIRR lebih akurat mencerminkan profitabilitas investasi karena mempertimbangkan tingkat keuangan dan reinvestasi dan memungkinkan Anda untuk mengubah tingkat pengembalian yang diantisipasi dari tahap ke tahap dalam proyek jangka panjang.

2. Beberapa solusi

Jika terjadi pergantian nilai positif dan negatif (yaitu jika serangkaian arus kas berubah tanda lebih dari satu kali), IRR dapat memberikan beberapa solusi untuk proyek yang sama, yang menyebabkan ketidakpastian dan kebingungan. MIRR dirancang untuk menemukan hanya satu nilai, menghilangkan masalah dengan beberapa IRR.

Keterbatasan MIRR

Beberapa ahli keuangan menganggap tingkat pengembalian yang dihasilkan oleh MIRR kurang dapat diandalkan karena pendapatan proyek tidak selalu diinvestasikan kembali sepenuhnya. Namun, Anda dapat dengan mudah menebus investasi parsial dengan menyesuaikan tingkat investasi kembali. Misalnya, jika Anda mengharapkan investasi kembali untuk mendapatkan 6%, tetapi hanya setengah dari arus kas yang kemungkinan akan diinvestasikan kembali, gunakan reinvest_rate dari 3%.

Fungsi MIRR tidak berfungsi

Jika rumus MIRR Excel Anda menghasilkan error, ada dua poin utama yang perlu diperiksa:

- #DIV/0! kesalahan Terjadi jika nilai argumen tidak mengandung setidaknya satu nilai negatif dan satu nilai positif.

- #VALUE! kesalahan Terjadi jika finance_rate atau reinvest_rate argumen adalah non-numerik.

Itulah cara menggunakan MIRR di Excel untuk menemukan tingkat pengembalian yang dimodifikasi. Untuk latihan, Anda dipersilakan untuk mengunduh buku kerja sampel kami untuk Menghitung MIRR di Excel. Saya berterima kasih telah membaca dan berharap dapat melihat Anda di blog kami minggu depan!