Talaan ng nilalaman

Ipinapaliwanag ng tutorial ang mga pangunahing kaalaman ng binagong panloob na rate ng pagbabalik, sa paanong paraan ito naiiba sa IRR, at kung paano kalkulahin ang MIRR sa Excel.

Sa loob ng maraming taon, pananalapi Nagbabala ang mga eksperto at mga aklat-aralin tungkol sa mga kapintasan at kakulangan ng panloob na rate ng pagbabalik, ngunit maraming mga executive ang patuloy na ginagamit ito para sa pagtatasa ng mga proyektong kapital. Nasisiyahan ba sila sa pamumuhay sa gilid o sadyang hindi alam ang pagkakaroon ng MIRR? Bagama't hindi perpekto, niresolba ng binagong internal rate of return ang dalawang pangunahing isyu sa IRR at nagbibigay ng mas makatotohanang pagsusuri ng isang proyekto. Kaya, mangyaring matugunan ang Excel MIRR function, na aming star guest ngayon!

Ano ang MIRR?

Ang binagong panloob na rate ng pagbabalik (MIRR) ay isang panukat sa pananalapi upang matantya ang kakayahang kumita ng isang proyekto at iranggo ang mga pamumuhunan sa parehong laki. Gaya ng ipinahihiwatig ng pangalan nito, ang MIRR ay isang binagong bersyon ng tradisyonal na panloob na rate ng pagbabalik na naglalayong pagtagumpayan ang ilang mga kakulangan ng IRR.

Sa teknikal, ang MIRR ay ang rate ng pagbabalik kung saan ang net present value (NPV) ng ang mga terminal inflow ay katumbas ng investment (i.e. outflow); samantalang ang IRR ay ang rate na ginagawang zero ang NPV.

Ang IRR ay nagpapahiwatig na ang lahat ng positibong daloy ng salapi ay muling na-invest sa sariling rate ng return ng proyekto habang ang MIRR ay nagbibigay-daan sa iyo na tumukoy ng ibang rate ng muling pamumuhunan para sa mga daloy ng salapi sa hinaharap. Para sa karagdagang impormasyon, pakitingnan ang MIRR vs.IRR.

Paano mo binibigyang kahulugan ang rate na ibinalik ng MIRR? Tulad ng sa IRR, mas malaki ang mas mahusay :) Sa sitwasyon kung saan ang binagong internal rate of return ay ang tanging pamantayan, ang panuntunan ng desisyon ay napakasimple: ang isang proyekto ay maaaring tanggapin kung ang MIRR nito ay mas malaki kaysa sa halaga ng kapital (hurdle rate) at tinanggihan kung ang rate ay mas mababa kaysa sa halaga ng kapital.

Excel MIRR function

Kinakalkula ng MIRR function sa Excel ang binagong panloob na rate ng return para sa isang serye ng mga cash flow na nangyayari sa regular mga pagitan.

Ang syntax ng MIRR function ay ang mga sumusunod:

Where:

- Values (kinakailangan) – isang array o isang hanay ng mga cell na naglalaman ng mga cash flow.

- Finance_rate (kinakailangan) – ang rate ng interes na binabayaran upang tustusan ang pamumuhunan. Sa madaling salita, ito ay ang halaga ng paghiram sa kaso ng mga negatibong daloy ng pera. Dapat ibigay bilang porsyento o katumbas na decimal na numero.

- Reinvest_rate (kinakailangan) – ang compounding rate ng return kung saan muling na-invest ang mga positibong cash flow. Ito ay ibinibigay bilang porsyento o isang decimal na numero.

Ang MIRR function ay available sa Excel para sa Office 365, Excel 2019, Excel 2016, Excel 2013, Excel 2010, at Excel 2007.

5 bagay na dapat mong malaman tungkol sa MIRR sa Excel

Bago ka pumunta upang kalkulahin ang binagong IRR sa iyong mga worksheet sa Excel, narito ang isang listahan ng mga kapaki-pakinabangmga puntong dapat tandaan:

- Ang mga halaga ay dapat maglaman ng hindi bababa sa isang positibo (kumakatawan sa kita) at isang negatibo (kumakatawan sa outlay) na numero; kung hindi ay isang #DIV/0! nangyayari ang error.

- Ipinagpapalagay ng Excel MIRR function na ang lahat ng cash flow ay nangyayari sa mga regular na agwat ng oras at ginagamit ang pagkakasunud-sunod ng mga halaga upang matukoy ang pagkakasunud-sunod ng mga cash flow. Kaya, tiyaking ilagay ang mga value sa chronological order .

- Implicitly implicited that all cash flows happen at the end of a period .

- Tanging numeric value ang pinoproseso. Binabalewala ang teksto, mga lohikal na halaga at mga walang laman na cell; gayunpaman, ang mga zero na halaga ay pinoproseso.

- Ang isang karaniwang diskarte ay ang paggamit ng weighted average na halaga ng kapital bilang reinvest_rate , ngunit malaya kang maglagay ng anumang rate ng reinvestment na sa tingin mo ay naaangkop.

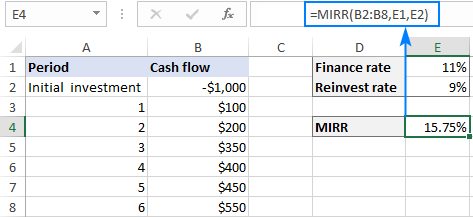

Paano kalkulahin ang MIRR sa Excel – halimbawa ng formula

Ang pagkalkula ng MIRR sa Excel ay napakasimple – ilalagay mo lang ang cash flow, halaga ng paghiram at reinvestment rate sa mga katumbas na argumento.

Bilang halimbawa, hanapin natin ang binagong IRR para sa isang serye ng mga cash flow sa A2:A8, finance rate sa D1, at reinvest rate sa D2. Ang formula ay kasing simple nito:

=MIRR(A2:A8,D1,D2)

Tip. Kung ang resulta ay ipinapakita bilang isang decimal na numero, itakda ang Porsyento na format sa formula cell.

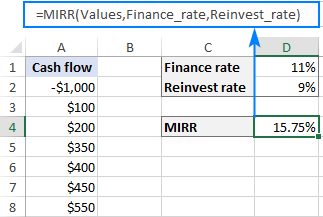

MIRR Excel template

Upang mabilis na suriin ang iba't ibang proyektong hindi pantay na laki, gumawa tayo ng MIRR template. Ganito:

- Para sa mga halaga ng cash flow, gumawa ng dynamic na tinukoy na hanay batay sa formula na ito:

=OFFSET(Sheet1!$A$2,0,0,COUNT(Sheet1!$A:$A),1)Kung saan ang Sheet1 ay ang pangalan ng ang iyong worksheet at A2 ang paunang puhunan (unang cash flow).

Pangalanan ang formula sa itaas ayon sa gusto mo, sabihin ang Mga Halaga .

Para sa mga detalyadong hakbang, pakitingnan Paano gumawa ng isang dynamic na pinangalanang hanay sa Excel.

- Opsyonal, pangalanan ang mga cell na naglalaman ng mga rate ng pananalapi at reinvest. Upang pangalanan ang isang cell, maaari mong gamitin ang alinman sa mga pamamaraan na inilarawan sa Paano tukuyin ang isang pangalan sa Excel. Pakitandaan na opsyonal ang pagbibigay ng pangalan sa mga cell na ito, gagana rin ang mga regular na sanggunian.

- Ibigay ang mga tinukoy na pangalang ginawa mo sa formula ng MIRR.

Para sa halimbawang ito, gumawa ako ang mga sumusunod na pangalan:

- Mga Halaga – ang OFFSET na formula na inilarawan sa itaas

- Rate_ng_Pananalapi – cell D1

- Reinvest_rate – cell D2

Kaya, ganito ang hugis ng aming MIRR formula:

=MIRR(Values, Finance_rate, Reinvest_rate)

At ngayon, maaari kang mag-type ng anumang bilang ng mga value sa column A, simula sa cell A2, at ang iyong MIRR calculator na may dynamic na formula ay magbibigay kaagad ng resulta:

Mga Tala:

- Para sa Ang template ng Excel MIRR upang gumana nang tama, ang mga value ay dapat na nai-input sa mga katabing cell nang walang mga gaps.

- Kung blangko ang finance rate at reinvest rate na mga cell, ipinapalagay ng Excel na katumbas sila ng zero.

MIRRvs. IRR: alin ang mas mahusay?

Habang ang teoretikal na batayan ng MIRR ay pinagtatalunan pa rin sa mga akademiko sa pananalapi, sa pangkalahatan ito ay itinuturing na isang mas wastong alternatibo sa IRR. Kung hindi ka sigurado kung aling paraan ang magbubunga ng mas tumpak na mga resulta, bilang isang kompromiso, maaari mong kalkulahin ang dalawa, na isinasaisip ang mga sumusunod na limitasyon.

Mga limitasyon ng IRR

Bagaman ang IRR ay karaniwang tinatanggap na sukat ng isang pagiging kaakit-akit ng pamumuhunan, mayroon itong ilang mga likas na problema. At nilulutas ng MIRR ang dalawa sa kanila:

1. Rate ng muling pamumuhunan

Gumagana ang Excel IRR function sa ilalim ng pagpapalagay na ang mga pansamantalang daloy ng salapi ay muling ini-invest sa rate ng return na katumbas ng IRR mismo. Ang catch ay na sa totoong buhay, una, ang reinvestment rate ay may posibilidad na mas mababa kaysa sa finance rate at mas malapit sa halaga ng kapital ng kumpanya at, pangalawa, ang discount rate ay maaaring magbago nang malaki sa paglipas ng panahon. Bilang resulta, ang IRR ay kadalasang nagbibigay ng sobrang optimistikong pananaw sa potensyal ng proyekto.

Mas tumpak na sinasalamin ng MIRR ang kakayahang kumita ng pamumuhunan dahil isinasaalang-alang nito ang rate ng pananalapi at muling pag-invest at nagbibigay-daan sa iyong baguhin ang inaasahang rate ng kita. mula sa yugto hanggang yugto sa isang pangmatagalang proyekto.

2. Maramihang mga solusyon

Kung sakaling magpalit-palit ang mga positibo at negatibong halaga (ibig sabihin, kung ang isang serye ng mga daloy ng salapi ay nagbabago nang higit sa isang beses), ang IRR ay maaaring magbigay ng maraming solusyon para sa parehong proyekto, na humahantong sakawalan ng katiyakan at kalituhan. Ang MIRR ay idinisenyo upang makahanap lamang ng isang halaga, na inaalis ang problema sa maraming IRR.

Mga limitasyon ng MIRR

Itinuturing ng ilang eksperto sa pananalapi na ang rate ng return na ginawa ng MIRR ay hindi gaanong maaasahan dahil ang mga kita ng isang proyekto ay hindi palaging ganap na muling namuhunan. Gayunpaman, madali kang makakabawi para sa mga bahagyang pamumuhunan sa pamamagitan ng pagsasaayos ng rate ng reinvest. Halimbawa, kung inaasahan mong kikita ng 6% ang mga muling pamumuhunan, ngunit kalahati lang ng mga cash flow ang malamang na muling mamuhunan, gamitin ang reinvest_rate na 3%.

MIRR function na hindi gumagana

Kung ang iyong Excel MIRR formula ay nagreresulta sa isang error, mayroong dalawang pangunahing punto upang suriin:

- #DIV/0! error . Nagaganap kung ang argument na values ay hindi naglalaman ng kahit isang negatibo at isang positibong value.

- #VALUE! error . Mangyayari kung ang argument na finance_rate o reinvest_rate ay hindi numeric.

Ganyan gamitin ang MIRR sa Excel para mahanap ang binagong rate ng return. Para sa pagsasanay, malugod kang i-download ang aming sample na workbook sa Pagkalkula ng MIRR sa Excel. Salamat sa pagbabasa at umaasa akong makita ka sa aming blog sa susunod na linggo!