Taula de continguts

El tutorial explica els conceptes bàsics de la taxa interna de rendibilitat modificada, de quina manera és diferent de la TIR i com calcular la MIRR a Excel.

Durant molts anys, les finances experts i llibres de text han advertit sobre els defectes i les deficiències de la taxa interna de rendibilitat, però molts executius la continuen utilitzant per avaluar projectes de capital. Els agrada viure al límit o simplement no són conscients de l'existència de MIRR? Tot i que no és perfecte, la taxa interna de rendibilitat modificada resol dos problemes principals amb la TIR i proporciona una avaluació més realista d'un projecte. Per tant, si us plau, coneix la funció MIRR d'Excel, que és el nostre convidat estrella avui!

Què és MIRR?

La taxa interna de rendiment modificada (MIRR) és una mètrica financera per estimar la rendibilitat d'un projecte i classificar inversions de la mateixa mida. Com el seu nom indica, el MIRR és una versió modificada de la taxa interna de rendibilitat tradicional que pretén superar algunes deficiències de la TIR.

Tècnicament, la MIRR és la taxa de rendibilitat a la qual el valor actual net (VAN) de les entrades terminals són iguals a la inversió (és a dir, la sortida); mentre que la TIR és la taxa que fa que el VAN sigui zero.

La TIR implica que tots els fluxos d'efectiu positius es reinverteixen a la taxa de rendibilitat del projecte, mentre que el MIRR us permet especificar una taxa de reinversió diferent per als fluxos d'efectiu futurs. Per obtenir més informació, vegeu MIRR vs.TIR.

Com interpretes la taxa retornada per MIRR? Igual que amb la TIR, com més gran millor :) En una situació en què la taxa interna de rendibilitat modificada és l'únic criteri, la regla de decisió és molt senzilla: es pot acceptar un projecte si el seu MIRR és superior al cost del capital (taxa obstacle) i es rebutja si la taxa és inferior al cost del capital.

Funció MIRR d'Excel

La funció MIRR d'Excel calcula la taxa interna de rendibilitat modificada per a una sèrie de fluxos d'efectiu que es produeixen de manera regular. intervals.

La sintaxi de la funció MIRR és la següent:

MIRR(valors, taxa_finançada, taxa_reinversió)On:

- Valors (obligatori): una matriu o un rang de cel·les que conté fluxos d'efectiu.

- Taxa_finançada (obligatori) : el tipus d'interès que es paga per finançar la inversió. En altres paraules, és el cost del préstec en cas de fluxos d'efectiu negatius. S'ha d'oferir com a percentatge o un nombre decimal corresponent.

- Reinvest_rate (obligatori): la taxa de rendiment composta a la qual es reinverteixen els fluxos d'efectiu positius. Es proporciona com a percentatge o nombre decimal.

La funció MIRR està disponible a Excel per a Office 365, Excel 2019, Excel 2016, Excel 2013, Excel 2010 i Excel 2007.

5 coses que hauríeu de saber sobre MIRR a Excel

Abans d'anar a calcular la TIR modificada als vostres fulls de treball d'Excel, aquí teniu una llista de coses útilspunts a recordar:

- Els valors han de contenir almenys un positiu (que representa els ingressos) i un negatiu (que representa el desemborsament); en cas contrari un #DIV/0! es produeix un error.

- La funció MIRR d'Excel assumeix que tots els fluxos d'efectiu es produeixen a intervals de temps regulars i utilitza l'ordre dels valors per determinar l'ordre dels fluxos d'efectiu. Per tant, assegureu-vos d'introduir els valors en ordre cronològic .

- Està implícitament implicat que tots els fluxos d'efectiu es produeixen al final d'un període .

- Només es processen valors numèrics . El text, els valors lògics i les cel·les buides s'ignoren; tanmateix, es processen valors zero.

- Un enfocament habitual és utilitzar el cost mitjà ponderat del capital com a taxa_de_reinversió , però podeu introduir qualsevol taxa de reinversió que considereu oportú.

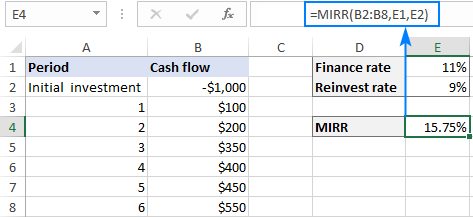

Com calcular el MIRR a Excel: exemple de fórmula

Calcular el MIRR a Excel és molt senzill: només poseu els fluxos d'efectiu, el cost del préstec i la taxa de reinversió en els arguments corresponents.

Com a exemple, busquem la TIR modificada per a una sèrie de fluxos d'efectiu a A2:A8, la taxa de finançament a D1 i la taxa de reinversió a D2. La fórmula és tan senzilla com aquesta:

=MIRR(A2:A8,D1,D2)

Consell. Si el resultat es mostra com a nombre decimal, establiu el format Percentatge a la cel·la de la fórmula.

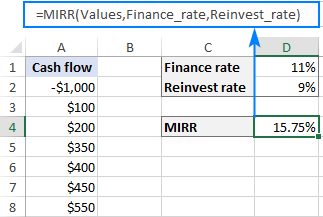

Plantilla MIRR Excel

Per avaluar ràpidament diferents projectesde mida desigual, creem una plantilla MIRR. A continuació s'explica com:

- Per als valors de flux d'efectiu, feu un rang definit dinàmic basat en aquesta fórmula:

=OFFSET(Sheet1!$A$2,0,0,COUNT(Sheet1!$A:$A),1)On Full1 és el nom de el vostre full de treball i A2 és la inversió inicial (primer flux d'efectiu).

Anomineu la fórmula anterior com vulgueu, per exemple Valors .

Per veure els passos detallats, consulteu Com fer un rang amb nom dinàmic a Excel.

- Opcionalment, anomena les cel·les que contenen les taxes financeres i de reinversió. Per anomenar una cel·la, podeu utilitzar qualsevol dels mètodes descrits a Com definir un nom a Excel. Tingueu en compte que anomenar aquestes cel·les és opcional, les referències habituals també funcionaran.

- Introduïu els noms definits que heu creat a la fórmula MIRR.

Per a aquest exemple, he creat els noms següents:

- Valors – la fórmula OFFSET descrita anteriorment

- Taxa_finançada – cel·la D1

- Reinvest_rate – cel·la D2

La nostra fórmula MIRR pren aquesta forma:

=MIRR(Values, Finance_rate, Reinvest_rate)

I ara, podeu escriure qualsevol nombre de valors a la columna A, començant a la cel·la A2, i la calculadora MIRR amb una fórmula dinàmica donarà immediatament un resultat:

Notes:

- Per a la La plantilla MIRR d'Excel per funcionar correctament, els valors s'han d'introduir a les cel·les adjacents sense espais.

- Si les cel·les de tipus financer i de tipus de reinversió estan en blanc, Excel assumeix que són iguals a zero.

MILLvs. TIR: què és millor?

Si bé la base teòrica de MIRR encara es discuteix entre els acadèmics financers, generalment es considera una alternativa més vàlida a la TIR. Si no esteu segur de quin mètode produeix resultats més precisos, com a compromís podeu calcular tots dos, tenint en compte les limitacions següents.

Limitacions de la TIR

Tot i que la TIR és una mesura d'un l'atractiu de la inversió, té diversos problemes inherents. I MIRR en resol dos:

1. Taxa de reinversió

La funció TIR d'Excel funciona sota el supòsit que els fluxos d'efectiu intermedis es reinverteixen a la taxa de rendibilitat igual a la TIR pròpiament dita. El problema és que a la vida real, en primer lloc, una taxa de reinversió acostuma a ser inferior a la taxa financera i més propera al cost de capital de l'empresa i, en segon lloc, la taxa de descompte pot canviar substancialment amb el temps. Com a resultat, la TIR sovint dóna una visió massa optimista sobre el potencial del projecte.

MIRR reflecteix amb més precisió la rendibilitat de la inversió perquè té en compte tant la taxa de finançament com la de reinversió i permet canviar la taxa de rendibilitat prevista. etapa en etapa en un projecte a llarg termini.

2. Múltiples solucions

En cas d'alternança de valors positius i negatius (és a dir, si una sèrie de fluxos d'efectiu canvien de signe més d'una vegada), IRR pot donar múltiples solucions per al mateix projecte, la qual cosa condueix aincertesa i confusió. El MIRR està dissenyat per trobar només un valor, eliminant el problema amb múltiples IRR.

Limitacions del MIRR

Alguns experts financers consideren que la taxa de rendibilitat produïda per MIRR és menys fiable perquè els guanys d'un projecte no sempre són totalment reinvertit. Tanmateix, podeu compensar fàcilment les inversions parcials ajustant la taxa de reinversió. Per exemple, si espereu que les reinversions guanyin un 6%, però és probable que només la meitat dels fluxos d'efectiu es reinverteixin, utilitzeu la reinvest_rate del 3%.

La funció MIRR no funciona

Si la vostra fórmula MIRR d'Excel produeix un error, cal comprovar els dos punts principals:

- #DIV/0! error . Es produeix si l'argument valors no conté almenys un valor negatiu i un valor positiu.

- #VALOR! error . Es produeix si l'argument tasa_finançada o taxa_de_reinversió no és numèric.

Així és com s'utilitza MIRR a Excel per trobar la taxa de rendibilitat modificada. Per a la pràctica, us convidem a descarregar el nostre quadern de treball de mostra a Calcular MIRR a Excel. Us agraeixo la lectura i esperem veure-us al nostre blog la setmana vinent!