Inhaltsverzeichnis

Das Tutorial zeigt, wie man in Excel einen Tilgungsplan erstellt, um die regelmäßigen Zahlungen für ein Tilgungsdarlehen oder eine Hypothek detailliert darzustellen.

Eine Tilgungsdarlehen ist nur eine schicke Umschreibung für ein Darlehen, das während der gesamten Laufzeit in Raten zurückgezahlt wird.

Grundsätzlich werden alle Kredite auf die eine oder andere Weise getilgt. Ein Darlehen mit einer Laufzeit von 24 Monaten hat beispielsweise 24 gleiche monatliche Zahlungen. Mit jeder Zahlung wird ein Teil auf das Kapital und ein Teil auf die Zinsen angerechnet. Um die einzelnen Zahlungen für ein Darlehen detailliert darzustellen, können Sie einen Tilgungsplan erstellen.

Eine Tilgungsplan ist eine Tabelle, in der die regelmäßigen Zahlungen eines Kredits oder einer Hypothek über einen bestimmten Zeitraum aufgelistet sind, wobei jede Zahlung in Kapital und Zinsen aufgeschlüsselt ist und der Restsaldo nach jeder Zahlung angegeben wird.

So erstellen Sie einen Tilgungsplan in Excel

Um einen Tilgungsplan für ein Darlehen oder eine Hypothek in Excel zu erstellen, müssen wir die folgenden Funktionen verwenden:

- PMT-Funktion - Berechnet die Gesamtbetrag Dieser Betrag bleibt während der gesamten Laufzeit des Darlehens konstant.

- PPMT-Funktion - liefert die Auftraggeber Teil jeder Zahlung, der auf die Kreditsumme entfällt, d. h. auf den Betrag, den Sie geliehen haben. Dieser Betrag erhöht sich bei den folgenden Zahlungen.

- IPMT-Funktion - findet die Interesse ein Teil jeder Zahlung, der auf die Zinsen entfällt. Dieser Betrag verringert sich mit jeder Zahlung.

Gehen wir nun Schritt für Schritt durch den Prozess.

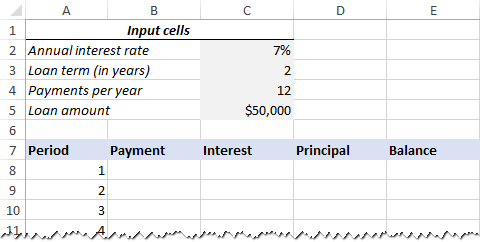

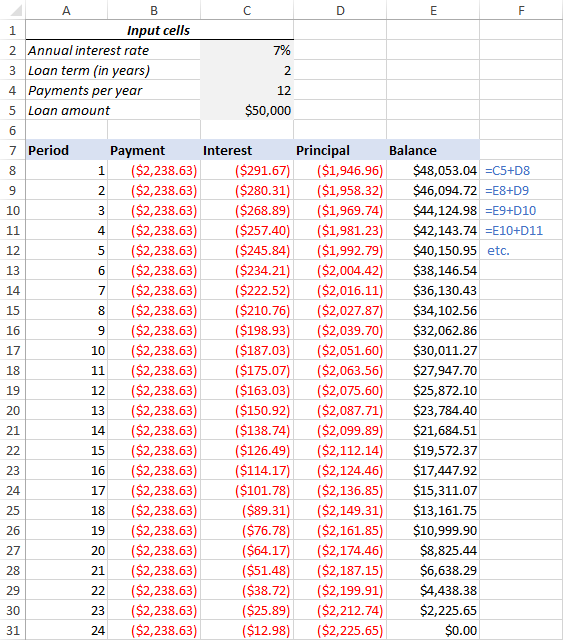

1. die Amortisationstabelle einrichten

Legen Sie zunächst die Eingabezellen fest, in die Sie die bekannten Bestandteile eines Darlehens eingeben wollen:

- C2 - jährlicher Zinssatz

- C3 - Laufzeit des Darlehens in Jahren

- C4 - Anzahl der Zahlungen pro Jahr

- C5 - Darlehensbetrag

Als nächstes erstellen Sie eine Amortisationstabelle mit den Bezeichnungen ( Zeitraum , Zahlung , Zinsen , Hauptartikel , Bilanz ) in A7:E7. In der Zeitraum geben Sie eine Reihe von Zahlen ein, die der Gesamtzahl der Zahlungen entspricht (in diesem Beispiel 1- 24):

Nachdem alle bekannten Komponenten bekannt sind, kommen wir nun zum interessantesten Teil - den Formeln für die Kredittilgung.

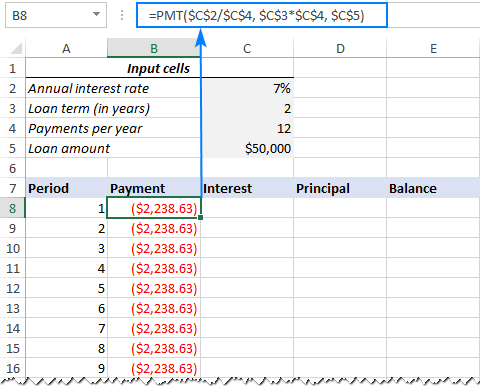

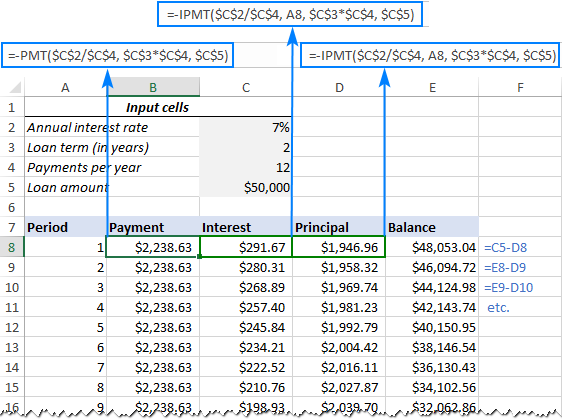

2. den gesamten Zahlungsbetrag berechnen (PMT-Formel)

Der Zahlungsbetrag wird mit der Funktion PMT(rate, nper, pv, [fv], [type]) berechnet.

Um verschiedene Zahlungsfrequenzen korrekt zu behandeln (z. B. wöchentlich, monatlich, vierteljährlich usw.), sollten Sie mit den Werten, die Sie für das Feld Satz und nper Argumente:

- Bewerten Sie - teilen Sie den jährlichen Zinssatz durch die Anzahl der Zahlungsperioden pro Jahr ($C$2/$C$4).

- Nper - Multiplizieren Sie die Anzahl der Jahre mit der Anzahl der Zahlungsperioden pro Jahr ($C$3*$C$4).

- Für die pv geben Sie den Darlehensbetrag ein ($C$5).

- Die fv und Typ Argumente können weggelassen werden, da ihre Standardwerte für uns gut funktionieren (der Saldo nach der letzten Zahlung soll 0 sein; die Zahlungen erfolgen am Ende jeder Periode).

Setzt man die obigen Argumente zusammen, erhält man diese Formel:

=PMT($C$2/$C$4, $C$3*$C$4, $C$5)

Achten Sie bitte darauf, dass wir absolute Zellbezüge verwenden, da diese Formel ohne Änderungen in die darunter liegenden Zellen kopiert werden soll.

Geben Sie die PMT-Formel in B8 ein, ziehen Sie sie in der Spalte nach unten, und Sie sehen einen konstanten Zahlungsbetrag für alle Perioden:

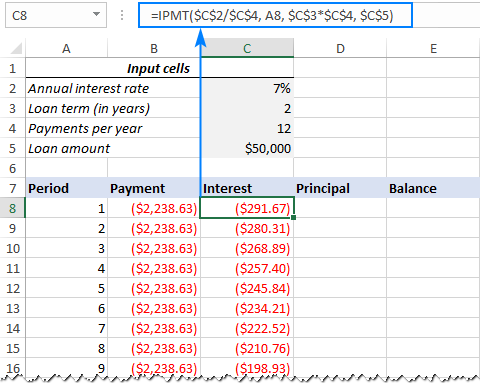

3. die Zinsen berechnen (IPMT-Formel)

Um den Zinsanteil der einzelnen periodischen Zahlungen zu ermitteln, verwenden Sie die Funktion IPMT(rate, per, nper, pv, [fv], [type]):

=IPMT($C$2/$C$4, A8, $C$3*$C$4, $C$5)

Alle Argumente sind dieselben wie in der PMT-Formel, mit Ausnahme der per Dieses Argument wird als relativer Zellbezug (A8) angegeben, da es sich je nach der relativen Position einer Zeile, in die die Formel kopiert wird, ändern soll.

Diese Formel kommt nach C8, und dann kopieren Sie sie in so viele Zellen wie nötig:

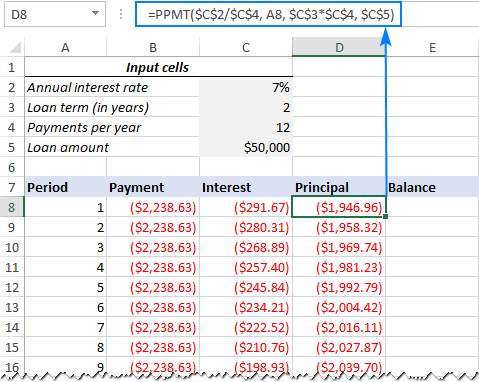

4. das Kapital ermitteln (PPMT-Formel)

Um den Kapitalanteil jeder periodischen Zahlung zu berechnen, verwenden Sie diese PPMT-Formel:

=PPMT($C$2/$C$4, A8, $C$3*$C$4, $C$5)

Die Syntax und die Argumente sind genau dieselben wie bei der oben beschriebenen IPMT-Formel:

Diese Formel geht in die Spalte D, beginnend in D8:

Tipp: Um zu überprüfen, ob Ihre Berechnungen an dieser Stelle korrekt sind, addieren Sie die Zahlen in den Feldern Hauptartikel und Zinsen Die Summe sollte gleich dem Wert in der Spalte Zahlung Spalte in derselben Zeile.

5. den Restbetrag erhalten

Um den Restsaldo für jeden Zeitraum zu berechnen, werden wir zwei verschiedene Formeln verwenden.

Um den Saldo nach der ersten Zahlung in E8 zu ermitteln, addieren Sie den Darlehensbetrag (C5) und das Kapital der ersten Periode (D8):

=C5+D8

Da der Darlehensbetrag eine positive Zahl ist und das Kapital eine negative Zahl, wird letzteres vom ersteren abgezogen.

Für die zweite und alle folgenden Perioden addieren Sie den vorherigen Saldo und das Kapital der aktuellen Periode:

=E8+D9

Die obige Formel geht bis E9, und dann kopieren Sie sie die Spalte hinunter. Durch die Verwendung relativer Zellbezüge wird die Formel für jede Zeile korrekt angepasst.

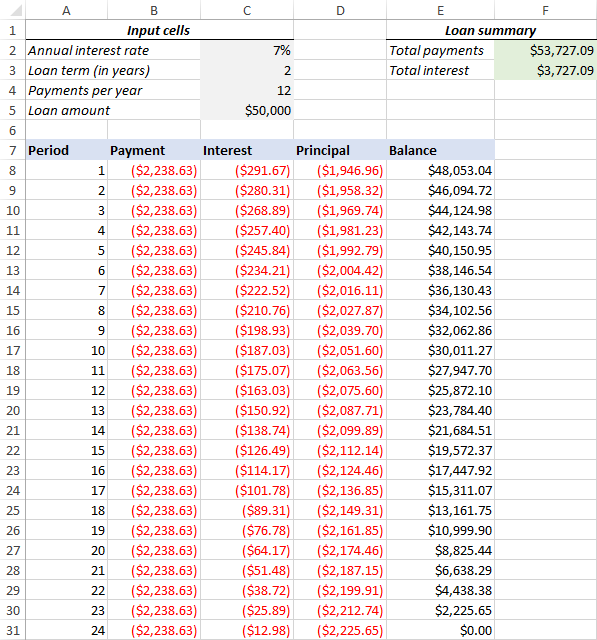

Das war's! Unser monatlicher Tilgungsplan für das Darlehen ist fertig:

Tipp: Zahlungen als positive Zahlen zurückgeben

Da ein Darlehen von Ihrem Bankkonto ausgezahlt wird, geben die Excel-Funktionen die Zahlung, die Zinsen und das Kapital als negative Zahlen Standardmäßig werden diese Werte rot hervorgehoben und in Klammern gesetzt, wie Sie in der Abbildung oben sehen können.

Wenn Sie es vorziehen, alle Ergebnisse als positiv Zahlen ein Minuszeichen vor die Funktionen PMT, IPMT und PPMT setzen.

Für die Bilanz Formeln zu verwenden, verwenden Sie die Subtraktion anstelle der Addition, wie im folgenden Screenshot gezeigt:

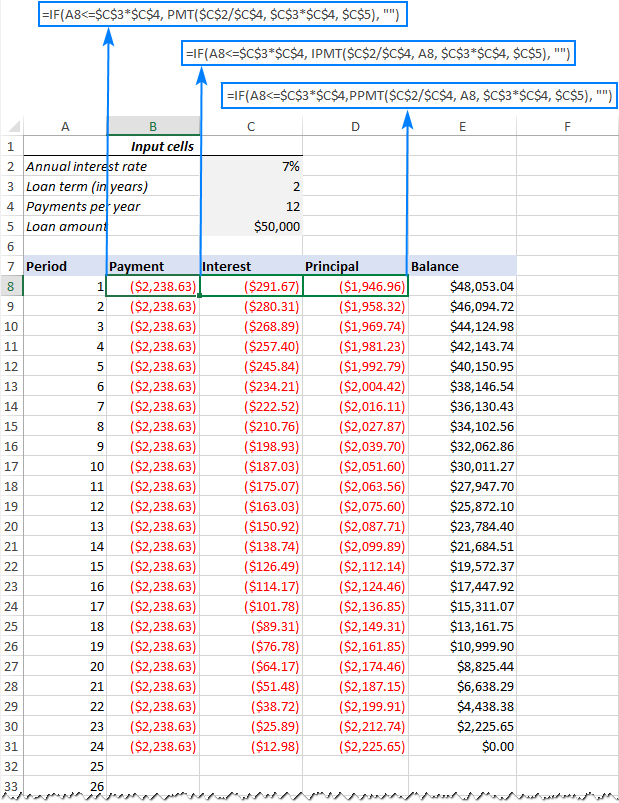

Amortisationsplan für eine variable Anzahl von Perioden

Im obigen Beispiel haben wir einen Tilgungsplan für die vordefinierte Anzahl von Zahlungsperioden erstellt. Diese schnelle, einmalige Lösung eignet sich gut für ein bestimmtes Darlehen oder eine Hypothek.

Wenn Sie einen wiederverwendbaren Amortisationsplan mit einer variablen Anzahl von Perioden erstellen möchten, müssen Sie einen umfassenderen Ansatz wählen, der im Folgenden beschrieben wird.

1. die maximale Anzahl der Perioden eingeben

In der Zeitraum Spalte die maximale Anzahl der Zahlungen ein, die Sie für ein Darlehen zulassen, z. B. von 1 bis 360. Sie können die AutoFill-Funktion von Excel nutzen, um eine Zahlenreihe schneller einzugeben.

2. in Amortisationsformeln IF-Anweisungen verwenden

Da Sie nun viele übermäßige Periodennummern haben, müssen Sie die Berechnungen irgendwie auf die tatsächliche Anzahl der Zahlungen für ein bestimmtes Darlehen beschränken. Dies kann geschehen, indem Sie jede Formel in eine IF-Anweisung einschließen. Der logische Test der IF-Anweisung prüft, ob die Periodennummer in der aktuellen Zeile kleiner oder gleich der Gesamtzahl der Zahlungen ist. Wenn der logische Test TRUE ist, wird die entsprechendeFunktion berechnet; bei FALSE wird eine leere Zeichenkette zurückgegeben.

Angenommen, Zeitraum 1 in Zeile 8 steht, geben Sie die folgenden Formeln in die entsprechenden Zellen ein und kopieren Sie sie dann in die gesamte Tabelle.

Zahlung (B8):

=IF(A8<=$C$3*$C$4, PMT($C$2/$C$4, $C$3*$C$4, $C$5), "")

Zinsen (C8):

=IF(A8<=$C$3*$C$4, IPMT($C$2/$C$4, A8, $C$3*$C$4, $C$5), "")

Hauptartikel (D8):

=IF(A8<=$C$3*$C$4,PPMT($C$2/$C$4, A8, $C$3*$C$4, $C$5), "")

Bilanz :

Für Zeitraum 1 (E8) ist die Formel dieselbe wie im vorherigen Beispiel:

=C5+D8

Für Zeitraum 2 (E9) und allen folgenden Perioden nimmt die Formel diese Form an:

=IF(A9<=$C$3*$C$4, E8+D9, "")

Als Ergebnis haben Sie einen korrekt berechneten Tilgungsplan und einen Haufen leerer Zeilen mit den Periodenzahlen, nachdem das Darlehen abbezahlt ist.

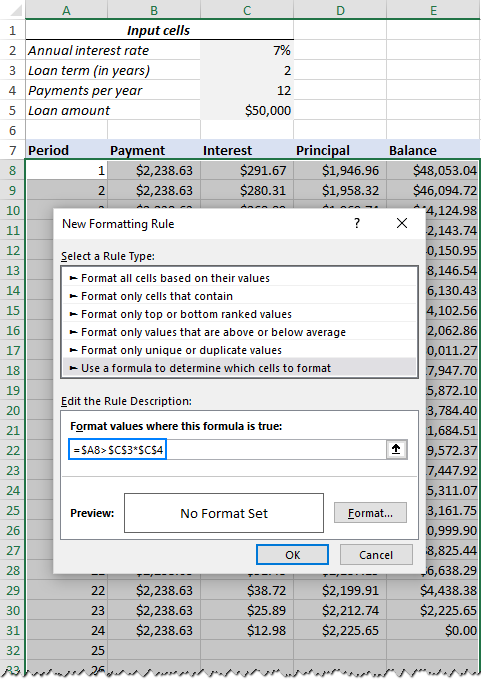

3. die Nummern der zusätzlichen Perioden ausblenden

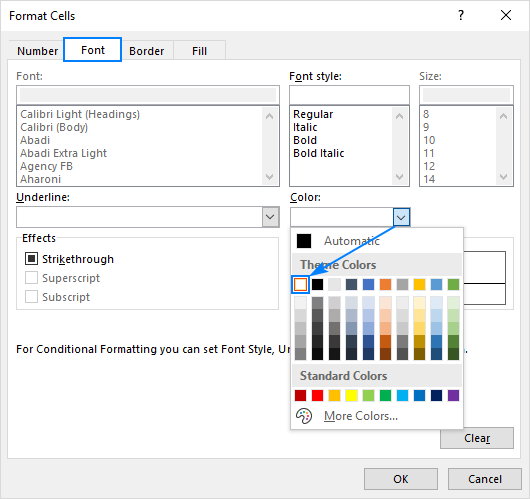

Wenn Sie damit leben können, dass nach der letzten Zahlung ein Haufen überflüssiger Periodenzahlen angezeigt wird, können Sie die Arbeit als erledigt betrachten und diesen Schritt überspringen. Wenn Sie nach Perfektion streben, dann blenden Sie alle nicht verwendeten Perioden aus, indem Sie eine bedingte Formatierungsregel erstellen, die die Schriftfarbe auf weiß für alle Zeilen nach der letzten Zahlung.

Wählen Sie dazu alle Datenreihen wenn Ihre Amortisationstabelle (in unserem Fall A8:E367) und klicken Sie auf Startseite tab> Bedingte Formatierung > Neue Vorschrift... > Verwenden Sie eine Formel, um die zu formatierenden Zellen zu bestimmen. .

Geben Sie in das entsprechende Feld die folgende Formel ein, die prüft, ob die Periodenzahl in Spalte A größer ist als die Gesamtzahl der Zahlungen:

=$A8>$C$3*$C$4

Wichtiger Hinweis: Damit die Formel für die bedingte Formatierung korrekt funktioniert, müssen Sie absolute Zellbezüge für die Laufzeit des Darlehens und Zahlungen pro Jahr Zellen, die Sie multiplizieren ($C$3*$C$4). Das Produkt wird verglichen mit dem Zeitraum 1 Zelle, für die Sie einen gemischten Zellbezug - absolute Spalte und relative Zeile ($A8) - verwenden.

Klicken Sie anschließend auf die Schaltfläche Format... und wählen Sie die weiße Schriftfarbe. Fertig!

4. eine Darlehensübersicht erstellen

Um die zusammenfassenden Informationen über Ihr Darlehen auf einen Blick zu sehen, fügen Sie oben in Ihrem Tilgungsplan einige weitere Formeln hinzu.

Zahlungen insgesamt (F2):

=-SUMME(B8:B367)

Zinsen insgesamt (F3):

=-SUMME(C8:C367)

Wenn Sie Zahlungen als positive Zahlen haben, entfernen Sie das Minuszeichen aus den obigen Formeln.

Das war's! Unser Tilgungsplan ist fertig und einsatzbereit!

Tilgungsplan für Excel herunterladen

So erstellen Sie einen Tilgungsplan mit zusätzlichen Zahlungen in Excel

Die in den vorangegangenen Beispielen besprochenen Tilgungspläne sind einfach zu erstellen und nachzuvollziehen (hoffentlich :). Sie lassen jedoch eine nützliche Funktion aus, an der viele Kreditnehmer interessiert sind - zusätzliche Zahlungen, um einen Kredit schneller zu tilgen. In diesem Beispiel werden wir uns ansehen, wie man einen Kredittilgungsplan mit zusätzlichen Zahlungen erstellt.

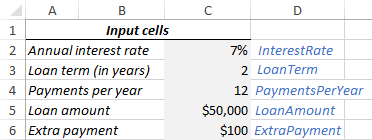

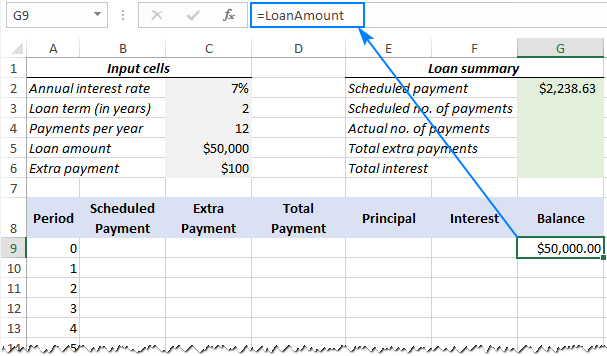

1. die Eingabezellen definieren

Beginnen Sie wie üblich mit der Einrichtung der Eingabezellen, die wir in diesem Fall wie unten beschrieben benennen, damit die Formeln leichter zu lesen sind:

- InterestRate - C2 (jährlicher Zinssatz)

- LoanTerm - C3 (Kreditlaufzeit in Jahren)

- ZahlungenProJahr - C4 (Anzahl der Zahlungen pro Jahr)

- LoanAmount - C5 (Gesamtbetrag des Darlehens)

- ExtraZahlung - C6 (Sonderzahlung pro Zeitraum)

2. eine geplante Zahlung zu berechnen

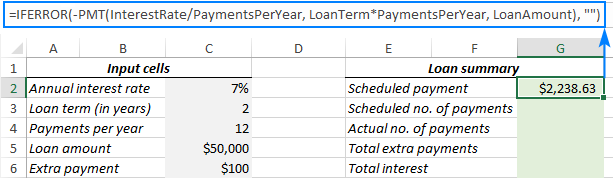

Neben den Eingabezellen wird für unsere weiteren Berechnungen eine weitere vordefinierte Zelle benötigt - die geplanter Zahlungsbetrag , d.h. der Betrag, der für ein Darlehen zu zahlen ist, wenn keine Sonderzahlungen geleistet werden. Dieser Betrag wird mit der folgenden Formel berechnet:

=IFERROR(-PMT(Zinsrate/Raten pro Jahr, Darlehenslaufzeit*Raten pro Jahr, Darlehensbetrag), "")

Bitte beachten Sie, dass wir der PMT-Funktion ein Minuszeichen voranstellen, um das Ergebnis als positive Zahl zu erhalten. Um Fehler zu vermeiden, falls einige der Eingabezellen leer sind, schließen wir die PMT-Formel in die IFERROR-Funktion ein.

Geben Sie diese Formel in eine Zelle ein (in unserem Fall G2) und benennen Sie diese Zelle PlanmäßigeZahlung .

3. die Amortisationstabelle einrichten

Erstellen Sie eine Darlehenstilgungstabelle mit den in der folgenden Abbildung gezeigten Überschriften. Zeitraum Spalte eine mit Null beginnende Zahlenreihe ein (Sie können die Zeitraum 0 Zeile später, falls erforderlich).

Wenn Sie einen wiederverwendbaren Tilgungsplan erstellen möchten, geben Sie die maximal mögliche Anzahl der Zahlungsperioden ein (in diesem Beispiel 0 bis 360).

Für Zeitraum 0 (in unserem Fall Zeile 9), ziehen Sie die Bilanz Alle anderen Zellen in dieser Zeile bleiben leer:

Formel in G9:

=DarlehensBetrag

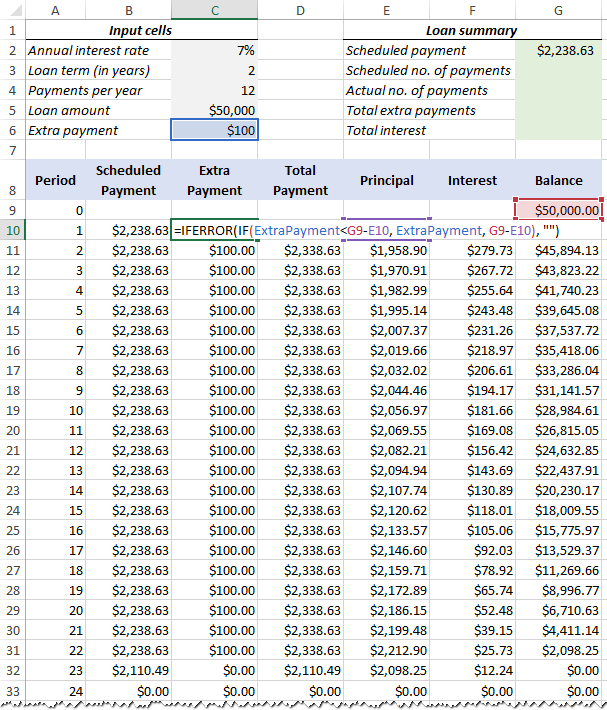

4. die Formeln für den Tilgungsplan mit zusätzlichen Zahlungen erstellen

Da die integrierten Funktionen von Excel keine zusätzlichen Zahlungen vorsehen, müssen wir alle Berechnungen selbst durchführen.

Hinweis: In diesem Beispiel, Zeitraum 0 steht in Zeile 9 und Zeitraum 1 befindet sich in Zeile 10. Wenn Ihre Amortisationstabelle in einer anderen Zeile beginnt, passen Sie bitte die Zellbezüge entsprechend an.

Geben Sie die folgenden Formeln in Zeile 10 ein ( Zeitraum 1 ), und kopieren Sie sie dann für alle verbleibenden Zeiträume herunter.

Geplante Zahlung (B10):

Wenn die PlanmäßigeZahlung Wenn der Betrag (Zelle G2) kleiner oder gleich dem Restsaldo (G9) ist, verwenden Sie die planmäßige Zahlung, andernfalls addieren Sie den Restsaldo und die Zinsen für den Vormonat.

=IFERROR(IF(FälligeZahlung<=G9, FälligeZahlung, G9+G9*Zinsrate/ZahlungenproJahr), "")

Als zusätzliche Vorsichtsmaßnahme umschließen wir diese und alle folgenden Formeln mit der Funktion IFERROR, um eine Reihe von Fehlern zu vermeiden, wenn einige der Eingabezellen leer sind oder ungültige Werte enthalten.

Zusätzliche Zahlung (C10):

Verwenden Sie eine IF-Formel mit der folgenden Logik:

Wenn die ExtraZahlung (Zelle C6) kleiner ist als die Differenz zwischen dem Restsaldo und dem Kapital für diesen Zeitraum (G9-E10), geben Sie ExtraZahlung ; ansonsten wird die Differenz verwendet.

=IFERROR(IF(ExtraZahlung

Tipp: Wenn Sie variable Zuzahlungen geben Sie die einzelnen Beträge einfach direkt in das Feld Zusätzliche Zahlung Spalte.

Gesamte Zahlung (D10)

Addieren Sie einfach die planmäßige Zahlung (B10) und die Sonderzahlung (C10) für den aktuellen Zeitraum:

=IFERROR(B10+C10, "")

Hauptartikel (E10)

Wenn die planmäßige Zahlung für einen bestimmten Zeitraum größer als Null ist, wird der kleinere der beiden Werte zurückgegeben: planmäßige Zahlung abzüglich Zinsen (B10-F10) oder der Restsaldo (G9); andernfalls wird Null zurückgegeben.

=IFERROR(IF(B10>0, MIN(B10-F10, G9), 0), "")

Bitte beachten Sie, dass der Auftraggeber nur den Teil der planmäßige Auszahlung (nicht die Sonderzahlung!), die auf die Kreditsumme angerechnet wird.

Zinsen (F10)

Wenn die planmäßige Zahlung für einen bestimmten Zeitraum größer als Null ist, dividieren Sie den jährlichen Zinssatz (Zelle C2) durch die Anzahl der Zahlungen pro Jahr (Zelle C4) und multiplizieren Sie das Ergebnis mit dem nach dem vorangegangenen Zeitraum verbleibenden Saldo; andernfalls wird 0 zurückgegeben.

=IFERROR(IF(B10>0, Zinssatz/Zahlungen-pro-Jahr*G9, 0), "")

Bilanz (G10)

Wenn der verbleibende Saldo (G9) größer als Null ist, subtrahieren Sie den Hauptteil der Zahlung (E10) und die zusätzliche Zahlung (C10) von dem nach der vorherigen Periode (G9) verbleibenden Saldo; andernfalls geben Sie 0 zurück.

=IFERROR(IF(G9>0, G9-E10-C10, 0), "")

Hinweis: Da sich einige Formeln gegenseitig referenzieren (kein Zirkelbezug!), können sie dabei falsche Ergebnisse anzeigen. Beginnen Sie also bitte erst mit der Fehlersuche, wenn Sie die allerletzte Formel in Ihre Amortisationstabelle eingeben.

Wenn Sie alles richtig gemacht haben, sollte Ihr Tilgungsplan zu diesem Zeitpunkt etwa so aussehen:

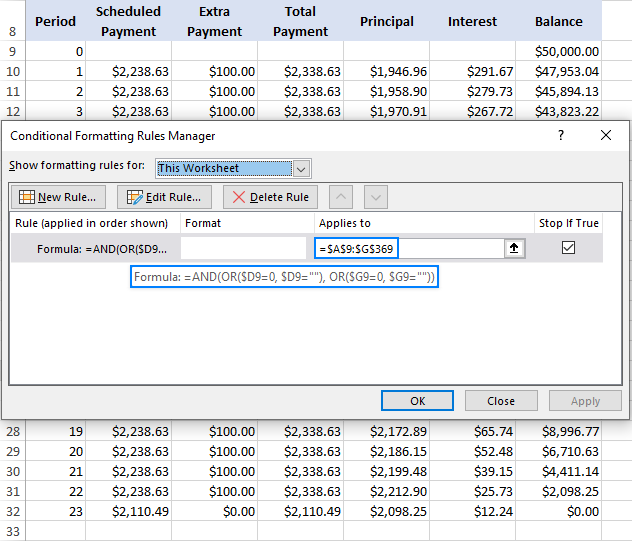

5. zusätzliche Stunden ausblenden

Richten Sie eine bedingte Formatierungsregel ein, um die Werte in ungenutzten Zeiträumen auszublenden, wie in diesem Tipp beschrieben, mit dem Unterschied, dass wir dieses Mal die weiße Schriftfarbe zu den Zeilen, in denen Gesamte Zahlung (Spalte D) und Bilanz (Spalte G) sind gleich Null oder leer:

=UND(OR($D9=0, $D9=""), OR($G9=0, $G9=""))

Voilà, alle Zeilen mit Nullwerten werden ausgeblendet:

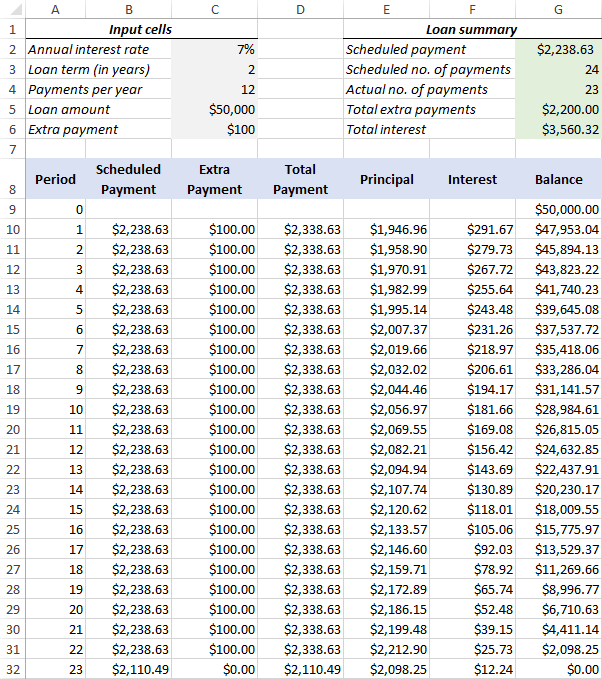

6. eine Darlehensübersicht erstellen

Um das Ganze zu perfektionieren, können Sie mit Hilfe dieser Formeln die wichtigsten Informationen zu einem Darlehen ausgeben:

Geplante Anzahl von Zahlungen:

Multiplizieren Sie die Anzahl der Jahre mit der Anzahl der Zahlungen pro Jahr:

=Kreditlaufzeit*Zahlungen pro Jahr

Tatsächliche Anzahl der Zahlungen:

Zählen Sie die Zellen in der Gesamte Zahlung die größer als Null sind, beginnend mit Periode 1:

=COUNTIF(D10:D369,">"&0)

Zusätzliche Zahlungen insgesamt:

Addieren Sie die Zellen in der Zusätzliche Zahlung Spalte, beginnend mit Zeitraum 1:

=SUMME(C10:C369)

Gesamtes Interesse:

Addieren Sie die Zellen in der Zinsen Spalte, beginnend mit Zeitraum 1:

=SUMME(F10:F369)

Optional können Sie die Zeitraum 0 Zeile, und schon ist Ihr Tilgungsplan mit zusätzlichen Zahlungen fertig! Der folgende Screenshot zeigt das Endergebnis:

Download Tilgungsplan mit Sonderzahlungen

Amortisationsplan Excel Vorlage

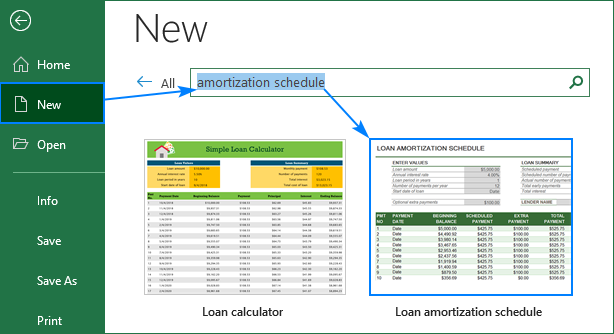

Um im Handumdrehen einen erstklassigen Tilgungsplan für ein Darlehen zu erstellen, verwenden Sie die in Excel integrierten Vorlagen. Gehen Sie einfach auf Datei > Neu , Typ " Tilgungsplan "in das Suchfeld ein und wählen Sie die Vorlage aus, die Ihnen gefällt, z. B. diese Vorlage mit zusätzlichen Zahlungen:

Speichern Sie dann die neu erstellte Arbeitsmappe als Excel-Vorlage und verwenden Sie sie bei Bedarf wieder.

So erstellen Sie einen Tilgungsplan für ein Darlehen oder eine Hypothek in Excel. Ich danke Ihnen für die Lektüre und hoffe, Sie nächste Woche in unserem Blog begrüßen zu dürfen!

Verfügbare Downloads

Beispiele für Tilgungspläne (.xlsx-Datei)